Виды КАСКО страхования

Каско

Каско – добровольный вид страхования, предполагающий страхование транспортных средств (автомобилей, судов, самолетов и т. п.) от рисков «ущерб» и «хищение». Существует несколько версий происхождения термина. Согласно основной версии, слово «каско» заимствовано из испанского или итальянского языков (исп. casco – шлем, корпус, остов судна; ит. casco – каска, шлем, борт транспортного средства). Термин «каско» не является аббревиатурой.

Каско – один из самых популярных добровольных видов страхования в РФ и наибольшее распространение получил в виде страхования автомобилей физических и юридических лиц. Развитию каско в РФ способствовал всплеск автокредитования в начале 2000-х годов: кредиторы обязывали заемщиков страховать предмет залога – автомобиль (иное транспортное средство) от рисков утраты или повреждения. Обязанность заключить договор каско при получении автокредита и на сегодняшний день является одним из основных стимулов для приобретения данного вида страхования.

С точки зрения Гражданского кодекса Российской Федерации каско является договором имущественного страхования, при его заключении страховщик и страхователь должны достигнуть соглашения о некоторых условиях, при отсутствии соглашения по которым договор считается незаключенным (существенные условия договора страхования). Так, стороны должны договориться о следующем:

1) об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

2) о характере события, на случай наступления которого осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Объектом страхования каско является автомобиль или установленное на него дополнительное оборудование (ДО), а если быть точнее, имущественные интересы страхователя или выгодоприобретателя, связанные с повреждением либо утратой автомобиля или ДО. Страховщик по договору каско будет возмещать ущерб, причиненный только автомобилю или ДО (при включении его в договор). Расходы, которые страхователь может понести на возмещение ущерба третьим лицам при причинении вреда их жизни, здоровью или имуществу, а также расходы на медицинскую помощь самому страхователю договором каско не покрываются. Для покрытия таких расходов существуют отдельные виды страхования, основным из которых является ОСАГО, по договорам которого компенсируется ущерб, нанесенный третьим лицам в результате ДТП. К сопровождающим каско дополнительным опциям, а фактически отдельным видам страхования также относятся: страхование водителя и пассажиров от несчастных случаев, ДСАГО, страхование автомобиля от поломок, страхование дополнительных расходов (GAP). В соответствии с последними тенденциями рынка, услуги, которые ранее оказывались в рамках полиса каско (эвакуация, аварийный комиссар, техпомощь на дороге, аренда автомобиля и др.), все чаще предлагаются и указываются в договоре как отдельные риски, что связано с особенностями налогообложения страховщика.

Страховую сумму по договору каско в большинстве случаев устанавливают в размере действительной стоимости (страховой стоимости) автомобиля или ДО на момент заключения договора страхования.

О сроке действия договора страхователь и страховщик приходят к соглашению исходя из потребностей страхователя или требований выгодоприобретателя. Обычно договор каско заключается сроком на один год.

Самый важный момент при заключении договора каско – понимание страхователем того, на случай наступления каких событий (страховых случаев) он заключает договор. На практике различными страховщиками используются разнообразные термины, характеризующие аналогичные страховые продукты для автомобилей: каско, полное каско, автокаско и др. Также на рынке представлены специальные продукты, которые ограничивают (иногда очень существенно) страховое покрытие путем исключения некоторых рисков или включения особых условий выплаты: экономкаско, мини-каско и др.

Важно понимать, что даже «самое полное каско» не компенсирует ущерб абсолютно от любого события, а предполагает страхование от конкретно определенных в договоре страхования событий (рисков). Чем ниже стоимость разных продуктов каско у одного и того же страховщика, тем меньше рисков покрывает более дешевый продукт.

На практике, в подавляющем большинстве случаев, договор каско заключается путем выдачи страхователю страхового полиса, в котором кратко прописаны основные условия договора (данные о страхователе, автомобиле, наименовании застрахованных рисков, размерах страховой стоимости, страховой суммы и страховой премии, франшизе, сроке договора, требованиях к противоугонным системам и т. п.) и имеется ссылка на правила страхования, в которых подробно прописано, что включают в себя риски, от которых осуществляется страхование, порядок заключения и прекращения договора, права и обязанности сторон, в том числе при наступлении страхового случая.

КАСКО — виды полисов автострахования

С помощью программы КАСКО можно застраховать транспортное средства от любых видов рисков. Это может быть угон, хищение, поджог, порча третьими лицами и прочее. Данный вид страхования является добровольным, поэтому клиент самостоятельно принимает решение — покупать полис или нет. Виды страховок КАСКО различаются в зависимости от перечня рисков, указанных в договоре, и стоимости.

Важно! Полная программа выплачивает компенсацию даже в том случае, если держатель полиса оказался виновником дорожно-транспортного происшествия.

КАСКО — варианты страховок

Виды КАСКО страхование — полная и неполная защита транспортного средства. Какую из программ выбрать, решает клиент исходя из того, каким рискам больше всего подвержено ТС и какими финансами он располагает. Стоимость полиса с полной защитой будет порядком выше, но и перечень опций достаточно широкий. Если говорить о неполном страховании, то оно более доступно по цене, однако, и список рисков в таком случае узкий.

Виды: полное КАСКО

Страхование подразумевает полную защиту транспортного средства от:

- дорожно-транспортных происшествий;

- конструктивной гибели ТС;

- погодных явлений (град, молния, падение сосулек и прочее);

- угона и хищения;

- столкновения с животными;

- порчи ТС третьими лицами, в том числе поджог;

- опрокидывания авто или его падения с высоты.

Преимущества программы заключаются в бесплатном предоставлении эвакуатора на место происшествия и вызове аварийного комиссара. Многие компании организовывают проезд клиента на такси от места ДТП до дома, а также обеспечивают подменным транспортом на время ремонта собственного. Стоимость полиса складывается из:

- возраста водителя и стажа вождения;

- марки и модели транспортного средства;

- региона предоставления услуги;

- технических возможностей ТС (мощность, опции);

- наличия противоугонных систем;

- стоимости автомобиля;

- количества водителей, допущенных к управлению.

Рассчитать цену полной страховки можно на сайте vbr.ru с помощью удобного онлайн-калькулятора. При этом можно сравнить виды КАСКО страхования, предложения разных компаний, например, Арсеналъ, Liberty, Росгосстрах, Ингосстрах и выбрать для себя самый выгодный вариант.

Обратите внимание. Если оформляется франшиза, страхование выходит гораздо дешевле. Чтобы сэкономить, клиенту необходимо указать в соглашении процент, который он готов выплатить компании при наступлении страхового случая. Чем больше будет процентная ставка, тем дешевле придётся платить за страховку.

Виды: частичное КАСКО

Более доступный вид — частичное КАСКО, вариант которого подразумевает защиту транспортного средства от одного или нескольких видов рисков. Их выберет клиент в зависимости от личных потребностей. Например, только от угона или от хищения и порчи при ДТП. Комплекс услуг подбирается с учётом рисков, которым авто подвержено больше всего.

В основном автовладельцы страхуют от угона. Особенно актуально это для тех, у кого нет гаража или постоянного охраняемого парковочного места. В таких случаях ТС подвержено краже, поэтому добровольное страхование — надёжный способ защиты. В частичное КАСКО входит несколько программ:

- «Лайт» — подразумевает комплексную защиту от угона, значительных повреждений и конструктивной гибели авто. Мелкие повреждения и другие риски не предусмотрены. Программа будет выгодна водителям с большим опытом вождения.

- «Эконом» — этот продукт экономичен по стоимости и даёт автовладельцу право на обращение в компанию при серьёзных ДТП или угоне. Единственный минус заключается в том, что клиент может получить компенсацию только 1 раз в 12 месяцев.

Продукт не предназначен для защиты транспортного средства от стихийных бедствий и в том случае, когда держатель полиса виновен в ДТП, но именно за счёт этого и снижается стоимость услуги.

Обратите внимание. Виды полисов КАСКО различаются не только по рискам, но и по выплатам. Они бывают агрегатные и неагрегатные. В первом варианте компенсация уменьшается пропорционально страховым случаям. Если, например, при первом обращении клиенту положено 40 тыс руб ущерба, то он получит именно эту сумму. При втором обращении, убытки равны 40 тыс руб, но к выплате уже будет 30 тыс руб и так далее. При неагрегатном виде, держателю полиса выплачивают всё, что положено независимо от количества страховых случаев.

Порядок выплаты компенсаций

Любые виды полисов КАСКО предусматривают определённые правила выплат. Чтобы получить компенсацию, клиенту необходимо:

- Вызвать на место происшествия сотрудников ГИБДД, не перемещая при этом транспортное средство.

- Тщательно ознакомиться с протоколом, и только после этого его подписывать.

- После оформления необходимой документации как можно быстрее сообщить страхователю о наступлении страхового случая.

- Предоставить компании пакет необходимых документов, в который обязательно входит справка из ГИБДД.

- Доставить транспортное средство на осмотр страховому агенту.

После подтверждения факта наступления страхового случая страхователь или выплачивает компенсацию, или производит восстановление транспортного средства за свой счёт. Страховые выплаты зависят от амортизационного износа, наличия франшизы, вида страховки и способа выплат (агрегатная, неагрегатная).

Причины отказа в выплате

Несмотря на то что КАСКО выплачивает практически во всех случаях, есть моменты, когда страхователь может отказать в возмещении ущерба. Наиболее частые причины:

- Предоставление заведомо ложной информации о страховом случае.

- Несвоевременный вызов сотрудников ГИБДД на место происшествия.

- Серьёзные нарушения правил дорожных движений — вождение в нетрезвом состоянии, проезд на запрещающий сигнал светофора, оставление места ДТП.

- Умышленная порча транспортного средства с целью получения компенсации.

- Самостоятельное восстановление автомобиля без ведома страховой компании.

Чтобы избежать спорных ситуаций, при наступлении страхового случая все действия должны согласовываться со страхователем. Только в такой ситуации можно рассчитывать на беспрепятственное возмещение понесённых убытков.

Обратите внимание. Если вы не согласны с отказом в выплате, можно обратиться в суд. Для этого нужно отправить претензию на имя руководителя компании, дождаться ответа, и только после этого писать заявление в судебные инстанции. Из документов потребуется копия претензии с ответом страхователя, паспорт водителя, ПТС, квитанции об оплате полиса, справка из ГИБДД и документ от эксперта с оценкой повреждений.

Как выбрать страховую компанию

У каждой компании есть свои виды страховок КАСКО и подводные камни, поэтому перед подписанием соглашения важно тщательно изучать каждый пункт. Кроме того, лучше отдавать предпочтение проверенным страхователям с многолетним стажем. Это гарантия того, что компания не исчезнет внезапно с рынка и не откажет в выплате компенсации. Наиболее важные моменты в договоре:

В течение какого времени производятся выплаты.

По каким критериям оценивается полная гибель ТС.

- Когда возмещение ущерба не предусмотрено.

- Предоставляется ли подменный транспорт на время ремонта авто.

- Стоимость полиса. Многие компании искусственно завышают цену. Прежде чем определиться с выбором, ознакомьтесь с условиями нескольких страхователей.

- Перечень рисков, предусмотренных той или иной программой.

- Возможность добавления дополнительных опций во время использования полиса.

- Количество станций технического обслуживания. Чем их больше, тем лучше. Это позволит клиенту выбрать более удобный вариант при возникновении страхового случая.

- Предусмотрены ли специальные предложения при продлении полиса на второй период — например, за безаварийную езду.

- Есть ли возможность получения компенсаций без предоставления дополнительных справок от ГИБДД.

- Какие требования предъявляются к хранению транспортного средства.

Чтобы не переплачивать, можно выбрать только нужные риски. Кроме того, если есть возможность, лучше оформить услугу с франшизой. Наступит ли страховой случай — неизвестно, а цена полиса в данном случае будет гораздо ниже. Варианты экономии есть, однако, главное, правильно выбрать компанию, предлагающую качественные услуги.

При заключении договора с брокерами лучше перепроверить бланк страховки — не числится ли он как утерянный и зарегистрирован ли посредник в официальной базе Центробанка. Для этого есть специальные интернет-площадки, поэтому проверить подлинность организации не составит труда. Лучше заранее позаботиться о своей безопасности и исключить риск покупки поддельной страховки.

Виды КАСКО — описание всех вариантов страхования автомобиля по КАСКО

КАСКО

- Преимущества

- Страховые риски

- Дополнительные опции

- Как купить полис

- Как продлить полис

- Как сэкономить

- Как внести изменения в полис

- Расторжение

- Страховой случай

МиниКАСКО

- Как купить полис

- Как внести изменения в полис

- Расторжение

- Страховой случай

МикроКАСКО

- Как купить полис

- Как внести изменения в полис

- Расторжение

- Страховой случай

КиберКАСКО

- Страховой случай

ОСАГО

- Страховые риски

- Как купить полис

- Страховой случай

- Как продлить полис

- Расторжение

- Как внести изменения в полис

- Недействительные полисы ОСАГО

- Вопросы-ответы

Страхование водителей и пассажиров

- Как купить полис

- Страховой случай

Скидка на ремонт в ДЦ

- Как купить полис

Зеленая карта

- Как купить полис

- Страховой случай

Статьи

В рассрочку и

без переплат

Cкидка 30% на полис за рубеж

Программа лояльности

МикроКАСКО

Полис каско — это добровольное страхование автомобиля от различных рисков, начиная от мелкой царапины на бампере после неудачной парковки и заканчивая ДТП вплоть до полного уничтожения. У него есть много вариантов для водителей с разным стажем и манерой вождения. Перед покупкой страхового полиса стоит изучить все возможные варианты, чтобы выбрать оптимальный.

Полное или частичное

По объёму покрываемых рисков каско делится на:

- Каско с полным покрытием

Это самый дорогостоящий, но и самый надёжный вариант. Страховая компания покрывает расходы в случае угона, ущерба, хищения и несчастного случая. Возмещается ущерб и в том случае, когда ДТП произошло по вине страхователя.

- Каско с частичным покрытием

МикроКАСКО защитит от наиболее востребованных рисков — ДТП и угона. При этом риск ДТП означает повреждение автомобиля в результате столкновения с другим транспортным средством, водитель которого признан виновным.

МиниКАСКО — тип недорогой защиты от крупных рисков. Примерно за 30% от стоимости стандартного полиса можно застраховать машину от угона, возгорания или стихийного бедствия. Защита от риска ДТП может быть включена дополнительно.

С условной или безусловной франшизой

Франшиза в страховании каско — это заранее установленная часть ущерба, которую оплачивает сам владелец машины. Она может быть двух видов:

- Безусловная — ущерб на сумму франшизы всегда оплачивает страхователь. Всё, что превышает сумму франшизы, покрывает страховая компания.

- Условная — если ущерб не превышает сумму франшизы, страховая компания не компенсирует ремонт. Если превышает — предоставляет полную компенсацию.

Пример. У водителя оформлен договор каско с безусловной франшизой на 30 000 рублей. После аварии ему потребовался ремонт на 70 000 рублей. Выплата от страховой компании составит 40 000 рублей (стоимость ремонта минус стоимость франшизы). Если бы франшиза была условной, страховая компания оплатила бы полную стоимость ремонта (так как она больше стоимости франшизы).

С телематикой

Телематический комплекс для машины — это устройство, которое фиксирует параметры перемещений и собирает статистику. С его помощью водитель может изучить свой стиль вождения, оценить степень риска и получить скидку на страховой полис.

Данные, собранные устройством, хранятся на защищённых серверах. Страховая компания может увидеть только выставленные за вождение «оценки» — и предоставить скидку, если автомобиль эксплуатируется аккуратно и бережно.

Обратите внимание: установку телематики должна оплачивать страховая компания, а не владелец авто.

В рассрочку

Подходящая опция для тех, кто не имеет на руках полной суммы для оплаты полиса. Рассрочка в «Совкомбанк Страхование» предоставляется на срок до 12 месяцев по карте «Халва».

Страховые суммы: агрегатные или неагрегатные

В каско существует лимит ответственности по рискам, и страховая сумма может быть одной из двух видов:

- Агрегатной (с уменьшаемой страховой суммой) — заранее установленная сумма уменьшается на размер страховых выплат. Полис с таким условием обойдется на 15–20% дешевле.

- Неагрегатной (с неуменьшаемой страховой суммой) — компенсация в пределах страховой суммы может быть предоставлена неограниченное количество раз.

Пример. Автомобиль застрахован по каско на 200 000 рублей с агрегатным лимитом ответственности. Ущерб от ДТП составил 80 000 рублей. Владелец получает компенсацию, но теперь автомобиль застрахован только на оставшиеся 120 000 рублей. Но страховая сумма оставалась бы полной, 200 000 рублей, даже после компенсации ущерба, если бы водитель предпочел неагрегатный лимит ответственности.

Все варианты страхования каско

Защита от наиболее востребованных рисков. Стоимость меньше, чем у полного каско.

Не возмещается ущерб, если ДТП произошло по вине страхователя.

Полная компенсация в случае серьёзных повреждений.

Невыгодна при мелких и частых повреждениях.

Возможна переплата на 2–3%. Компенсация предоставляется только после полной оплаты полиса.

Можно получить скидку на страховой полис.

Рассчитайте полис онлайн здесь и подберите тот, который подходит вам по покрытию рисков, а также по стоимости и условиям оплаты.

Что представляет собой КАСКО

- 1. От чего страхует?

- 2. Как расшифровывается КАСКО?

- 3. Как выглядит полис КАСКО

- 4. Что представляет собой полное КАСКО

- 5. Что покрывает КАСКО, если вы покупаете полный полис

- 6. Обязательно ли покупать КАСКО

- 7. Стоит ли оформлять КАСКО?

КАСКО – это что такое? – часто спрашивают автомобилисты-новички. Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России. Первыми требовать страховать авто по КАСКО стали российские банки, внедряющие автокредитование в качестве одного из продуктов. Однако многие автовладельцы и сегодня задаются вопросом, стоит ли пользоваться услугами страховых компаний, поскольку не до конца понимают суть и функции добровольной страховки.

КАСКО представляет собой вид добровольной автостраховки (в отличие от ОСАГО, которое является обязательным для каждого собственника авто). Суть КАСКО заключается в защите транспортного средства от нанесения ущерба, угона самого авто или хищения внутреннего содержимого.

От чего страхует?

Чтобы разобраться, что покрывает КАСКО, необходимо внимательно изучить условия классического полиса, предлагаемого страховщиками. Если автомобиль будет угнан, страховая компания берет на себя ответственность за возмещение его стоимости. Однако следует понимать, что возвратят вам не ту сумму, которая указана в договоре в качестве экспертной оценки. Обязательно будет учтен амортизационный износ ТС.

В случае кражи отдельных запчастей автомобиля или элементов его внутреннего наполнения (автомагнитолы, системы кондиционирования и пр.) страховщик возьмет на себя ответственность по возмещению нанесенного ущерба. Расчет украденных комплектующих проводится по средней рыночной цене.

Аналогичным образом возместят ущерб, полученный авто в результате повреждений третьими лицами или под воздействием негативных погодных явлений. Страховое возмещение выплатят, если автомобиль был подожжен злоумышленниками, пострадал в ДТП по вине посторонних, был каким-либо образом испорчен (вандалы поцарапали кузов, разбили фары, выбили стекла и пр.).

Если вы заключали договор с франшизой, обязательно изучите условия по выплате компенсаций и разберитесь, что означает франшиза в КАСКО (условная и безусловная). Страховщики часто предлагают ее клиентам – использование франшизы позволяет снизить стоимость страховки, однако в ситуации наступления страхового случая компенсировать часть расходов страхователю не будут.

Обратите внимание! Каждая страховая компания предлагает клиенту договор КАСКО, составленный по стандартной форме. Однако перед подписанием вы обязаны его прочитать, задать вопросы по пунктам, которые вам не ясны. К примеру, следует учесть, что КАСКО страхование – это защита от ущерба. Но одна компания трактует ущерб только как повреждение в результате ДТП или при воздействии на авто третьих лиц. А ведь есть и такие компании, которые соглашаются застраховать авто от воздействия негативных погодных явлений и не только.

В выплате страховой компенсации откажут, если:

- о страховом случае клиент дает ложную информацию;

- на место происшествия не вызваны представители ГИБДД или полиция;

- клиент допустил грубое нарушение ПДД: оставил авто на месте аварии, проехал на запрещенный сигнал светофора и пр.;

- авария совершена в момент, когда человек находится за рулем в состоянии алкогольного опьянения;

- собственник машины сам повредил авто в целях получения денег по страховке и пр.

Как расшифровывается КАСКО?

В интернете можно встретить интересный вариант расшифровки аббревиатуры КАСКО. Указывается, что речь идет о «Комплексном Автомобильном Страховании, кроме Ответственности». На самом деле, это не совсем так. Термин «КАСКО» в нашу страну пришел из Италии. Слово «Casco» с итальянского языка переводится как «щит» или «преграда, борт, защита». Именно так в свое время в Италии именовали полисы страхования, предусматривающие защиту судов, задействованных в перевозке грузов. Сегодня, когда мы говорим о «КАСКО», подразумеваем только работу страховых компаний с автомобилями.

Как выглядит полис КАСКО

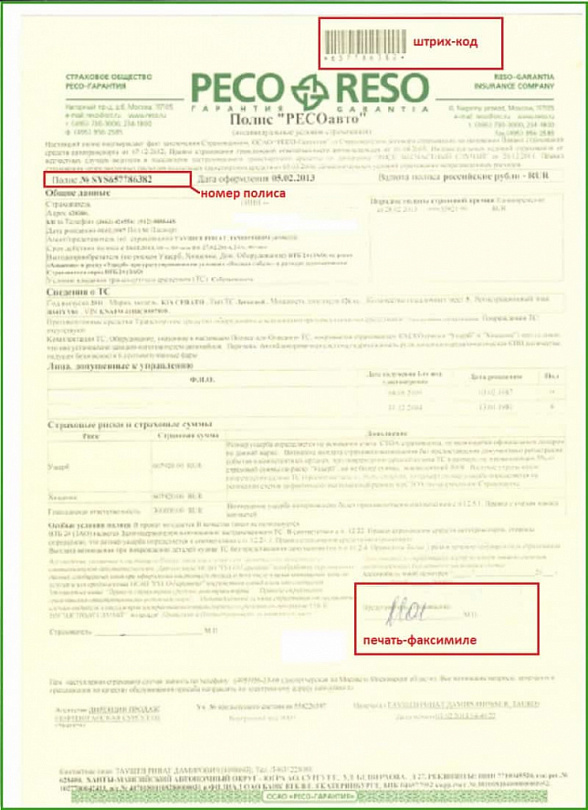

В отличие от ОСАГО к полисам КАСКО не предъявляются чрезмерно жесткие требования. Каждый страховщик сам принимает решение о внешнем виде документа. Большинство крупных компаний оформляют страховку на фирменном бланке. Есть два ключевых момента, на которые следует обратить внимание:

- наличие на полисе штрих-кода (в нем содержится информация о страхователе);

- наличие индивидуального номера договора.

Эти два элемента обязательно должны присутствовать на бланке, который выдают вам на руки. В качестве примера предлагаем посмотреть, как выглядят полисы КАСКО двух крупных страховых компаний России – «РЕСОавто» и «Согласие»:

Что представляет собой полное КАСКО

Страховые компании предоставляют клиентам услуги полного и частичного страхования по КАСКО. Важно понимать, в чем преимущества полного КАСКО и что в него входит, прежде, чем отказываться от него в пользу более дешевого частисного варианта. Выбор программы зависит исключительно от пожеланий клиента. Ориентироваться следует на то, каким рискам больше всего подвержено ТС. Если, к примеру, вы часто оставляете машину на неохраняемых стоянках, следует обязательно защитить ее от угона. Если недавно сели за руль и не уверенно чувствуете себя на дорогах, лучше покупать полис, предусматривающий защиту от ущерба. Проживаете в неблагополучном районе? Обязательно включите в полис защиту от возможного поджога или других типов повреждений третьими лицами. Ведь что такое КАСКО на машину, как не возможность минимизировать финансовые потери в случае ее повреждения или угона?

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

Обязательно ли покупать КАСКО

Однозначный ответ – нет. В том и состоят различия КАСКО и ОСАГО: второй вид страхования является обязательным для всех собственников автомобильного транспорта. А использование КАСКО – добрая воля каждого. Хотя автовладельцы, понимая, как работает КАСКО, предпочитают все же страховать свою машину. В обязательном порядке страховать машину от угона и ущерба также требуют российские банки, предоставляющие кредиты на покупку авто.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

2. Страховка от угона позволит в ситуации наступления страхового случая не остаться без машины. Выплаты страховой компании можно будет направить на покупку нового ТС.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Виды КАСКО страхования

- Главная

- Блог

- F. A. Q.

- Чем отличается ОСАГО от КАСКО

- Новинки мира авто

- Новости автомобильного рынка

- Популярное

- Двигатель

- Кузов

- Салон

- Система охлаждения

- Трансмиссия

- Фильтры

- Шины и диски

- Электрооборудование

Чем отличается ОСАГО от КАСКО

Среди большого числа услуг на страховом рынке бывает сложно сориентироваться, и автосфера – не исключение. Задачу облегчает то, что основных типов страховых полисов всего два – КАСКО и ОСАГО. И все же многие считают, что это всего лишь названия разных покрытий ущерба. На самом же деле между этими двумя видами страхования есть большая разница.

Определения и область страхования

В случае ДТП она выплатит второй стороне компенсацию, освободив от этого вас, но свое ТС придется ремонтировать самостоятельно.

Также существует версия, что этот КАСКО произошел от итальянского casco – «шлем», «корпус», – не сильно поменяв значение, ведь страховка защищает не человека, а его «дорожный шлем», то есть кузов автомобиля.

Два страховых полиса

Обязательно или нет?

В самом сокращении ОСАГО есть слово «обязательное», и оно подкреплено Федеральным законом №40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств». П.1. ст.4 в редакции 2019 года звучит так:

«Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением случаев, предусмотренных пунктами 3 и 4 настоящей статьи».

Напоминания о самых важных действиях после покупки автомобиля

Если по истечении 10 дней с момента оформления автомобиля полис не будет оформлен, то согласно ст. 12.37 ч.2 КоАП вам могут выписать штраф на сумму от 500 до 800 рублей. А в случае ДТП по вашей вине придется самостоятельно оплатить ремонт машин, пострадавших в нем.

Оформление полиса КАСКО – всегда добровольное решение.

Стоимость и покрытие страховки

Раз ОСАГО страхует не автомобиль, а личную ответственность перед другими участниками дорожного движения, то на его цену влияют:

- водительский стаж;

- история ДТП;

- количество застрахованных лиц.

Важно! Если в полис вписывают больше одного человека, сумма рассчитывается по стажу того участника, который получил права позже всех. Из-за того, что в первые 2 года после окончания автошколы аварии случаются чаще, чем у опытных водителей, страховые компании применяют к молодым водителям повышающий коэффициент (его еще называют КБМ или коэффициент бонус-малус). То есть, полис становится дороже, даже если из четырех человек новичок всего один. Зато, проведя за рулем больше 5 лет, можно рассчитывать на снижение стоимости страховки – конечно, при условии, что в предыдущий период не было ДТП.

Если же страховой компании приходилось выплачивать суммы по вашему полису, – не так важно, в предыдущий период или за всю историю сотрудничества, – повышения КБМ не избежать. А вот насколько, зависит от того, как часто вы попадали в ДТП. Так автолюбителей стимулируют соблюдать ПДД и водить аккуратнее.

Цена страховки увеличится и в том случае, если оформляется мультидрайв: полис защищает любого, кто окажется за рулем указанного автомобиля. Это происходит потому, что у страховой компании нет никаких данных о таких водителях, и она нуждается в покрытии собственных рисков.

При всех этих условиях стоимость полиса ОСАГО вряд ли превысит 20 тысяч рублей (и не будет ниже 5 тысяч). По сравнению с максимальной суммой (400 тысяч рублей, если поврежден чужой автомобиль и 500 тысяч – если требуется лечение пострадавшего по вашей вине водителя и/или его пассажиров), на которую можно рассчитывать в случае ДТП, она выглядит справедливо.

Цена КАСКО существенно отличается от стоимости полиса обязательного страхования. Это также следует из его назначения. Раз компания защищает ваши интересы в любом случае (а не только если виновато третье лицо, как с ОСАГО), и эти интересы – материальные (в противовес гражданской ответственности), то и спектр влияющих на финальную сумму факторов здесь заметно шире:

- возраст владельца;

- водительский стаж;

- страховая история;

- модель автомобиля и статистика выплат по ней;

- страховая сумма;

- год выпуска машины;

- вид оплаты страхового полиса: в рассрочку или единовременно.

И если для возраста, стажа и страховой истории работают те же правила, что и с ОСАГО, то с остальными все немного сложнее. Например, удорожание может повлечь неудачный выбор модели или долгожданная покупка автомобиля классом повыше. Все дело в том, что при расчете страховой агент учтет статистику выплат именно по конкретной модели и будет при этом отталкиваться от ее рыночной стоимости. По этой же причине защита нового автомобиля обойдется дороже, чем подержанного (по закону рынка большинство сложных технических устройств теряет до 50% от стоимости в первые два года использования). Но стоит помнить о том, что большинство страховых компаний не работают с ТС старше 10, а то и 7 лет. То есть, если для вас полис КАСКО принципиально важен, оптимальным решением станут автомобили в возрасте от 2 до 7 лет. Небольшой бонус может дать и оплата в рассрочку, но это всегда остается на усмотрение страховой компании.

Цены на КАСКО значительно выше стоимости ОСАГО

В результате средняя цена полиса КАСКО составляет 6-7% от стоимости автомобиля, в редких случаях достигая 12%. При этом, если документом предусмотрена защита от угона или полного уничтожения, страховая компания может возместить полную стоимость ТС.

Условия выплат

Выплата по ОСАГО предназначена исключительно для пострадавшего в ДТП, а его виновник будет оплачивать ремонт своего автомобиля самостоятельно.

В любом случае, всем участникам необходимо оставаться на месте аварии до приезда полиции и составления протокола, по которому страховая сможет восстановить произошедшее и перевести повреждения в деньги. Эта обязанность также регламентируется ст. 12.27 КОАП РФ, нарушение которой может обернуться лишением прав на год-полтора или арестом на 15 суток. Важно не только не покидать место ДТП, но и не передвигать автомобили и предметы, которые относятся к аварии (например, детали запчастей или ограждений).

В выплате по КАСКО могут отказать, если:

- в крови водителя найдут алкоголь или следы наркотиков – потому что страховые компании требуют ответственного отношения к закону;

- у автомобиля не будет карточки техосмотра – потому что состояние ТС фактически может не соответствовать заявленному при расчете рыночной стоимости, что обесценивает договор;

- полицию вызвали не сразу после ДТП – здесь работают те же правила, что и в случае с ОСАГО;

- подписано заявление о том, что претензий к другим участникам аварии нет – соответственно, нет и виновников, с которых страховая могла бы взыскать ущерб;

- произведен полный или частичный ремонт ТС – после этого обычно невозможно корректно оценить ущерб.

Также всегда остается вероятность разночтений в условиях конкретного договора, поэтому обсуждать спорные пункты лучше со страховым агентом до подписания документа.

Знак аварийной остановки на фоне ДТП

Сроки действия

Договор страхования ОСАГО всегда заключается сроком на 1 год.

Сроки, на которые можно защитить автомобиль по КАСКО, варьируются: есть даже полисы, действующие 15 суток или 5 лет. Но самые популярные варианты – 6 месяцев и 1 год.

Защита при банкротстве страховщика

Если компания, застраховавшая вас по ОСАГО, обанкротится, а вы пострадаете в ДТП, траты на ремонт автомобиля возместит Российский Союз Автостраховщиков.

В случае с КАСКО риски выше: выплаты придется добиваться в суде. Лучший способ избежать такой неприятной ситуации – ответственно подойти к выбору страховой компании, изучив ее репутацию и историю выплат.

Заключение

ОСАГО и КАСКО – не взаимозаменяемые, а дополняющие друг друга полисы. Чтобы получить максимальную защиту, стоит задуматься о заключении обоих договоров.