Транспортный налог для служащих Российской армии

Налоговые льготы военнослужащим

Военнослужащие являются той категорией граждан, для которой в нашей стране предусмотрено большое количество льгот разного характера. Налогообложение не стало исключением. Служащие в армии, уплачивая налоги, могут воспользоваться разнообразными вариантами уменьшения размера или освобождения от них. Налоговые льготы военнослужащим позволяют им освободиться от некоторых сборов, уменьшить суммы платежей по доходам, увеличить вычеты по налогам.

Чем установлены и кто имеет право

НК РФ в статье 407 определяет тех людей, которые могут претендовать на льготы по налогам. В частности, к таким лицам относятся как военнослужащие, так и те, кто уволен с военной службы, достигнув предельного возраста пребывания на ней, по здоровью или в связи с оргштатными мероприятиями. Одновременно общий период военной службы таких граждан должен составлять не менее 20 лет.

Включение в категорию «военнослужащие» основано на ст. 2 Федерального закона от 27.05.1998 № 76-ФЗ «О статусе военнослужащих». Перечень лиц следующий:

- служащие по контракту офицеры, прапорщики и мичманы, сержанты, старшины, солдаты, матросы, курсанты организаций ВПО и военных образовательных организаций высшего образования, сержанты и старшины, солдаты и матросы;

- служащие по призыву сержанты, старшины, солдаты и матросы, проходящие военную службу по призыву, курсанты организаций ВПО и военных образовательных организаций высшего образования до заключения с ними контракта о прохождении военной службы.

Льготы военным по контракту

Льготы военным многочисленны, но нужно понимать, что их перечень для каждого конкретного человека различен. Зависит он от набора требований, предусмотренных в действующем законодательстве.

НК РФ определяет разные виды послаблений, оформление которых становится одним из мотивирующих факторов при поступлении на службу и дает возможность сэкономить немалые финансовые средства.

Имущественный налог

Льгота дается тем, кто является действующим военным на момент оформления заявления.

Объектами, на освобождение от оплаты сбора по которым можно претендовать, являются:

- квартира или комната;

- жилой дом;

- помещение или сооружение, которые специально оборудованы и используются в качестве творческих мастерских, ателье, студий, жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- хозяйственное строение или сооружение, площадь каждого из которых не превышает 50 квадратных метров и которые размещены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- гараж или машино-место.

Льгота действительна лишь по одному объекту из каждого вида. По общему правилу, выбирается тот, сумма к уплате у которого выше.

Земельный налог

В соответствии с действующим законодательством, имущество делится на объекты недвижимости и участки земли. Алгоритм оплаты такого налога установлен главой 32 НК РФ , а перечень освобождаемых лиц — ст. 395 . Военные не включены в такой список. Более того, действующая редакция 76-ФЗ отменила предыдущую, в статье 17 которой была предусмотрена льгота по земле. Внося поправки, законодатель изменил льготу на компенсационную выплату денежных средств.

Таким образом, выплаты по земельному налогу для военных проходят по общему алгоритму налогового законодательства.

Подоходный налог

Расчет НДФЛ происходит для военных так же, как и для остальных жителей нашей страны, с учетом вычета на детей.

Вычет при покупке недвижимости

В отношении контрактников работает стандартный вариант, при котором налоговая база уменьшается на сумму фактических расходов, но не выше 2 млн рублей. При приобретении недвижимости за счет средств, включающих и собственные, и бюджетные, вычет предоставляется только по части расходов из личной составляющей.

Транспортный налог

Данный вид вычетов находится в ведении регионов и устанавливается в соответствии с законодательством субъекта. В части военных такой налог может быть уменьшен даже до полного освобождения. При определении суммы налога учету подлежит мощность машины. К примеру, в некоторых областях установлены уменьшенные ставки для транспорта мощностью меньше 150 лошадиных сил.

Вычет на лечение

В ситуации, когда в отчетном периоде военный расходовал значительные средства на покупку лекарственных препаратов, оздоровительные процедуры, в соответствии со ст. 210 НК РФ он вправе претендовать на компенсацию части расходов. Размер вычета — не более 50 000 рублей.

Налоговый вычет на обучение

Обучая своего ребенка, лицо данной категории может претендовать на возмещение части затраченных на учебу средств. Ограничение по сумме вычета составляет 50 000 рублей.

Льготы военным по призыву

Призывник получает возможность обратиться за привилегиями с даты призыва в армию. Такие лица могут претендовать в период службы на послабления по:

- НДФЛ (не облагаются);

- имуществу (отменяется).

Транспортный и земельные налоги продолжают взимаются по общим правилам.

Льготы ветеранам боев

Отнесение к категории ВБД происходит на основании ст. 3 ФЗ от 12.01.1995 № 5-ФЗ «О ветеранах». Налоговые льготы ветеранам боевых действий включают послабления, связанные с уплатой НДФЛ, имущественного и иных налогов. В ряде регионов предоставляются послабления и по вычетам на транспорт.

Послабления в части подоходного налога установлены ст. 217 — 218 НК РФ . Налоговая база — доход любого вида, полученный ветераном. Ставка составляет 13 % за каждый месяц. Из налоговой базы могут исключить:

- пособия и выплаты, полагающиеся от государства;

- налоговый вычет, равный 500 руб.;

- налоговый вычет, равный 3000 руб., — при наличии инвалидности, полученной в период службы, статуса «чернобыльца» или участии в ядерных (радиационных) испытаниях.

Транспортные льготы обусловлены региональным законодательством и имеют особенности в зависимости от субъекта.

Льготы по имуществу у такой категории граждан аналогичны имеющимся у военных-контрактников.

По земельному налогу из расчета налоговой базы исключается площадь в 600 м². Если размер участка меньше или равен данному показателю, то ветеран будет освобожден от налога в полном объеме. Если земли больше, пошлина рассчитается за вычетом допустимой площади.

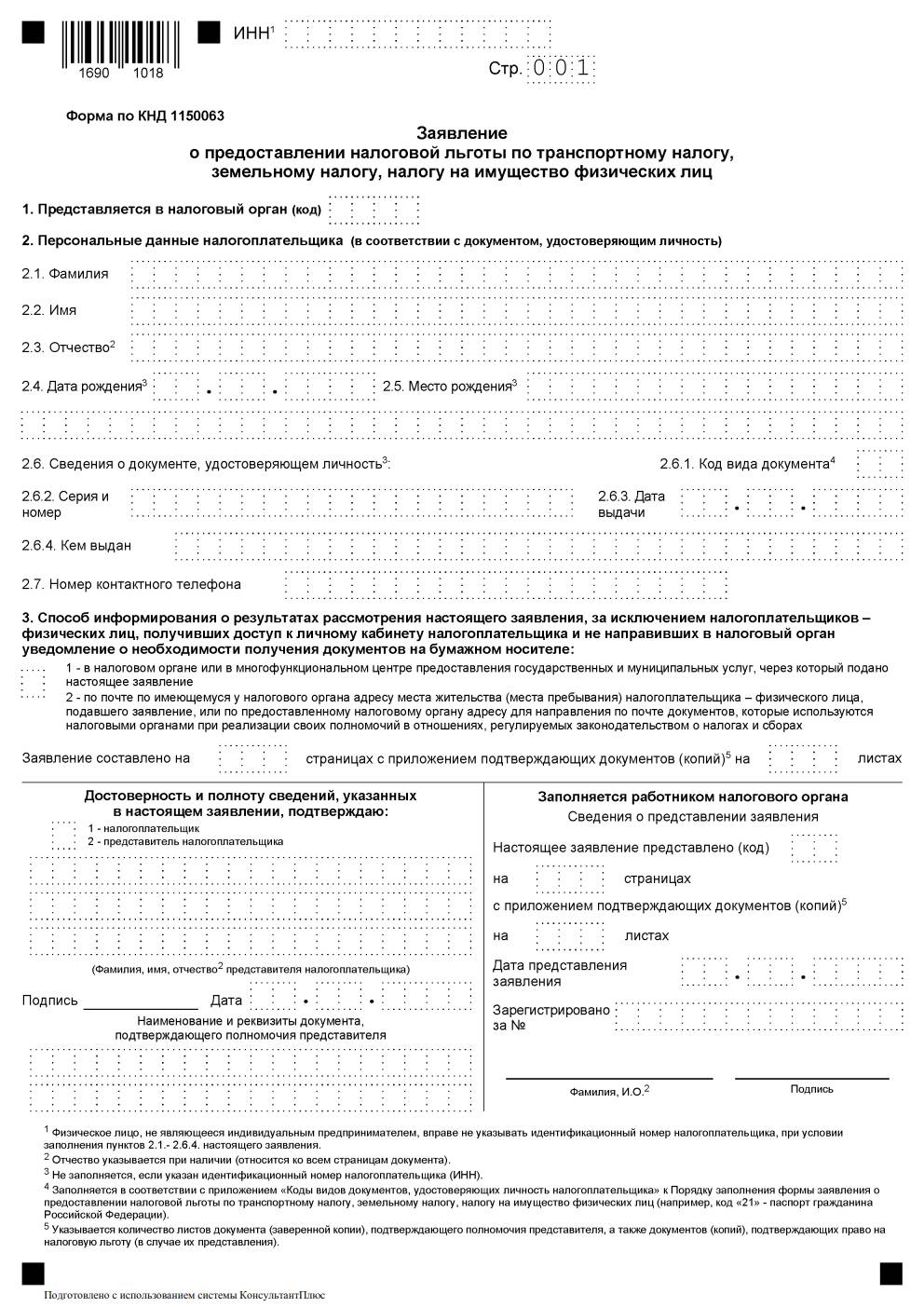

Как оформить

Основное условие получения льготы по налогам и сборам — заявительный характер данных мер поддержки. Это означает необходимость лично явиться в отделение Федеральной налоговой службы и предоставить письменное заявление с необходимым пакетом документов.

Направляясь в ФНС, при себе нужно иметь:

- паспорт;

- заявление;

- военный билет;

- ИНН;

- правоустанавливающие документы на имущество, находящееся в собственности;

- выписку о составе семьи с паспортными данными супруга и информацией о детях.

Важно иметь в виду, что обратиться нужно до 1 ноября текущего года, так как эта дата — день старта следующего налогового периода, от которого и начнет засчитываться льгота.

Какие льготы есть у ветеранов боевых действий

Этот материал обновлен 29.03.2021

Основной документ, определяющий состав льгот, — это Федеральный закон от 12.01.1995 № 5-ФЗ «О ветеранах». Его дополняет Постановление Правительства РФ от 19.12.2003 № 763 «Об удостоверении ветерана боевых действий», Приказ Министра обороны РФ от 29.09.2017 № 595 «Об утверждении Порядка выдачи удостоверений ветерана боевых действий в Минобороны РФ » и ряд федеральных и региональных нормативов.

Кто имеет статус ветерана боевых действий

- Военнослужащие и военнообязанные, работники ОВД и государственной безопасности, Минобороны СССР и РФ, сотрудники уголовно-исполнительной системы, принимавшие участие в боевых действиях.

- Военнослужащие, сотрудники МВД и государственной безопасности, участвовавшие в разминировании территорий и объектов на территории СССР и других государств с 10.05.1945 года по 31.12.1951 года.

- Военнослужащие автомобильных батальонов для доставки грузов в Афганистане во время ведения там боевых действий.

- Летчики, вылетавшие из СССР на боевые задания в Афганистан во время боевых действий.

- Работники воинских частей Вооруженных Сил СССР и РФ, получившие ранения, контузии или увечья, а также награжденные орденами или медалями СССР или РФ за участие в боевых действиях.

- Граждане, которые работали в Афганистане с декабря 1979 года по декабрь 1989 года.

- Военные, которые служили в Сирийской Арабской Республике с 30 сентября 2015 года.

Кому могут быть предоставлены права ветеранов боевых действий

Статус ветерана боевых действий и соответствующие льготы могут получить граждане РФ, иностранных государств и лица без гражданства, которые постоянно проживают на территории РФ.

Как регламентируются права ветеранов

Только участники боевых действий могут получать ветеранские льготы. Если у вас нет гражданства РФ или вы временно проживаете на территории РФ, необходимо получить гражданство РФ или вид на жительство в РФ, чтобы претендовать на льготы.

Удостоверение ветерана боевых действий

Удостоверение ветерана боевых действий — документ, который подтверждает такой статус и дает право на льготы.

Содержание удостоверения. У каждого удостоверения уникальные серия и номер. В нем пишут ФИО ветерана, вклеивают его фотографию и ставят дату выдачи и печать Министерства обороны РФ.

Обязательно пишут «Предъявитель настоящего удостоверения имеет права и льготы, установленные пунктом __ статьи 16 Федерального закона „О ветеранах“». В пустой графе ставится цифра 1, 2 или 3 — в зависимости от статуса ветерана.

Удостоверение бессрочное и действительно на всей территории Российской Федерации.

Как получить удостоверение. Чтобы получить удостоверение, обратитесь в специальную комиссию Минобороны РФ с подтверждающими документами и на месте заполните заявление.

Служащие Вооруженных Сил РФ подают заявление в центральную комиссию Минобороны РФ ; жители Мурманской, Архангельской областей и Республики Коми — в комиссию Северного флота; остальные — в комиссию военного округа по месту жительства или военный комиссариат по месту постановки на воинский учет или жительства.

Документы для получения удостоверения. Чтобы получить удостоверение, вам понадобятся:

- Оригинал и копия паспорта и удостоверения военнослужащего, если вы военнослужащий.

- Две фотографии размером 3 × 4 см , с правым углом, на матовой бумаге, для военнослужащих — в военной форме.

- Подтверждающие документы при наличии: выписки из приказов об участии в боевых действиях, военные билеты, командировочные удостоверения, летные книжки и другие. Подойдут оригиналы, простые копии или нотариально заверенные.

Участникам чеченского конфликта нужно собрать следующие документы:

- Выписки из приказов начальников или командиров.

- Документы о ранении, контузии или увечьях, полученных в Чечне.

- Наградной материал: копия орденской книжки, удостоверения к награде или выписка из приказа о награждении и копия наградного листа или выписка из него.

Для служащих МВД России, участвовавших в операциях на Северном Кавказе, нужны выписки из специальных приказов, устанавливающих факт участия в таких операциях.

Заполнение удостоверения. Удостоверение заполняется без сокращений и выдается ветерану под расписку.

В пустой строке после слов: «Предъявитель настоящего удостоверения имеет права и льготы, установленные пунктом» ставится цифра 1, 2 или 3 — в зависимости от статуса ветерана.

Цифра «1», если ветеран относится к военнослужащим из пп. 1—4 п. 1 ст. 3; «2» — если к лицам, обслуживавшим Вооруженные Силы СССР и РФ, согласно пп. 5 п. 1 ст. 3; «3» — если к лицам, направлявшимся на работу в Афганистан или Сирию, согласно пп. 6—7 п. 1 ст. 3.

Удостоверение подписывает и заверяет печатью должностное лицо, выдавшее документ.

Если в удостоверение внесли неправильную или неточную запись — заполняют новое, а испорченный бланк выбрасывают и составляют акт об этом.

Регистрация удостоверения. Выданное удостоверение регистрируют в специальной книге учета удостоверений ветерана боевых действий. Она должна быть пронумерована, прошнурована и скреплена печатью и подписью должностного лица, выдавшего удостоверение.

Выдача дубликата удостоверения. Если удостоверение потеряли или порвали, по заявлению ветерана и на основании соответствующих подтверждающих документов ему выдадут дубликат. Поврежденное удостоверение выбрасывают и составляют акт об этом.

Медаль ветерана боевых действий

Медаль ветерана боевых действий — знак отличия, который выдается в награду за достижение на службе.

Кто имеет право получить медаль. Право получить медаль есть у ветеранов локальных войн и военных событий за пределами СССР и РФ.

Есть ли разница между участником боевых действий и ветераном. Отличие между участником и ветераном боевых действий законодательно не определено. Участники боевых действий имеют право на те же льготы, что и ветераны боевых действий.

Льготы ветеранам боевых действий

Налог на имущество. Все ветераны боевых действий освобождаются от уплаты налога на имущество одного объекта налогообложения каждого вида: квартиры, дома, гаража или другого помещения. При условии, что имущество не используется в предпринимательской деятельности.

Земельный налог. Для ветеранов и инвалидов боевых действий налоговая база уменьшается на величину кадастровой стоимости 600 м² площади земельного участка, находящегося в собственности, бессрочном пользовании или пожизненном наследуемом владении налогоплательщиков.

Налог на доходы физлиц. Ежемесячные денежные выплаты ветеранам боевых действий не облагаются НДФЛ. На другие доходы ветеранов положен стандартный налоговый вычет в размере 500 рублей.

Транспортный налог. Льгот по его уплате для ветеранов боевых действий на федеральном уровне нет, но они есть в большинстве регионов: в Москве и МО, Санкт-Петербурге и ЛО и других.

Жилищные льготы. Все ветераны боевых действий имеют право на единовременную выплату на строительство или покупку жилья.

Региональные льготы ветеранам боевых действий. В Москве ветераны боевых действий имеют право на ежемесячную компенсацию на оплату телефонной связи в размере 345 рублей и 50% — на оплату жилого помещения и коммунальных услуг. Еще — бесплатный проезд в Москве в общественном транспорте.

В Санкт-Петербурге ветераны военной службы имеют право на ежемесячную выплату 707 рублей, компенсацию в размере 50% на оплату жилья и коммунальных услуг, льготный проездной и скидку 10% на оплату ж/д и автобусных билетов пригородного сообщения с 27 апреля по 31 октября.

В Москве и МО, Санкт-Петербурге и ЛО и некоторых регионах у ветеранов боевых действий будет льгота на транспортный налог.

Также ветераны боевых действий подразделяются на группы, каждая группа имеет право на определенные льготы.

Военнослужащие ветераны боевых действий из пп. 1—4 п. 1 имеют право на следующие льготы.

Льготы по пенсионному обеспечению: повышенная пенсия и минимальная надбавка 32% на страховую часть пенсии.

Инвалидам положена повышенная пенсия — до 300% расчетного размера пенсии и надбавка к пенсии по инвалидности — до 100%.

Льготы на ЖКХ: компенсация расходов на оплату найма и содержания жилья и взносов на капремонт в размере 50%. Еще — право на установление домашнего телефона без очереди.

Отпуск ветеранам боевых действий. Ежегодный оплачиваемый отпуск предоставляют им в удобное время и дополнительный отпуск без сохранения зарплаты — до 35 календарных дней в году.

Прочие федеральные льготы. За ветеранами боевых действий сохраняется право обслуживаться в медицинских организациях, в которых они обслуживались до выхода на пенсию, и получать медпомощь в госучреждениях вне очереди.

Они могут бесплатно получить протезы и протезно-ортопедические изделия: костыли, трости, специальную обувь, стельки и тому подобное, кроме зубных протезов. Еще у ветеранов есть право пройти обучение за счет работодателя и обслуживаться на почте и в различных кассах без очереди.

Если ветеран боевых действий купил протез — кроме зубных протезов — за свой счет, ему компенсируют стоимость.

Ветераны боевых действий в Афганистане имеют право на следующие льготы:

- Путевки в санатории по медпоказаниям.

- Покупка садовых или огородных земельных участков без очереди.

- Установка квартирного телефона без очереди.

- Ежегодный отпуск в удобное время.

Ветераны боевых действий, обслуживающие воинские части в периоды военных кампаний, имеют право на следующие льготы:

- Право обслуживаться в тех же медицинских организациях, в которых они обслуживались до выхода на пенсию, и в остальных государственных медучреждениях без очереди.

- Путевки в санатории по медицинским показаниям.

- Покупка садовых или огородных земельных участков без очереди.

- Право на установку домашнего телефона без очереди.

- Ежегодный отпуск в удобное время и право на отпуск без сохранения зарплаты до 35 календарных дней в году.

- Обучение и дополнительное профессиональное образование за счет работодателя.

- Обеспечение жильем по договору социального найма, если выселили из служебного жилья.

Как получить льготы

Для налоговых льгот нужно подать документы в налоговую — лично, через МФЦ, почтой или в личном кабинете налогоплательщика на сайте ФНС.

Пенсионные льготы оформляются в отделении пенсионного фонда.

Денежные выплаты ветеранам боевых действий

На получение ежемесячных денежных выплат имеют право ветераны боевых действий из числа лиц, указанных в пп. 1—4 п. 1 ст. 3 ФЗ «О ветеранах», и члены их семей.

Ежемесячная денежная выплата устанавливается и выплачивается территориальным органом Пенсионного фонда Российской Федерации. Подать заявление на выплату можно лично в отделении пенсионного фонда по месту жительства или пребывания, в МФЦ или на госуслугах.

Размер ЕДВ ветеранам боевых действий в 2021 году составляет 3212,04 Р .

Если ветеран боевых действий — инвалид войны, ЕДВ будет равна 5838,02 Р .

Ветераны имеют право на НСУ — набор социальных услуг, в который входят бесплатные лекарства по рецепту, путевка в санаторий по медпоказаниям и бесплатный проезд к месту лечения и обратно. Ветеран имеет право отказаться от НСУ и увеличить размер ежемесячной выплаты.

Положены ли льготы членам семей ветеранов

Да, льготы положены членам семей ветеранов — родителям и супруге или супругу при условии, что они не вступили в новый брак после смерти ветерана. Другим членам — при условии, что они нетрудоспособны и находились на иждивении ветерана, то есть жили только за его счет.

- Льготы по пенсионному обеспечению, то есть надбавка к пенсии.

- Преимущество при вступлении в жилищные, жилищно-строительные, гаражные кооперативы.

- Право на приобретение садовых или огородных земельных участков в первой очереди.

- Обеспечение за счет бюджета жильем, но только один раз.

- Право получать медпомощь в медорганизациях, к которым они были прикреплены при жизни и до выхода на пенсию ветерана, и на внеочередное оказание медицинской помощи.

- Компенсация расходов на оплату жилых помещений и коммунальных услуг в размере 50%.

- Обеспечение путевками в санатории по медицинским показаниям.

- Прием в первой очереди в организации социального обслуживания: пансионаты, интернаты, социально-оздоровительные центры.

Члены семьи ветерана имеют право на возмещение расходов на его погребение за счет бюджета, ежемесячную денежную выплату и обеспечение жильем.

Расходы на похороны ветерана боевых действий возмещаются за счет бюджета.

Транспортный налог для военных пенсионеров в 2021 году

Платят ли транспортный налог военные пенсионеры в 2021 году интересует практически всех пожилых людей, владельцев автомобилей, которые ранее проходили службу в вооруженных силах.

Любое социально-ориентированное государство имеет продуманную систему защиты граждан, и, конечно, в первую очередь это дети, инвалиды, пенсионеры и многодетные семьи.

- Военные пенсионеры: кто к ним относится?

- Какие льготы предусмотрены для военных пенсионеров?

- Льготы социального характера

- Льготы по уплате налоговых платежей

- Транспортное налогообложение для военных пенсионеров

На законодательном уровне закреплены их неотъемлемые права, к которым также относится и ряд довольно существенных льгот, которые предусматривает существующее налогообложение.

Безусловно, право получения льгот распространяется не на каждого обладателя паспорта данного государства.

Но для указанных категорий граждан социальные льготы и гарантии являются необходимым условием выживания, и в данном конкретном случае закон определяет состав субъектов, которым гарантированы пенсия и льготные привилегии.

![]()

В настоящее время система мер социальной защиты находит свое выражение в материальных выплатах, которые позволяют определенным группам населения осуществлять оплату услуг, товаров и ресурсов.

Военные пенсионеры – одна из категорий граждан, имеющих льготные привилегии. А вот какие именно льготы им положены, расскажет данная статья.

Военные пенсионеры: кто к ним относится?

Субъектный состав данной категории льготников определяет закон. Согласно нормативным актам, военный пенсионер – это тот военнослужащий, который был уволен из рядов Вооруженных сил в связи с выходом на пенсию.

Действующее законодательство распространяется на тот состав, тех военнослужащих, которые выслужили указанный срок, необходимый и достаточный для того, чтобы выйти на пенсию.

Такая категория, как военные пенсионеры, не подпадает под действие Закона о пенсионном обеспечении для граждан РФ.

В этом случае действует иная пенсионная система, она регулирует данные вопросы для военнослужащих в зависимости от рода войск, места прохождения службы и вида служебных обязанностей.

В том случае, когда гражданин Российской Федерации не может предоставить документального подтверждения о наличии военной выслуги или присвоении очередного воинского звания, то данный субъект не может пользоваться тем перечнем льгот, которые предусмотрены для военнослужащих, уволенных в связи с выходом на пенсию.

И, соответственно, должен оплатить государственный сбор в полном размере.

![]()

Какие льготы предусмотрены для военных пенсионеров?

Перечень льгот, предусмотренных действующим российским законодательством для военных пенсионеров в 2021 году, довольно внушителен, поэтому в зависимости от сферы их применения они подразделяются на несколько групп:

- Льготы социального характера

- Льготы по уплате налоговых платежей

- Льготы членам семей военнослужащих.

Льготы социального характера

К числу льгот социального характера, например, относится такое привилегированное право, как первоочередной прием на работу.

При наличии вакансии, требованиям которой полностью удовлетворяет отставной военнослужащий, работодатель должен предоставить трудоустройство именно военному пенсионеру.

Единственное требование закона состоит в том, что данный военный пенсионер должен состоять на учете в центре занятости того населенного пункта, куда была подана заявка на работника.

В том случае, когда военный хочет занять гражданскую вакансию в военной части после своего выхода на пенсию, то в течение трех месяцев после отставки он обязан известить руководство части о своем желании в письменной форме.

В соответствии с законом, предоставленная гражданская должность не должна быть ниже той, что ушедший в отставку соискатель занимал ранее. При сокращении штатов такой работник сохраняет свое рабочее место.

![]()

Льготы по уплате налоговых платежей

Регулярно платить налоги – обязанность каждого гражданина Российской Федерации. Размер вносимых платежей варьируется в зависимости от того, в какой сфере работает налогоплательщик, и каков размер его ежемесячного дохода.

Военные пенсионеры в 2021 году, могут обоснованно рассчитывать на послабления в налоговой сфере.

Для этого следует обратиться в налоговую инспекцию по месту жительства для расчета налогооблагаемой суммы дохода, где будут учтены все положенные отставнику льготы.

Безусловно, расчеты будут произведены после предоставления полного пакета подтверждающих документов.

Транспортное налогообложение для военных пенсионеров

Если рассматривать систему транспортного налогообложения, то она относится к ведению местных органов управления.

Таким образом, транспортный налог является не федеральным, а региональным налогом, который платят собственники транспортных средств в бюджет местного значения.

Соответственно, налоговый размер не является общим и единым для всей Российской Федерации, он варьируется в зависимости от региона проживания.

Законодательство, тем не менее, ограничивает максимальный размер налога: он не должен превышать базовую ставку более чем в десять раз.

В связи с тем, что сумма налога меняется по стране, то и величина компенсации тоже меняется.

Сразу следует упомянуть, что льготы на использование транспорта в 2021 году, предусмотрены не для всех военных пенсионеров, а только для следующих категорий военнослужащих:

- военнослужащие, имеющие звание ветерана боевых действий;

- военнослужащие, получившие инвалидность в результате боевых действий.

Для всех остальных вышедших в отставку военных льготы по транспортному налогу не предусмотрены. Но только в том случае, если речь не идет о технике малой мощности до 40 лошадиных сил.

![]()

Военный пенсионер освобождается от уплаты транспортного налога на данную категорию средств передвижения. Впрочем, данной льготой пользуются не только военные, но и самые обычные пенсионеры.

Также военный пенсионер освобождается от уплаты транспортного налога на четырехколесное средство передвижения, если его мощность не превышает 100 лошадиных сил.

Для оформление льготы на уплату транспортного налога в 2021 году, необходимо собрать требуемый пакет документов.

- паспорт гражданина РФ,

- оригинал ИНН и его ксерокопия,

- пенсионное свидетельство в виде оригинального документа и копии,

- ПТС транспортного средства малой мощности,

- заявление унифицированной формы на бланке из налоговой инспекции.

- Готовый пакет документов предоставляется в налоговую инспекцию по месту жительства.

- После проверки соответствия копий оригиналам документы принимаются в обработку.

А какие льготы военным пенсионерам по транспортному налогу предоставляются в том случае, когда мощность его автомобиля превышает 100 лошадиных сил?

Для выяснения данного вопроса следует обратиться в отдел социальной защиты населения по месту жительства. Там разъяснят положения регионального закона и срок его действия, касающийся платежей на транспортный налог.

Что касается общественного транспорта, то тут перед законом все равны: каждый военный пенсионер имеет право бесплатного проезда на неограниченное количество поездок.

Для осуществления поездки необходимо иметь при себе удостоверяющий получение льготы документ.

А сейчас небольшой ролик под названием — Транспортный налог для пенсионеров: будет ли понижение тарифов?

Транспортный налог для военных пенсионеров

Система социальной защиты в нашем государстве предусматривает различные льготы и выплаты для «уязвимых» категорий граждан. К ним относятся дети, инвалиды, малоимущие граждане, оказавшиеся в сложной жизненной ситуации, а также лица, достигшие пенсионного возраста. Те граждане, которые проходили службу во внутренних войсках или ряде иных служб, связанных с защитой населения России, имеют льготы военным пенсионерам по транспортному налогу. Однако данная привилегия доступна при соблюдении некоторых условий.

В связи с тем, что транспортный налог не относится к федеральным, то и решение о начислении, ставках, а также льготах принимают чиновники на региональном уровне. Разбираться в местном законодательстве не обязательно, если есть возможность посетить налоговую инспекцию по месту регистрации. Инспекторы должны проконсультировать о необходимости уплаты транспортного налога в Вашем регионе.

Кто относится к военным пенсионерам

Военный пенсионер – это статус гражданина, присваиваемый при службе определенное количество лет. Он не передается по наследству. Льготами обладают не только сами бывшие военнослужащие, но и члены их семей.

К военным пенсионерам относят бывшие служащие:

- Органов внутренних дел

- Судебных органов, приставы

- Пожарники

- МЧС

- Участники ВОВ

Кроме самих военнообязанных к военным пенсионерам относятся их семьи. Это означает, что в случае смерти военного, вдова и иждивенцы могут рассчитывать на те же права, что и военный пенсионер, те же налоговые послабления и выплаты, получаемые от государства. Для того, чтобы получать такие привилегии необходимо подать необходимые заявления и документы в налоговую инспекцию и органы социальной защиты.

Транспортный налог для военных пенсионеров

Размер транспортного налога, а также льготы по ему начислению регулируются на местном уровне. Поэтому назвать единые условия для всех военных пенсионеров нельзя. В большинстве регионов льгота действует в полном размере при соблюдении ряда условий. Например, где-то не подлежит налогообложению только одно транспортное средства. В других регионах важно, чтобы мощность автомобиля не превышала установленную норму.

Для получения льготы по транспортному налогу военный пенсионер не должен работать и вести предпринимательскую деятельность, как с использованием автомобиля, так и без него.

Льгота по транспортному налогу является правом пенсионера. Это значит, что налоговая инспекция перестанет начислять и требовать оплату ТН только после подачи заявления о применении льготы. Автоматического прекращения начисления налога при получении статуса военного пенсионера не будет, даже если льгота вполне правомерна.

Какие льготы предусмотрены?

Региональные власти вправе самостоятельно решать, нужно ли предоставлять льготы своему населению в отношении транспортного налога. Поэтому военным пенсионерам желательно уточнить о действии льгот в своем регионе.

Льгота не предусмотрена в ряде субъектов РФ:

- Бурятия

- Ингушетия

- Якутия

- Коми

- Калининградская область

- Саратовская область и другие

Пенсионеры, в том числе и военные, в данных регионах платят транспортный налог наравне с остальными категориями налогоплательщиков. Однако они могут получить послабление или полное освобождение от уплаты ТН, если попадают под другую категорию, например, инвалидность.

Чтобы оплатить транспортный налог, необходимо получить платежную квитанцию, которая обычно приходит по почте, и воспользоваться указанными в ней реквизитами. Если квитанция не пришла, можно воспользоваться официальным сайтом ФНС и скачать оттуда образец платежа. А также есть возможность погасить налоговую задолженность на сайте Госуслуги. Об это подробнее в статье “Как узнать задолженность по транспортному налогу?”

Полное освобождение от налога военным пенсионерам, в собственности которых:

- Моторные лодки (30-40 л.с.)

- Моторные катера (30-40 л.с.)

- Весельные лодки

- Мототранспорт (40-50 л.с.)

Льгота предоставляется при соблюдении условий:

- Хабаровский и Красноярский край – полное освобождение от уплаты, если автомобиль не мощнее 100 л.с.

- Симферополь, Крым и Нижний Новгород – также 100% льгота при мощности машины не более 150 л.с.

- В Новосибирске военный пенсионер может рассчитывать на освобождение от налога, если он владеет автомобилем до 100 л.с. или мотоциклом/мотороллером до 50 л.с.

Льгота предоставляется в размере 50%:

Военные пенсионеры, которые относятся к инвалидам III группы оплачивают половину начисленного налога в Москве, Московской области и Новосибирске.

Особенностей и условий для региональных налогов очень много. Поэтому о конкретных льготах на транспортный налог в регионе проживания пенсионера лучше уточнять в местной налоговой службе.

Важно также знать, что имеет значение не только место прописки гражданина, но и место регистрации автомобиля. Транспортный налог будет начисляться по законам того региона, где зарегистрирована машина. А как известно, они очень отличаются.

Как оформить льготу на транспортный налог для военного пенсионера

В регионе, который предполагает льготу для военного пенсионера, необходимо подать заявление и комплект документов, подтверждающих личность льготника и его право на прекращение уплаты налога.

В местную ФНС необходимо предоставить следующие документы:

- Заявление на льготу по транспортному налогу (скачать бланк можно ниже);

- Паспорт (необходим для подтверждения личности военного пенсионера);

- Удостоверение ветерана войны, пенсионера по выслуге лет (документ подтверждает право на получение льготы);

- ИНН (налоговые инспекторы начисляют налог по ИНН, однако, наличие номера у физического лица не обязательно, поэтому сотрудники ФНС требуют его только для своего удобства. Военный пенсионер вполне может не предоставлять этот документ при его отсутствии);

- Документы на машину (в случае, если у льготника несколько транспортных средств, а претендовать на льготу он может только по одному, он самостоятельно выбирает автомобиль, по которому не будет начисляться ТН).

Заявление можно заполнить в произвольной форме, а можно заполнить на бланке, представленном налоговой инспекцией или скачать с нашего сайта. Образец есть на сайте налоговой и на нашем ресурсе. Он имеет стандартные графы, которые отражают суть обращения и все данные, связанные с заявителем, автомобилем и причиной получения льготы.

В шапке заявления необходимо указать наименование инспекции, в которой зарегистрирован пенсионер, и соответственно происходит начисление транспортного налога, личные данные заявителя, то есть фамилию и инициалы, адрес прописки. В тексте самого документа нужно отразить личные данные заявителя, сведения об автомобиле и причину, по которой военный пенсионер просит предоставить льготу – например, пенсионный возраст в связи с выслугой лет.

Скачать заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

Скачать заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога

После того, как бланк заполнен, подписан пенсионером, собраны копии необходимых документов, можно подавать заявление на льготу.

Подать его можно 3 способами:

- Лично. Военный пенсионер лично приходит в налоговую инспекцию по месту регистрации с двумя экземплярами заявления и одним комплектом документов. На втором экземпляре ему ставят печать о том, что налоговая приняла документ. Важно иметь бланк с таким штампом, если вдруг сотрудники ФНС потеряют заявление.

- Через представителя по доверенности. Чтобы заявление подало третье лицо, необходимо получить генеральную доверенность у нотариуса с правом подачи заявлений и прочих документов, а также представления интересов заявителя.

- По почте. При отправке по почте датой подачи документа будет считаться дата отправки письма. Во избежание недоразумений с почтой лучше отправлять ценное письмо с описью вложения. Тогда у Вас сохранится список документов, которые были отправлены в ФНС.

- Электронно через портал Госуслуги. Зарегистрированный пользователь портала, у которого есть ЭЦП, может отправить сканы документов и заявления из любого места в электронной форме. Это намного удобнее, чем посещать ФНС и проводить время в очередях.

Затягивать с оформлением льготы, если она полагается гражданину, лучше не стоит. Необходимо подать заявление заранее, чтобы сотрудники успели рассмотреть его до момента начисления налога. Однако даже если Вам пришло платежное поручение с налогом без льготы, его можно пересчитать. Для этого необходимо подать заявление на льготу и пересчет транспортного налога. Сделать это можно в течение 3 лет. Посмотреть образец, скачать бланк и подробнее о том как написать заявление на перерасчет ТН смотрите в статье “Как составить заявление в ФНС на перерасчет транспортного налога?”

После того, как заявление подано, сотрудники налоговой инспекции рассматривают документы. Если гражданин действительно имеет право на льготу и все документы оформлены правильно, ФНС отправляет письмо с уведомлением о применении льготы на почтовый адрес. С этого момента налог не будет начисляться, либо будет рассчитан с учетом скидки.

Если налог был уплачен за предыдущие годы, хотя в это время уже полагалась льгота, гражданин может вернуть излишне уплаченные деньги или зачесть их в счет будущих платежей по данному налогу.

Льготы на транспортный налог пересматриваются властями ежегодно, поэтому нужно регулярно отслеживать изменения в законодательстве. Несмотря на то, что в этом году Вам положена льгота, в следующем Вы можете лишиться данного права.

Таким образом, военный пенсионер в зависимости от региона может иметь право на полное освобождение от уплаты транспортного налога, частичное послабление или вовсе должен платить наравне с остальными категориями налогоплательщиков. Подробную информацию можно получить в ФНС по месту жительства физического лица.

Транспортный Налог Для Военнослужащих По Контракту В Московской Области

Льготы военнослужащим в 2019 году

Прежде всего, это право на получение бесплатных медикаментов и медицинского обслуживания на весь период службы. При этом если гражданину требуется лечение в стационаре или госпитале, то осуществляется оно за счет средств государства. Даже в том случае, когда требуется направление на лечение в другой населенный пункт, за пределами воинской части.

- жена военного может получать детские пособия большего размера, чем остальные категории жен;

- помимо единовременного пособия при рождении ребенка, жены военнослужащих получают ежемесячные дотации, размер которых устанавливается в каждом регионе отдельно;

- дети должны быть определены в дошкольные и школьные учреждения вне очереди. При этом компенсация за оплату детского сада составляет 80-90%;

- семьи военнослужащих имеют право на бесплатный проезд к месту отдыха и обратно в любую точку страны один раз в год. На отдых заграницей данная мера не распространяется.

Предоставление военнослужащим налоговых льгот на транспорт, имущество и землю

Согласно российскому законодательству, в отношении земель действуют отдельные правила налогообложения, в отличие от других объектов недвижимости. На федеральном уровне налоговые льготы военным на земельные участки не предоставляются. Этот вопрос остается в ведении региональных властей.

Орган местного самоуправления вправе внести военных в перечень льготников, предоставить им скидку по оплате сбора или вовсе освободить от него. Поэтому узнавать, установлена ли налоговая льгота военнослужащим по контракту в конкретном регионе, необходимо в местной налоговой инспекции.

Перечень налоговых льгот для военнослужащих

- Имущественный. От уплаты налога на недвижимое имущество освобождаются военнослужащие по контракту, состоящие на военной службе в текущий момент времени. Если армеец имеет в собственности квартиру, загородный дом, дачу или официально оформленный гараж, он может не платить имущественный сбор (НК РФ, ст.407). Это послабление действует в отношении только одного объекта имущества. Например, при наличии в собственности 2-х квартир и 3-х капитальных гаражей не платить налог можно только за один гараж или квартиру. При этом предпочтение отдается имуществу военнослужащего, имеющему большую стоимость и соответственно облагаемому большим налогом.

Российское законодательство предусматривает разнообразные налоговые льготы военным, находящимся на службе по контракту. Они позволяют армейцам ежегодно экономить приличные деньги. Подобные меры социальной господдержки являются прекрасным мотивирующим средством для всех желающих стать частью ВС РФ, а также существенно облегчают жизнь военнослужащих и их семей. Налоговый Кодекс РФ предполагает послабления и льготы по следующим видам налогов и сборов, применяемых в Российской Федерации:

Льготы военным по транспортному налогу в 2019 году

- заявление о назначении льготы по транспортному налогу;

- паспорт РФ или служебный паспорт;

- удостоверение (ветерана ВОВ, ветерана боевых действий, инвалида ВОВ, военного пенсионера по выслуге лет, вдовы ветерана/инвалида ВОВ и т.д.);

- свидетельство о присвоении ИНН;

- технический паспорт автомобиля, документы о правах владения.

Льготы по уплате налога на транспорт утверждаются региональными властями – в каких-то субъектах РФ владельцы транспортных средств вообще не уплачивают налог, в отдельных регионах автовладельцам предоставляются скидки, где-то льгота действует в отношении определенных видов автомобилей. Чтобы определиться с тем, положены ли льготы по транспортному налогу военнослужащим, нужно разбираться в категориях военных лиц, а также уметь различать личные и военные, служебные автомобили. Давайте же выясним, какие положены льготы военным по транспортному налогу.

Льгота на транспортный налог для военнослужащих

Налог на пользование автомобилем назначается почти всем лицам, имеющим отношение к военной службе, но некоторые из действующих военнослужащих имеют право на оформление льготы при условии обладания определенным рангом, положением. Также льготу может получить военный в отставке, но окончательно выяснить, кому положено послабление, а кому — нет, можно лишь после получения консультации в территориальном подразделении Федеральной налоговой службы, потому что главное, чтобы решение о предоставлении льготы по транспортному налогу было принято на уровне региональных властей.

- Те, кто проходил службу в органах внутренних дел – участковые, милиционеры, подобные должности.

- Лица, которые служили в военных формированиях, таких, как вооруженные силы Российской Федерации, бывшего СССР или стран СНГ.

- Те, кто ранее служил в органе уголовно-исполнительной власти – судебные органы, приставы, оперативники и прочие должности.

- Граждане, которые работали в службах контроля над ввозом-вывозом и оборотом в стране психотропных, наркотических веществ.

- Сотрудники службы МЧС, бывшие пожарники.

- Представители госбезопасности, гражданской обороны или их жены с детьми.

- Ветераны Великой Отечественной Войны или других боевых действий.

- Семьи бывших военных.

Льготы по транспортному налогу для ветеранов военной службы 2019: в москве, мо, спб, регионах

Освобождаются ли военные пенсионеры от уплаты транспортного налога? Напомним, что местное законодательство субъекта Российской Федерации может предоставлять льготы по своему усмотрению определенным категориям граждан, которые зарегистрированы на его территории.

Для иллюстрации ситуации предоставления льгот по оплате налога на транспорт для ветеранов ВС в Москве, Московской области, Санкт-Петербурге и некоторых регионах можно обратиться к таблице. Размеры льгот по транспортному налогу для ветеранов ВС в некоторых субъектах РФ: Субъект РФ Категории военных пенсионеров Объект льготы Мощность транспортного средства Размер льготы 1 2 3 4 5 г.

Транспортный налог для ветеранов военной службы в московской области

Гражданам, уволенным с военной службы по достижении ими предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющим общую продолжительность военной службы 20 лет и более, выплачивается денежная компенсация в размере фактически уплаченных ими земельного налога и налога на имущество физических лиц в порядке и размерах, устанавливаемых Правительством Российской Федерации (пункт дополнительно включен с 1 января 2005 года Федеральным законом от 22 августа 2004 года N 122-ФЗ).

«Для лиц. на которых распространяется действие Федерального закона «О ветеранах» (за исключением лиц, указанных в пункте 3 настоящей статьи), ставки транспортного налога уменьшаются на 50 процентов, но не более чем по одному транспортному средству за налоговый период».

Налоговые льготы для военнослужащих по контракту, налог на землю, недвижимость и имущество

- покупку техники и автомобилей, принадлежащих ВС РФ с учетом амортизации;

- существенное послабление при уплате земельного налога или освобождение от его перечисления;

- возможность возврата части средств, направленных на уплату налогов во время службы в армии;

- освобождение от сборов на имущество физлиц.

Законодательством РФ предусмотрены налоговые льготы для военнослужащих и их семей. Перечень привилегий может несколько видоизменяться в зависимости от региона их предоставления. Согласно Налоговому Кодексу (ст. 4 п. 1 ФЗ-2003-1), льготные категории граждан освобождаются от налога на имущество.

Льготы для военнослужащих на транспортный налог

7) военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

2. Налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности.

Льготы по транспортному налогу для ветеранов военной службы в 2019

- Лица, проходившие службу в Вооруженных Силах (далее ВС) бывшего СССР, в ВС РФ и стран СНГ.

- Лица, проходившие службу в пограничных войсках, во внутренних войсках и железнодорожных войсках, в войсках правительственной связи, в войсках гражданской обороны, военнослужащие министерств и ведомств, в которых предусмотрена военная служба.

- Военнослужащие с наградами (орденами или медали), лица, удостоенные почетных званий СССР или РФ, либо награжденные ведомственными знаками отличия и имеющие право на пенсию за выслугу лет, в т. ч. Военнослужащие в отставке.

- Военнослужащие с инвалидностью (вследствие ранения, контузии, увечья или заболевания, полученных в связи с исполнением обязанностей военной службы).

- Заявление, заполняемое на соответствующем бланке, который можно скачать на сайте налоговой;

- Копия и оригинал паспорта гражданина РФ;

- Копия и оригинал ПТС или свидетельство о праве владения транспортным средством;

- Пенсионное удостоверение, выдаваемое Министерством обороны РФ (копия и оригинал);

- Копия и оригинал ИНН. Читайте также статью: → «Льготы по транспортному налогу ветеранам: как получить и куда обращаться».

Транспортный налог в Московской области в 2019-2019 г

Он распространяется на все города области. Административный центр – г. Москва. Крупные города Московской области: Балашиха, Бронницы, Дзержинский, Долгопрудный, Домодедово, Дубна, Егорьевск, Жуковский, Звенигород, Ивантеевка, Кашира, Коломна, Королёв, Котельники, Красноармейск, Лобня, Лосино-Петровский, Лыткарино, Мытищи, Орехово-Зуево, Подольск, Протвино, Пущино, Реутов, Рошаль, Серпухов, Фрязино, Химки, Черноголовка, Электрогорск.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате налогов для военнослужащих

Гражданин, поступивший на военную службу, попадает под действие определенных нормативно – правовых актов, некоторые из которых регулируют процесс начисления льгот, в том числе по налогам. Каждый военный имеет ряд привилегий, однако они становятся доступными только после того, как будет пройден определенный срок службы.

- комнату;

- квартиру;

- жилой дом, пристройки к нему;

- дачу;

- помещение, находящееся в недостроенном состоянии;

- переоборудованное для специальных целей помещение – творческая или художественная мастерская, танцкласс, ателье;

- гараж;

- помещение, использующееся в качестве библиотеки, музея;

- складское строение, площадью не более 50 квадратных метров, приспособленное для личных нужд гражданина и ведения семейного хозяйства.