Телематика по КАСКО

Разбираемся, что даёт телематика в автостраховании

Так анализируют телеметрию в Формуле-1. В страховании — принцип тот же, но смысл обратный: тише едешь — меньше платишь. Меньше ездить ещё дешевле.

Примеров, когда инициативы страховщиков приводят к повышению уровня безопасности, множество. Они преследуют свою выгоду, оптимизируют выплаты, а хорошо в итоге всем. Российские страховые компании не проводят своих краш-тестов, зато пытаются научить нас с вами аккуратно ездить и за счёт этого экономить деньги на полисах Каско. Вопрос актуальный, ведь, скажем, если вам восемнадцать и вы купили новый Logan, то за полис Каско с ремонтом у официального дилера у вас попросят свыше 100 тысяч рублей, более 20% от цены машины. Убиться можно! Меж тем в Европе давно отлажен механизм, как помочь ответственному человеку страховаться дешевле, — называется UBI, Usage-Based Insurance, то есть страхование, основанное на сборе данных о том, как, где и когда используется машина.

Вся суть — в «спичечной» коробочке-передатчике, которая дружит с системами GPS и ГЛОНАСС, вставляется в штатный диагностический разъём автомобиля и сообщает страховщику, словно гоночному инженеру, данные о вашей манере вождения. Всех обогнал? Шиш тебе, а не скидка! А ездишь тише воды, ниже травы — полис можно удешевить чуть ли не вдвое. Идея, конечно, не нова — грузоперевозчики пользуются мониторингом более десяти лет. Но в автостраховании телематические посевы на российской почве только восходят: скидками за аккуратную езду манят Intouch, «Ренессанс» (техническим партнёром обеих компаний выступает МТС), УралСиб, в то время как, например, Ингосстрах пока использует спутниковый мониторинг только для определения местоположения автомобиля… У каждого игрока в телематику — своё видение.

Самый свежий пример — ВымпелКом и его страховой партнёр «Независимость» (74 место в РИА Рейтинге). Они утверждают, что настоящая страховая телематика — это не только скидки за аккуратную езду, но ещё возможность настроить условия договора под себя и упрощённое урегулирование убытков. Так, если встроенный в передатчик трёхосевой акселерометр, работающий с частотой 100 Гц, зафиксировал удар, не надо собирать справки при повреждении автомобиля на стоянке, наезде на препятствие и даже в ряде видов столкновения с другой машиной. А если данные, зафиксированные сотрудниками ГИБДД, будут противоречить телеметрии, при расчёте выплат приоритет будет отдан последней.

По оценке ВымпелКома, рынок Каско к 2018 году вырастет на 45% (до 298 млрд рублей), а на так называемое умное страхование придётся его пятая часть. Выгода страховщиков — более точное управление рисками, борьба с мошенниками. Но что с того нам? Сначала на сайте «Независимости» (которая утверждает, что ежемесячно из 800 полисов Каско продаёт 500 с телематикой) я накалькулировал новичку с Логаном обычное Каско — 115 тысяч рублей (забавно, но тут чёрный цвет машины относительного белого — это ещё плюс шесть тысяч), а после — Каско с телематикой: 69 тысяч. Вдвое дешевле. Но вы даже не представляете, чего стоит эта экономия!

Во-первых, наш новичок сможет наездить за год не более 15 000 км со скоростью не выше 110 км/ч. Во-вторых, ареал его перемещений ограничен указанным в договоре административным округом (я выбрал ЗАО, для других округов и их комбинаций — иные скидки). В-третьих — строго в определённое время: с 7 утра до 12 часов и с 19 до полуночи. Все, что вываливается за рамки, — нестраховой случай! Плюс здесь в том, что все эти ограничения вы сами себе выставляете, а годовой пробег свыше 15 тысяч можно докупить. Но тогда, понятно, и скидка будет много меньше.

А что с анализом манеры езды? Здесь у каждого страховщика свои правила. Например, компании Intouch для 20-процентной скидки на полис текущего года достаточно месяца вашей аккуратной езды (после датчик-передатчик изымается из автомобиля). В УралСибе максимальная скидка 25%, но наблюдают за вами втрое дольше. А в «Независимости» ездить с передатчиком придётся круглый год, причём скидка за аккуратность действует только при продлении — уже на новый полис. И максимальные 20% тут ещё поди заработай: не более 600 км в месяц, менее 30 минут в день, без поездок в часы пик и ночью… Средняя «ездовая» скидка ожидается на уровне 15% (против 17% в УралСибе).

Получается, «умному страхованию» ума ещё набираться и набираться. Пока оно, например, не видит разницы в том, что есть резкое ускорение, скажем, для BMW M3 и для Chevrolet Aveo. А если водитель вздумает потренироваться на закрытой площадке, то, вопреки своему правильному со всех сторон порыву, заплатит за каждую перегрузку. Но главное — это судебная практика, когда инциденты начнут случаться на границах выделенных временных, скоростных и территориальных зон. Сейчас ни у кого такого опыта нет — и каким он окажется, предсказать сложно. Учитывая позицию судов относительно правомерности отказа в выплате, которая была разъяснена в прошлогоднем Постановлении пленума Верховного суда Российской Федерации, законность таких отказов неочевидна. Даже несмотря на то, что клиент согласился с ограничением покрытия Каско при заключении договора.

Насколько вообще высока корреляция телеметрии с реальной безопасностью езды: объехал открытый люк — урезал скидку? А как все эти телепобеги уживутся с государственной системой экстренного реагирования при авариях ЭРА-ГЛОНАСС, которая будет введена для новых типов транспортных средств уже с 2015 года и способна во многом дублировать страховые ноу-хау? Несмотря на все сложности, участники телематического рынка прочат ему бурный рост: к 2020 году количество пользователей страховой телеметрии в России должно достичь двух миллионов. Вы готовы оказаться в их числе? Если уже пользуетесь страховой телематикой, то поделитесь с нами своим опытом в комментариях. Выгодно ли это — жить под колпаком?

КАСКО с телематикой

Чаще всего страховки КАСКО классифицируют по списку страховых случаев. Тогда КАСКО бывает полным или частичным. Полное КАСКО защищает машину от кражи, угона и любых повреждений. При частичном КАСКО защите подлежит, как правило, один вид рисков – только повреждения машины. При этом в каждом из случаев максимальная сумма выплаты может достигать стоимости автомобиля, которая была указана при покупке полиса. Вариантами компенсации ущерба могут быть: ремонт машины на станции технического обслуживания или денежная выплата.

Полное КАСКО – эко комплексное страхование автомобиля. Компенсация ущерба будет происходить в таких случаях:

— угон или похищение машины;

— повреждение автомобиля, если виновником аварии является владелец полиса КАСКО;

— разбитые стёкла или царапины на корпусе машины;

— повреждения из-за упавших деревьев, снега, пожара, наводнения, удара молнии и других природных бедствий;

— повреждения из-за хулиганских побуждений;

— полное уничтожение автомобиля.

Этот вид страховки обычно покупают при автокредите, если водитель – новичок или страхуется дорогой автомобиль, который могут угнать.

Частичное КАСКО – это защита автомобиля только от одного из рисков. Чаще всего им выступает повреждение машины. Редко, когда частичное КАСКО защищает машину от угона. Если речь о первом варианте, то страховыми случаями могут быть:

— разбитые стёкла, царапины, вмятины и другие повреждения на корпусе;

— повреждение по вине водителя (важно, чтобы не было умысла);

— падение деревьев, молния, затопление и другие природные явления.

Этот вид страхования подходит опытным водителям, чей автомобиль не пользуется спросом у угонщиков. Кроме того, полис стоит дешевле, чем при полном КАСКО.

Агрегатное может быть не КАСКО, а страховая сумма. Агрегатная страховая сумма означает, что при каждом страховом случае из максимальной суммы страховки будет вычитаться сумма, которая необходима для компенсации ущерба. Если однажды её не хватит, то часть убытков понесёт владелец автомобиля.

Вот простой пример: стоимость автомобиля – 500 000 рублей. Эта же величина является страховой суммой. Допустим, водитель попал в аварию и сумма ущерба составила 100 000 рублей. Тогда из 500 000 вычитается 100 000 рублей и получается, что в следующий раз водитель может рассчитывать на компенсацию не больше 400 000 рублей.

Неагрегатное КАСКО – оно же неагрегатная страховая сумма означает, что максимальная сумма компенсации будет постоянной при наступлении каждого страхового случая. То есть, сколько бы страховая компания не компенсировала ущерб, каждый раз максимальной суммой будет стоимость автомобиля, указанная при покупке полис КАСКО.

Стоимость полиса КАСКО при неагрегатной страховой сумме на 15-20% выше, чем при агрегатной. Такой вид страховки выгоден для людей, которые часто попадают в аварии, а их машина – пользуется спросом у угонщиков.

— комплексная защита машины

— возможность защитить машину при небольшом опыте

— защита дорого автомобиля

— защита кредитной машины (если её украдут, то не нужно будет платить кредит)

— легко оформить в большинстве компаний

— высокая стоимость (5-10% от стоимости автомобиля)

— есть много исключений из правил, когда отказывают в компенсации (например, водитель был в состоянии опьянения)

— возможность сэкономить за счёт страхования только нужных рисков

— подходит для водителей с небольшим опытом

— защищает от малого числа рисков – велика вероятность застраховать одно, а произойдёт другое

— нельзя оформить при автокредите

— можно сэкономить на стоимости полиса

— есть риск исчерпать лимит страховой выплаты

— выгоднее покупать водителям с большим опытом

— можно получить большую компенсацию ущерба несколько раз

— высокая стоимость полиса

Франшиза – эта та сумма, которую вам не заплатит страховщик, когда нужно будет компенсировать ущерб. Существует два вида франшизы: условная и безусловная.

Условная франшиза предусматривает компенсацию ущерба, если сумма убытков больше её размера. Если меньше, то ущерб компенсирует сам автовладелец.

Безусловная франшиза – это сумма, которую автовладелец не получит ни при каких обстоятельствах. Например, франшиза составляет 10 000 рублей, а ущерб – 30 000 рублей, в итоге автовладелец получит компенсацию только 20 000 рублей.

Некоторые компании предлагают купить КАСКО в рассрочку. Страховку можно оплатить двумя, тремя или даже двенадцатью платежами. Это выгодно для тех автовладельцев, у которых нет полностью суммы для покупки полиса. Если с автомобилем что-то случится, то водителю придётся досрочно внести все платежи до полной стоимости полиса. Только после этого он может рассчитывать на компенсацию ущерба.

Существенным минусом этой услуги является невозможно купить полис при автокредите. Банку важно, чтобы заёмщик купил полное КАСКО.

Телематика – это специальное устройство, которое фиксируется в автомобиле. Его целью является сбор информации о поездках водителя. Устройство фиксирует скорость, координаты передвижения, резкие движения, парковку в запрещённых местах и другие данные. Если водитель ведёт себя на дороге уверенно и не нарушает Правил дорожного движения, то страховой полис для него обходится дешевле. Тем, кто нарушает, продают страховку с повышенным коэффициентом.

Использование телематики выгодно не только опытным водителям, но и самим страховым компаниям, поскольку они имеют возможность рассчитывать гибкие тарифы для каждого покупателя полиса.

Как телематика помогает сэкономить на каско. Аккуратное вождение

Чаще всего по каско страхуют новые автомобили в течение первых трёх лет — так говорит статистика. Позже стоимость затрат на ремонт уменьшается, владелец уходит от официального дилера в клубный или сетевой сервис. Автомобиль теряет в цене, становится менее привлекательным для угонщиков, и со временем страховка кажется владельцу нерентабельной. Ко всему прочему он уверен, что водит аккуратно и с машиной точно ничего не случится. Всё это работает, пока машину не угонят или не случится серьезное ДТП.

Как мы снижаем стоимость каско

Чтобы сделать страховой полис более доступным, мы в «Ренессанс страхование» используем стандартные для страхового рынка инструменты: скидку за безаварийное вождение, ограничение количества водителей, наличие противоугонных устройств и франшизу. В дополнение мы предлагаем новые продукты, которые основаны на телематике — каско для аккуратных водителей и каско для тех, кто мало ездит. Сегодня поговорим про первый. Он называется Safedrive.

Что такое каско с телематикой

Каско с телематикой Safedrive подразумевает установку в автомобиль специального оборудования, которое контролирует параметры движения. С помощью этого устройства стиль вождения конкретного водителя (или нескольких водителей) оценивается по десятибалльной шкале.

При оформлении полиса Safedrive устанавливается франшиза в размере 20 000 рублей, что делает его намного дешевле. Если через три месяца балл вождения будет выше, чем 7,5, мы отменяем франшизу, и водитель получает полное каско с экономией до 50%. Например, на зарегистрированный в Москве Skoda Rapid 2014 года, на одного семейного водителя возрастом более 35 лет полис каско Safedrive обойдётся в 11 000 рублей, вместо 21 000. При среднем балле от 6.5 до 7.4, франшиза будет уменьшена вдвое. Важное замечание: мы не сможем оформить этот продукт на автомобиль, за который ещё не выплачен кредит.

Как работает телематика

Главное устройство системы — телематический блок, подключаемый к OBD-разъему автомобиля. Внутри этой коробочки — встроенный CAN-процессор, аккумулятор, датчики продольных, поперечных и вертикальных ускорений, GPS/Glonass-приемник, а также 4G-модем. Система отслеживает следующие параметры движения:

— Средняя скорость движения, соблюдение скоростного режима.

— Резкий разгон и торможение.

— Соблюдение правил остановки и стоянки автомобиля.

— Соблюдение правил маневрирования (обгон, перестроение).

— Характеристики манёвров.

— Время.

— Ряд других параметров.

Довольно много параметров, но каждый из них важен. Телематические полисы каско для клиента выглядят как большая скидка, но мы способны предоставить её только в случае снижения риска наступления страхового случая. Телематическая система стимулирует водителя быть аккуратным во время движения. Он старается избегать резких разгонов и торможений, не превышать скорость, не нарушать правила парковки и так далее.

Установка телематического блока не влияет на гарантию на автомобиль. Устройство можно отключать от OBD-разъема на время технического обслуживания, но если делать это во время обычной езды, отчётный период будет продлён. Устройство стоит на автомобиле ровно три месяца, после его необходимо сдать в наш офис. В конце этого срока фиксируется итоговый балл, а франшиза корректируется или полностью исключается.

Как заслужить высокий балл

Существует несколько простых правил. Водители, которые им следуют, получают высокий балл:

— Важно соблюдать ПДД — не нарушать скоростной режим и правила парковки.

— Не трогаться с места резко, тормозить плавно. Стараться двигаться спокойно, без значительных изменений скорости в процессе движения или резких манёвров. Стоит соблюдать дистанцию и избегать резких стартов со светофора.

— Баллы за езду ночью начисляются по иному коэффициенту. Обычно к ночи человек устаёт, внимание рассеивается, что в условиях плохой видимости увеличивает риск ДТП. По этой причине мы советуем передвигаться ночью только в исключительных случаях. Если такая необходимость всё же возникает, потерю баллов за ночную езду компенсирует аккуратная езда днём.

— Система учитывает усталость водителя. В случае длительных поездок необходимо делать хотя бы пятиминутные остановки не реже чем раз в полтора часа. После отдыха время поездки обновляется.

Чтобы помочь водителю корректировать манеру езды, мы сделали специальное приложение для смартфонов.

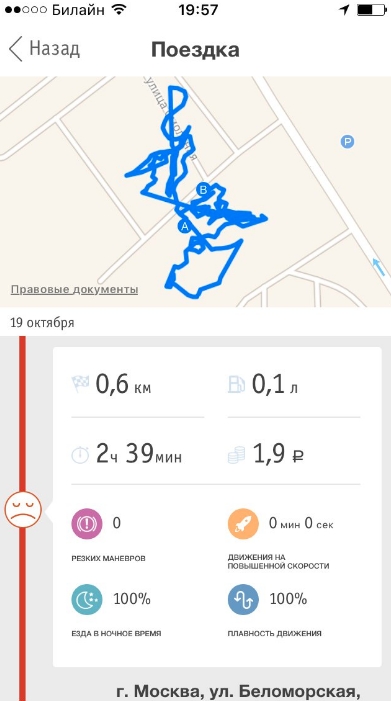

Как приложение Safedrive помогает водителю быть более аккуратным

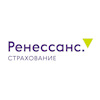

Приложение Safedrive умеет предупреждать водителя о критичных для оценки манёврах и призывает его быть более аккуратным за рулём. На вкладке «Мои поездки» водитель видит, когда и куда ездил.

Этой информацией мы не делимся ни с кем, используем ее только для анализа нарушений ПДД и стиля движения. Приложение не имеет доступа к микрофону, равно как и телематический блок не содержит устройств фиксации происходящего внутри автомобиля. Все передаваемые данные защищены от утечки шифрованием. Не стоит бояться, что телематика передаст все ваши маршруты секретному мировому правительству — с этим лучше справляются смартфоны сами по себе.

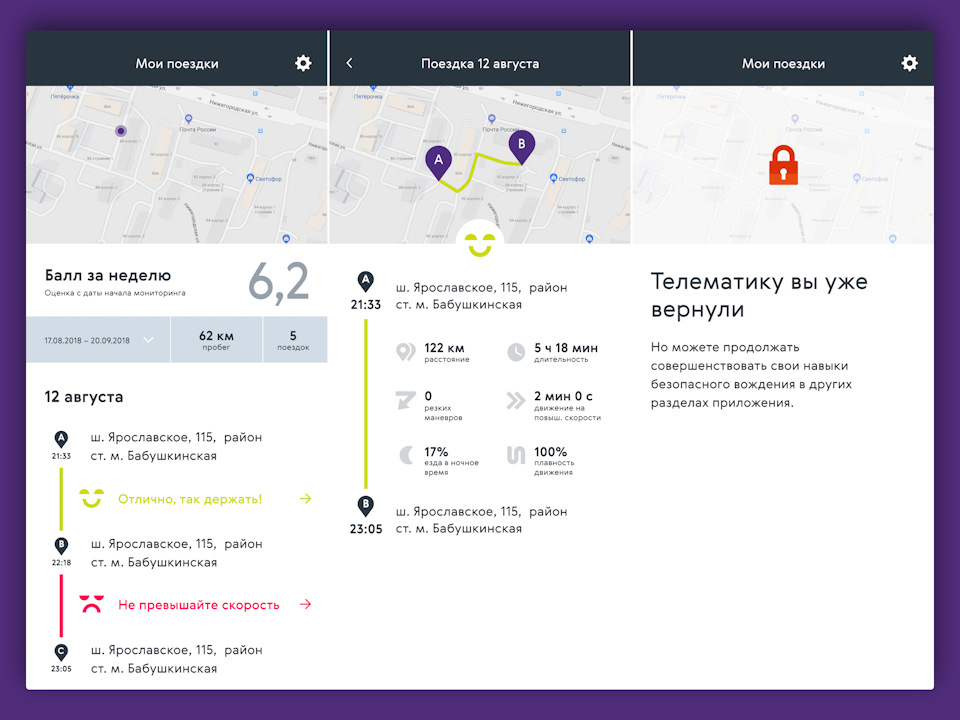

Вкладка «Тренировки». Ключевые навыки безопасного вождения — концентрация внимания, скорость мышления, быстрота реакции, периферическое зрение. Мы предлагаем нашим пользователям совершенствовать всё это при работе с таблицей Шульте, фигурами, анаграммами или при прохождении теста Мюнстерберга. Разумеется, в свободное от езды за рулем время.

На вкладке «Состояния» собраны упражнения по борьбе со стрессом, усталостью или сонливостью. По нашей статистике это главные причины ДТП.

приложение Safedrive доступно в Appstore и Google Play. После регистрации без телематического блока будет работать всё кроме раздела «Мои поездки».

В Европе и США большинство водителей использует каско с телематикой — это помогает существенно экономить и стимулирует водителей быть более внимательными и аккуратными. Результаты использования телематических продуктов нашими клиентами показывают, что водить аккуратно можно и в России — в крупных городах и в провинции. Такой полис однозначно не подойдёт любителям агрессивного стиля вождения и нарушителям скоростного режима. Для всех остальных это возможность получить полное каско гораздо дешевле стандартного предложения.

Что такое телематика и «умное КАСКО». Обзор российских страховщиков

По прогнозам, к 2020 году в России будет продано два миллиона «умных» полисов автострахования. При этом уже сейчас достоинства телематики оценили 100 миллионов водителей по всему миру.

Смысл «умного КАСКО» – в том, чтобы определить манеру вождения каждого владельца авто и в конечном счёте снизить цену полиса для самых аккуратных из них.

Разберёмся детальнее, кому и зачем может пригодиться услуга «умного» страхования в России и какие компании предлагают подобные услуги.

Кто в России работает с телематикой

«АльфаСтрахование». Компания позиционирует предложение как «Очень умное КАСКО». Сотрудники устанавливают телематическое устройство в автомобиль, после чего отслеживается манера вождения в течение 3-6 месяцев. В зависимости от результатов компания может снизить стоимость полиса КАСКО на величину до 55%. К слову сказать, это самая большая скидка, которую предоставляют компании, указанные в статье.

«Либерти Страхование». На сайте компании можно найти страницу, где говорится, что если в вашем авто уже есть телематическое оборудование, компания готова предоставить скидку на полис КАСКО (размер скидки не указан). Но на самом деле этой услуги больше нет – в последний раз она была активна в 2016 году.

«Ингосстрах». С этой компанией необходимо заключить договор страхования с опцией «М-Телематика». Компания бесплатно подключает телематическое устройство к автомобилю и также принимает в работу авто с уже подключенными устройствами. Договор заключается на три месяца, но при желании его можно продлить еще на три, чтобы был поправочный коэффициент к премии. За аккуратное вождение можно получить скидку до 30%, но только по риску «Ущерб» (ДТП, наезд на препятствие, разбитое стекло и так далее). На угон это не распространяется.

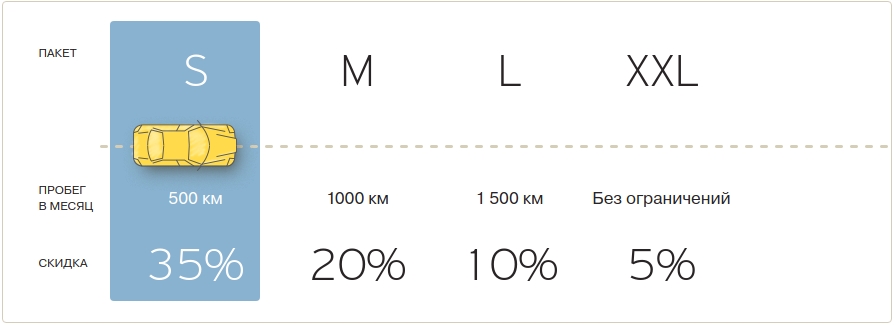

«Тинькофф Страхование». Здесь вам предложат на выбор четыре тарифа, каждый из которых дает свою скидку на месячный полис КАСКО. Тариф «S» сэкономит 35%, но только если вы проедете за месяц не более 500 км. Тариф «M» – 20% и 1000 км. Тариф «L» даст скидку 10% при 1500 км в месяц, а «XXL» лишь 5% скидки, зато ездить можно без ограничений. Если вы проезжаете больше установленного лимита, то за каждый километр придется платить по отдельному тарифу, который рассчитывается в зависимости от модели авто. А считывать эти километры будет устройство, который компания бесплатно установит вам. Кстати, скидки, как и в случае с «Ингосстрах», распространяются только на риск «Ущерб».

«Ренессанс страхование». Компания, как она сама пишет, предоставляет «отличный способ сэкономить до 50%» на страховании по полису КАСКО с телематикой. К сожалению, этот отличный способ распространяется строго на водителей до 35 лет, проживающих в Москве или Санкт-Петербурге. Если водители накопят за первые три месяца балл от 7,5 до 10, то компания вдобавок полностью отменит франшизу по КАСКО, а от 6,5 до 7,4 баллов – уменьшит ее в 2 раза.

«Согласие». Все стандартно: скидка максимум до 30% на полис, но есть одна деталь. Водителю придется платить 5300 рублей в год за обслуживание телематической системы. Не вполне понятно, что имеется в виду под «обслуживанием». Специалисты страховой компании также затруднились ответить на этот вопрос. Кроме того, по договору предусмотрена обязательная франшиза в размере 5% от страховой суммы, но не менее 25 тысяч рублей.

«Росгосстрах». 7 ноября 2017 года компания заявила о «скором запуске телематики». В настоящее время эта услуга не предлагается.

«Важно. Новое страхование» (СК «Независимость»). Компания предлагала установить телематические устройства автовладельцам для уменьшения стоимости полисов КАСКО. Но 21 ноября 2016 года была признана банкротом и не имеет права осуществлять страховую деятельность.

Телематика и страхование в цифрах

Согласно исследованию консалтинговой фирмы J’son & Partners Consulting, к 2020 году проникновение «умного» автострахования (по КАСКО) на российском рынке увеличится примерно на 50%. Это значит, что автовладельцы куда охотнее станут приобретать такие полисы.

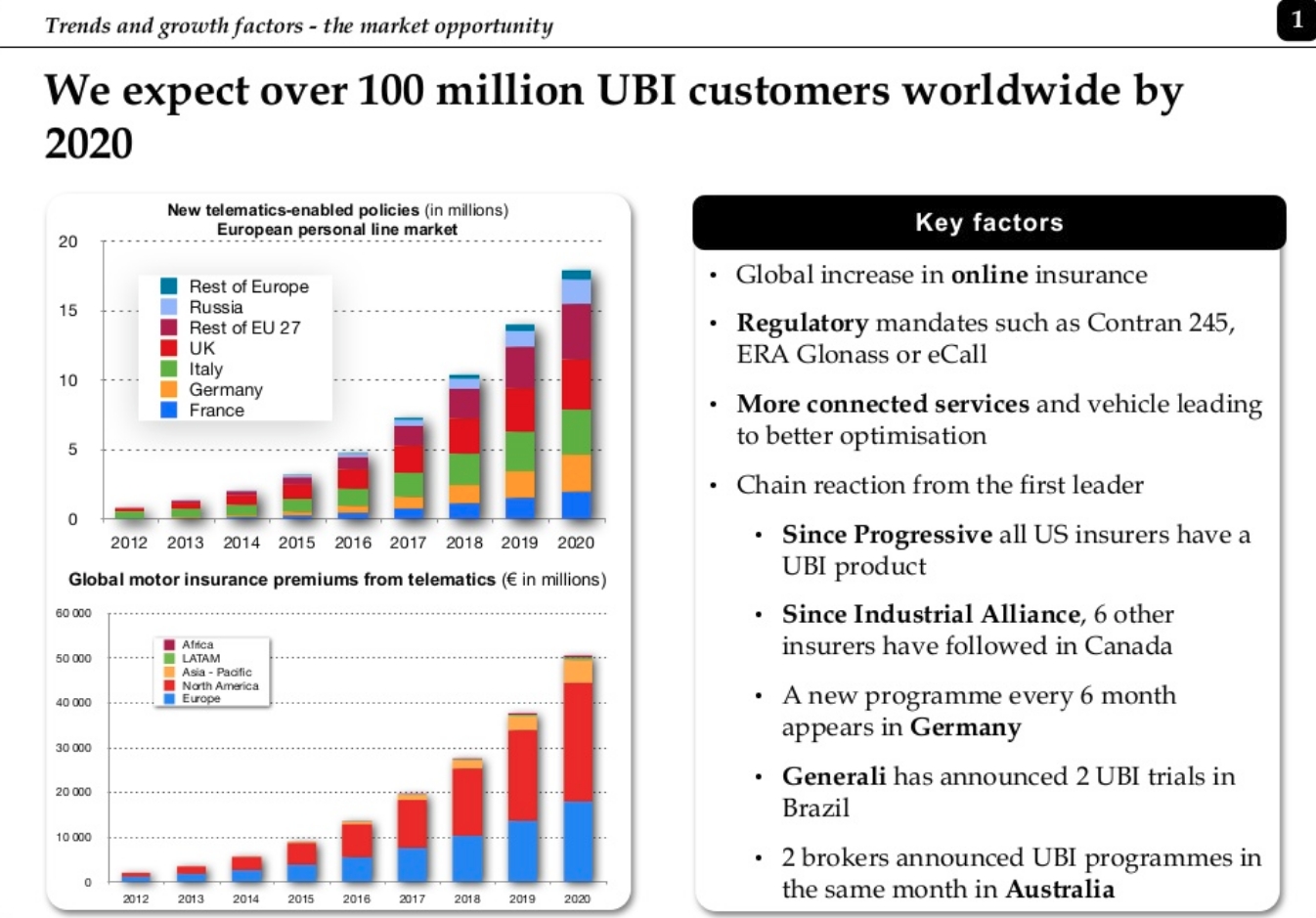

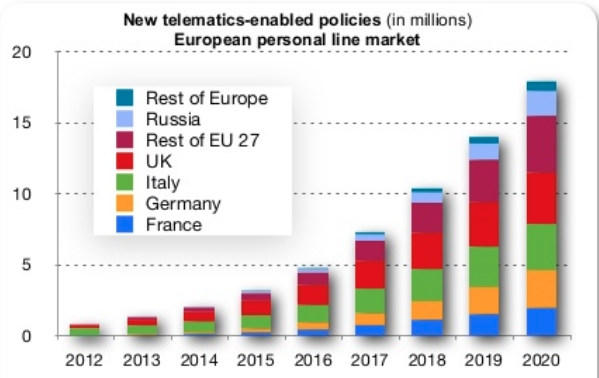

Другая консалтинговая компания – Ptolemus Consulting Group – также предоставила отчет, согласно которому в России существенно возрастут продажи полисов по телематическому страхованию. Их исследование охватывает весь мир, но аналитики оформили отдельный график по странам Европы. Львиная доля от общего числа «умных» полисов приходится на Великобританию, Италию и Германию. При этом Россия выделена в списке отдельно, поскольку ее доля также оценивается высоко. Если присмотреться, то в 2020 году аналитики спрогнозировали, что в нашей стране будет продано примерно 2 миллиона «умных» полисов.

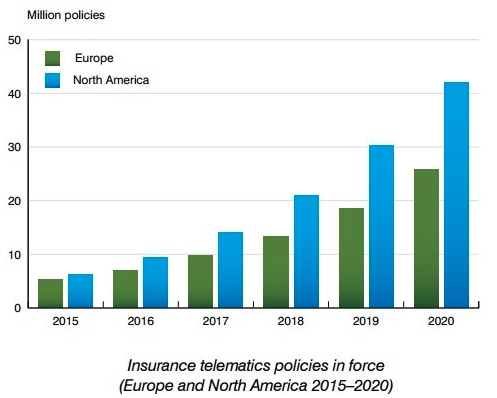

Что касается Северной Америки, то компания Berg Insight собрала статистику и спрогнозировала, что в 2020 году страны этого региона продадут более 40 миллионов полисов телематического страхования.

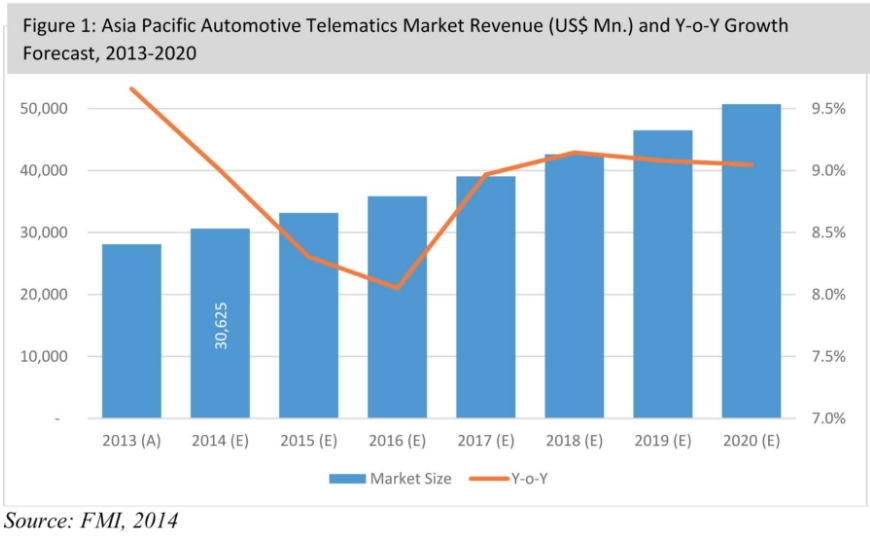

Прогноз по Азиатско-Тихоокеанскому региону подготовила компания Future Market Insights. Правда, в ее цифрах содержатся данные не конкретно о страховании, а обо всем рынке автомобильной телематики. Он принесет странам этого региона ежегодный доход в $50 млрд. Прогноз по темпам роста можно назвать сдержанным, но этого не скажешь о цифре дохода.

Если смотреть на рынок страховой телематики глобально, то J’son & Partners Consulting считает, что он будет расти в среднем на 81%. Она прогнозирует, что в 2018 году услугами такого страхования будет пользоваться 107 миллионов человек по всему миру. Что касается страховых премий, рассчитанных при помощи телематики, то они также покажут существенный прирост.

Проблемы телематики в России

Как сообщает нам консалтинговая компания Ptolemus Consulting Group, наиболее популярные параметры, которые влияют на рейтинг вождения автовладельца (а, следовательно, и на скидку по полису страхования), – ускорение, торможение и пробег. Даже скорость движения оказалась вторичной. Не говоря уже о данных с различных блоков автомобиля, которые получает устройство, подключенное к OBD.

Адекватность оценки

Стоит ли говорить, что каждая страховая компания по-своему рассчитывает показатели ускорения? К тому же вряд ли кто из них захочет для удобства водителя повысить максимально допустимый темп разгона.

Руководитель проекта «Умное страхование» в компании StarLine (производит телематические устройства) Роман Шафеев о том, какие именно параметры считывает прибор.

«Телематические устройства оснащены акселерометрами, некоторые могут быть оснащены гироскопами. Сам прибор подключается к OBD-разъему в автомобиле. Он считывает показатели одометра, спидометра, параметры работы двигателя и информацию из других блоков авто.

Каждые 10 миллисекунд математический аппарат анализирует показания ускорений по трем осям, учитывая резкие торможения, ускорения и повороты. Фиксируются все отклонения от нормы. А при помощи актуальной карты дорожных знаков дополнительно анализируется превышение скорости», – сообщает Роман Шафеев.

Строгие ограничения

Кто-то скажет, что нужно не лихачить и ездить медленно. Спешу «обрадовать»: превышение даже на 1 км/ч будет учитываться. Поэтому даже очень аккуратный и спокойный водитель рискует снизить свой рейтинг спокойной езды. Но здесь есть еще одна загвоздка: когда вы едете гораздо медленнее скорости общего потока, то автоматически становитесь не только эпицентром ненависти, но и источником аварийных ситуаций на дороге. Это к слову о том, что телематика призвана уменьшить аварийность.

Плохие дороги

А как насчет качества дорожного покрытия? Даже в городах-миллионниках российские автолюбители нередко сталкиваются с плачевным состоянием дорог. Вы едете спокойно, со скоростью 55 км/ч, дорога абсолютно пустая, но вдруг замечаете, что прямо на вашем пути зияет большая яма. Колеса терять не хочется, и вы спешно выворачиваете руль, чтобы избежать аварии. Поздравляю, вы совершили опасный маневр и понизили свой рейтинг.

Представьте себе, зима

Еще один момент: вы едете зимой по дороге, которые не чистят. Жители Москвы, возможно, удивятся, но не везде в России регулярно убирают снег с дорог. О том, чтобы покрывать их реагентами, в некоторых регионах даже речи не идет. Так вот, вы едете по гололеду. Впереди светофор, который сменил цвет на красный. Вы жмете на тормоз, колеса слегка шлифуют ледяную поверхность, срабатывает ABS, и вы благополучно останавливаетесь перед стоп-линией. Думаете, ничего не произошло? Как бы не так – вы только что применили экстренное торможение, сработала система антиблокировки колес, и вам понизили рейтинг.

Неточность данных

Доходит до курьезов. Дело в том, что телематические устройства оснащены датчиками GPS и ГЛОНАСС. Но спутниковая навигация порой не отличается точным определением координат. И некоторые владельцы, проснувшись рано утром, включают приложение на смартфоне и обнаруживают, что их автомобиль сам по себе катался по крайне странному маршруту – по газонам, гаражам, крышам домов… Да, оказывается, датчики сами по себе могут врать из-за сбоев или технических особенностей.

Финансовая сторона вопроса

Предположим, вы очень спокойный, рассудительный и внимательный водитель. Вы хотите приобрести полис «умного» страхования. Что же мешает вам это сделать? Все дело в том, что, почитав условия, вы поймете, что выгоды здесь не так, чтобы очень много.

«При всей заманчивости таких страховых программ, по нашим исследованиям, финансовая выгода для клиента не является очевидной. Разница в стоимости обычного полиса КАСКО и умного телематического полиса не существенна, а у некоторых страховщиков такие полисы стоят заведомо дороже. Также, по нашим оценкам, страховые агенты пассивны в предложении клиентам смарт-полисов КАСКО. Это связано с тем, что программа смарт-полисов относительно новая, модель страховых рисков находится на стадии формирования, происходит накопление статистики для построения адекватной скоринговой модели. В связи с этим страховщики завышают цену полиса, чтобы нивелировать непредвиденные риски», – заявляет Роман Шафеев.

Как сэкономить на каско?

управляющий директор по автострахованию «Ренессанс страхование»

Многие автовладельцы, покупая новую или подержанную машину, стараются планировать свои траты на случай ремонта, угона или гибели авто. Идеальным вариантом будет являться покупка страхового полиса каско.

Именно страхование каско даёт возможность осуществить ремонт автомобиля при его повреждении, а при гибели или угоне/хищении получить денежную компенсацию.

Одним из главных вопросов при покупке полиса каско является соблюдение баланса между стоимостью полиса и включёнными страховыми опциями, по которым может быть произведена выплата. Проще говоря, как можно сэкономить.

Есть несколько вариантов:

- Самым популярным видом экономии остаётся франшиза. За последние 10 лет уровень продажи полисов с франшизой на рынке вырос втрое — с 20% до 60% примерно — то есть люди активно пользуются этой услугой. И варианты франшиз позволяют опытным водителям, кто в себе уверен, использовать франшизу, которая применяется, только если в дорожно-транспортном происшествии виновен другой человек. Например, если в ДТП окажется виновен второй участник, то автомобиль невиновного будет полностью отремонтирован и сумму франшизы оплачивать не нужно. Франшиза может применяться не с первого страхового события. Есть полисы с усечённым покрытием, которые покрывают только крупные риски, и если люди задумываются о том, чтобы защитить свой автомобиль от угона или конструктивной гибели, то есть от очень больших расходов, есть продукт, который позволяет только эти риски покрыть без мелких ущербов и без каких-либо других страховых событий. Он очень экономичный, и банки принимают эти полисы в качестве страхового обеспечения для кредитных автомобилей. Доля договоров каско с франшизами в нашей компании превысила 65%.

- Телематика. Установив мобильное приложение, спустя некоторое время (необходимое для накопления первичной статистики) клиент может получить скидку за правильное поведение на дороге. Так, неопытным водителям по понятным причинам каско обходится дороже, чем остальным, однако, подтвердив телематикой своё аккуратное вождение, они могут рассчитывать на снижение стоимости полиса, не дожидаясь накопления стажа. То есть автовладелец за счёт более эффективного анализа рисков страховщиком не будет доплачивать «за того парня» или потенциальных мошенников, как происходит в коробочных продуктах. В нашей компании клиент покупает полис со скидкой до 50%, ему устанавливается франшиза, и он 3 месяца ездит с устройством, оценивающим стиль и качество управления автомобилем. Результаты наблюдения отражаются в мобильном приложении. Там же даются и рекомендации по управлению. По итогам трёх месяцев выводится заключение, на основании которого франшиза либо отменяется при положительном результате, либо сокращается вдвое, либо остаётся в силе. Сейчас 40% клиентов, установивших телематику, претендуют на полную отмену франшизы.

- Ограничение пробега. Купив полис каско с установленным годовым пробегом, можно также существенно сэкономить. «Ограничение пробега» подойдёт водителям, у которых годовой пробег авто не превышает 12 тысяч км. Чаще всего в автомобиль устанавливается телематическое устройство, которое будет отслеживать пробег, а вам нужно будет установить приложение на ваш смартфон, в котором вы сможете наглядно видеть, сколько тысяч километров вы проехали и сколько осталось.

- Ограничение включённых рисков. Страхование только на случай угона или полной гибели автомобиля (тоталь) снижает стоимость полиса почти в два раза.

- Индивидуальные тарифы. Существует чёткая корреляция между стилем вождения и семейным положением: люди, состоящие в браке и имеющие детей, оказываются более аккуратными водителями. Эти и многие другие факторы уже сегодня анализируются страховщиками, которые используют для этого big data (большие данные). Учитываются сотни, а иногда и тысячи различных признаков, устанавливаются неочевидные взаимосвязи между ними. Эта информация в том числе становится основой для разработки персональных тарифов. Разумеется, формула «информация в обмен на скидку» работает только в том случае, если клиент готов ею поделиться.