Стоит ли делать страховку КАСКО

Выгодно ли оформлять КАСКО?

Cодержание

В этой статье мы разберем на примерах в каких ситуациях и почему выгодно каско, какие риски включает полис КАСКО. Объективно опишем возможные ситуации , когда оформление каско – это выгодно, в сравнении с возможными финансовыми затратами, связанными с дтп, кражей авто, несчастным случаем или стихийным бедствием.

Нет полиса ОСАГО у виновника

Каско выгодно оформлять всегда, особенно если опыта вождения мало, а машина у вас одна, первая и новая и другой машины нет. Даже если и есть другая машина, все равно риски на дорогах велики и это ваше имущество, которое вы хотите сохранить. За руль порой садятся совсем безответственные граждане, у которых даже ОСАГО нет. Если у виновника нет полиса ОСАГО, то расходы на ремонт вам придется покрывать самостоятельно или судиться с виновником. Страховая компания вам откажет в выплате или ремонте, т.к. по ОСАГО вы страхуете свою ответственность перед третьими лицами, а не свой автомобиль. Если гражданин – виновник добропорядочный, он просто забыл продлить ОСАГО, то скорее всего договоритесь на месте о компенсации за ущерб. А если не добропорядочный или денег у него нет, то вас ждут долгие судебные тяжбы и разбирательства. И даже после положительного исхода событий в суде, деньги скорее всего вы сразу все не получите, а частями и растянутся это может на года, не захочет платить и все. Такая же ситуация может произойти и с опытным водителем. Поэтому КАСКО оформлять, безусловно, выгодно, если вы дорожите своим имуществом.

Машину поцарапали во дворе – виновник скрылся

Этот риск называется ПДТЛ или противоправные действия третьих лиц. Тут также ОСАГО не работает. Этот риск включается только в полис КАСКО.

Если машину поцарапали во дворе или повредили на стоянке, вмятину оставили, фонарь разбили или зеркала и фары украли, за все эти и прочие ситуации вы получите ремонт или выплату только по полису КАСКО. Что нужно будет сделать если есть полис КАСКО? Позвонить в страховую компанию и уточнить, нужно ли вам предоставлять справку из полиции. А также можно прочитать об этом в правилах страхования, которые вам выдают при покупке полиса. В разных страховых компаниях условия по риску ПДТЛ различны. Есть программы где вы можете неограниченное количество раз в год обращаться без справок по стеклам, фарам, фонарям, а есть программы КАСКО урезанные политикой страховой компании и выплатным урегулированием. Здесь вам придется взять справку из полиции, чтобы получить выплату или ремонт.

Рассчитайте КАСКО в 14 страховых компаниях он-лайн.

Поможем с выбором.

Вы виновник в ДТП

Тут однозначная выгода если у вас есть полис КАСКО. Ваш автомобиль отремонтируют по направлению из страховой компании по КАСКО. Разбитую машину пострадавшего отремонтируют по вашему полису ОСАГО, если ущерб не превышает 400 000 руб. А если ущерб превысит эту сумму, то полис КАСКО вам очень пригодится, если вы дополнительно включили расширение по гражданской ответственности (ГО). Сейчас можно купить расширение по ГО до 7000 000 рублей, чаще всего только с КАСКО. Отдельно страховые компании эту страховку уже не продают, или продают по согласованию и с осмотром авто, в связи с увеличением страхового мошенничества именно по полисам расширения ГО.

Стоит эта страховка копейки, а выручить вас может очень хорошо, если ДТП случилось крупное и врезались вы в дорогую машину, у которой один только бампер может стоить от 500 000 руб. и выше, таких марок как Maybach, Lamborghini, Mclaren, Bugatti, Aston Martin, Ferrari и других.

Также расширение ГО вас спасет если произошло ДТП по вашей вине с несколькими участниками. Например, задели одну машину, а при столкновении, развороте и другую ударили…Такое, к сожалению, тоже может быть и при покупке КАСКО мы советуем включать расширение, чтобы избежать ненужных трат. По документам вам нужен будет протокол с места ДТП, на всякий случай фото или видео запись. Потерпевшие по вашему полису обращаются в вашу страховую компанию самостоятельно.

У вас угоняемая марка и модель авто

Такие машины красивы, комфортны и надежны, пользуются спросом и в ценовой категории от 1 млн. руб.

Список таких марок не скрыт, в каждой страховой компании свои списки автомобилей, к которым есть одно требование: установка спутниковых систем определенных марок и моделей. Но на практике и со спутником автомобили угоняют, поэтому КАСКО на автомобиль из списка самых угоняемых будет дороже, чем на авто в этой же ценовой категории, но другой марки и модели.

МЧС предупреждает

В последнее время очень часто по радио и телевидению говорят о стихийных бедствиях даже в самых тихих местах планеты. Только в России каждый день фиксируют порывистые ветра и ураганы, о чем по смс предупреждают население. В Москве 29 мая был страшнейший ураган, который причинил ущерба людям на несколько миллионов: у кого-то на машину дерево упало, у кого-то окна повыбивало, а кого-то унесло родных и близких… Очень печальный момент.

Каско покрывает расходы на восстановление авто после стихийных бедствий. Нужна будет справка от МЧС и полиции. Если ураган был массовый – по всему городу, а не локально, то скорее всего по приказу от страховой компании будут урегулировать вопрос без справок.

Повреждения животными

Приедешь к бабушке в деревню, а там и козы, и коровы, и поросята, и гуси, и птицы разные и все вальяжно так гуляют на дороге, как у себя в сарае. А не понравится ей ваша машина, лягнет копытом или рогом и все… ехать вам теперь только в страховую компанию за ремонтом по КАСКО. Также были случаи повреждения проводки грызунами, нападения собак, ворон, разорванный салон чужой или бродячей собакой и лоси на дороге… все это покрывает только КАСКО, лось же не страхуется.

Механические повреждения

Особенно актуальны механические повреждения на стройках, при ремонтах дорог, возведения домов, строительства дамб и прочего, где может произойти столкновение, обрушение, наезд. Все эти события также регулируются только с полисом КАСКО. Человеческий фактор здесь трудно доказуем, ведь строительный кран может сломаться в любой момент, и взыскивать за ущерб с юридического лица будет очень утомительно.

Несчастный случай со здоровьем

Полис КАСКО включает также страхование от несчастного случая (НС) при ДТП. Бывают очень крупные аварии, и не так важно в этом случае железо, как жизни людей. Стать инвалидом за несколько секунд – это беда для человека вселенского масштаба. Деньги понадобятся в первую очередь на восстановление здоровья и это первостепенно. Страховка от НС в КАСКО включает 3 риска или 2 риска, можно выбрать: смерть при ДПТ (выплату получат наследники), инвалидность и травмы (выплату получает страхователь в пределах страховой суммы).

Итак, как вы понимаете, КАСКО выгодно оформлять, чтобы сохранить свое имущество и здоровье в целости и сохранности, не потерять свои деньги по причинам нами непредвиденным, ведь автотранспорт самый рисковый вид страхования, не только с точки зрения страховщика, но и для вас как пользователя автомобилем. На дорогах, в ДПТ и повсеместно, страдают сотни людей от непредвиденных обстоятельств.

КАСКО при покупке автомобиля: нюансы оформления

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

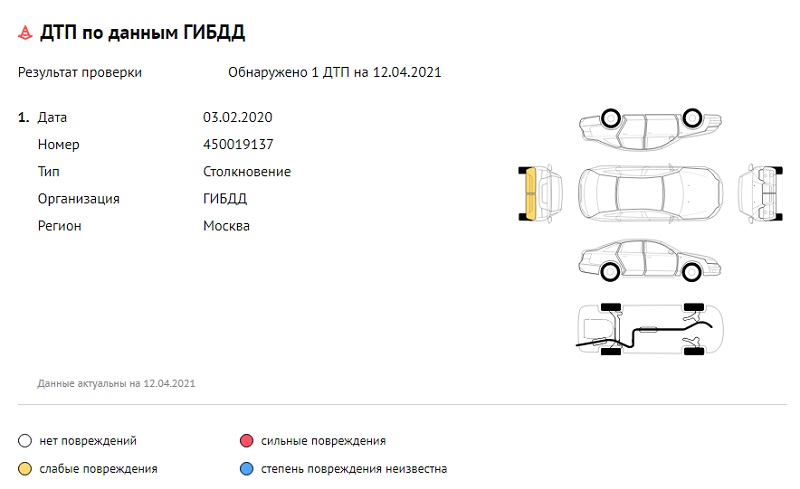

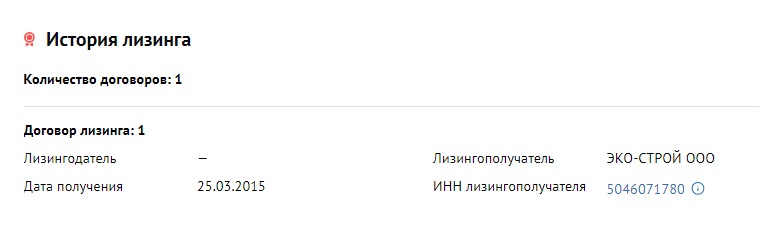

Гораздо важнее проверить историю автомобиля перед покупкой. Если есть серьезные проблемы, от сделки лучше отказаться. Вот пример. Продается Toyota Land Cruiser в отличном состоянии. «Машина стоит месяцами, без окраса», – пишет продавец в комментарии.

Пробиваем машину через сервис avtocod.ru и видим, что машина битая. Пострадал задний бампер.

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

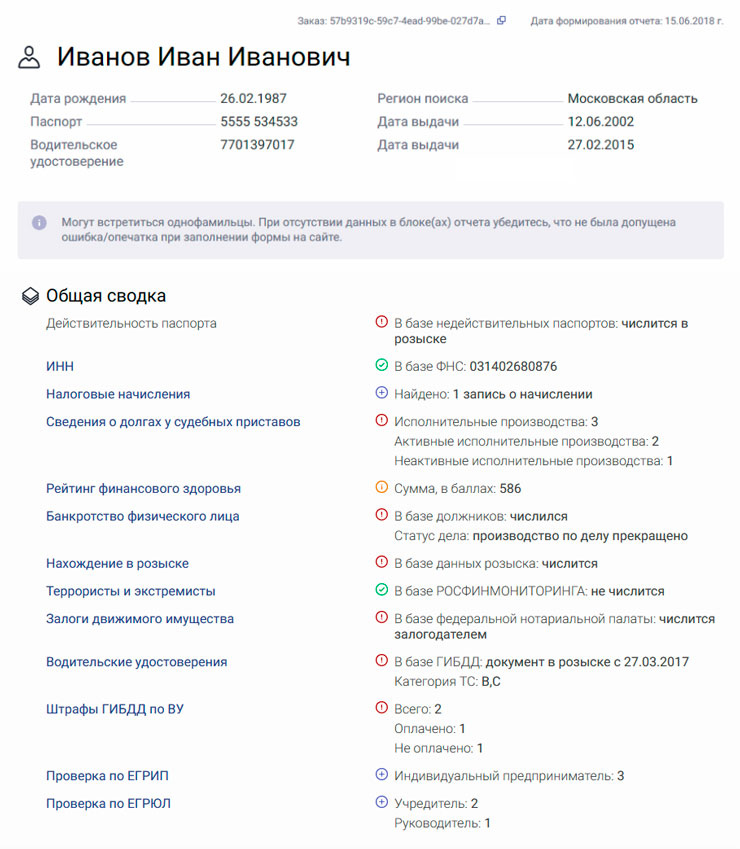

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

- Возраст водителя. Чаще всего в авариях участвуют автолюбители в возрасте от 30 до 40 лет. Для таких водителей полис рассчитывается по повышенному коэффициенту. Если водителей несколько, страховая будет учитывать возраст самого молодого из них.

- Стаж вождения. Если опыт большой, КАСКО будет стоить дешевле. Если водитель только получил права, ценник увеличится вдвое. Если водителей несколько, смотреть будут на того, у кого самый маленький стаж вождения.

- Стаж безаварийного вождения. Страховые смотрят, как часто водитель попадал в ДТП и какие выплаты за этим последовали. Чем меньше аварий, тем ниже цена полиса.

- Марка, модель и возраст ТС. Чем дороже ремонт и стоимость запчастей на автомобиль, тем дороже обходится полис. Восстановление редких и старых авто страховщикам невыгодно, поэтому они отказываются выдавать полис ТС старше десяти лет.

- Статистика угонов. При расчете коэффициента страховые компании опираются на статистику МВД и собственную статистику. Если авто входит в список часто угоняемых, ценник КАСКО по риску «хищение» повышается.

- Пробег. Чем больше километров проехала машина, тем дороже будет страховка.

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

Плюсы и минусы КАСКО

Полис КАСКО относится к числу страховок для владельцев транспорта. В отличие от ОСАГО, его необязательно приобретать всем , кто управляет авто на территории РФ (за исключением случаев, когда машина покупается в кредит через банк или салон). Учитывая довольно большую стоимость, многие отказываются от оформления еще одной страховки на машину. Но чаще всего среди ярых противников добровольного автострахования встречаются те лица, которые попросту не знают преимущества полиса КАСКО.

Данный вид страховки на авто обладает множеством достоинств, а потому с каждым годом заинтересованность граждан в этом виде страховой защиты постепенно увеличивается. Чтобы понять, стоит ли оформлять данный полис, стоит узнать, в чем преимущества страхования КАСКО, и есть ли недостатки у этой страховки.

Особенности страхования КАСКО

Прежде, чем оценить преимущества КАСКО на автомобиль, стоит немного рассказать о самой страховке. В отличие от ОСАГО, она является добровольным видом страховой защиты. Обязательное оформление КАСКО требуется лишь тогда, когда владелец авто приобрел его по кредитному договору, одним из условий которого было приобретение данного полиса у страховщика. В иных ситуациях, включая первичное приобретение транспортного средства, наличие данного автополиса является исключительной прерогативой собственника машины.

Плюсы страхования

Чтобы понять, что же представляет собой КАСКО, преимущества и недостатки страховки, нужно уловить следующие признаки данной страховой защиты:

- Учитывает интересы владельца авто (страхователя), причем независимо от того, является ли он виновником ДТП или нет. Это является плюсом страхования КАСКО, так как при оформлении страховки ОСАГО владелец машины может рассчитывать только на компенсацию затрат, которые получит потерпевшее лицо. Если страхователь ОСАГО сам является инициатором ДТП, и его машина получила повреждения, обязательная автостраховка, в отличие от КАСКО, не будет возмещать средства, затраченные на ремонт его автомобиля.

- Включает франшизу (по желанию страхователя). Наличие франшизы, то есть суммы, на которую уменьшается стоимость полиса (и страхового покрытия, соответственно) позволяет значительно сократить расходы на приобретение страховой защиты, что также является преимуществом страховки КАСКО. Оформлять франшизу или нет, владелец авто решает самостоятельно.

- Позволяет защитить машину от угона, грабежа и полного повреждения вне участия в ДТП. Среди наиболее важных плюсов КАСКО получение компенсации за любые виды механических повреждений или угон автомобиля. Если авто повреждено более чем на 90%, владелец транспортного средства, оформивший полис КАСКО, получает компенсацию за весь автомобиль в расчете по текущей рыночной стоимости движимого имущества.

Данные особенности являются преимуществами КАСКО, которые выгодно отличают этот вид автостраховки от обязательного полиса.

Минусы добровольного автострахования

Как и у любого вида страховой защиты, у добровольного автострахования есть и свои недостатки. Зная плюсы и минусы КАСКО, можно сделать вывод, является ли покупка данного полиса необходимостью.

К числу незначительных минусов КАСКО относится:

- Довольно высокая стоимость. В отличие от ОСАГО, за данную страховку придется заплатить не один десяток рублей.

- Оформление преимущественно в офисах. ОСАГО, по закону РФ, можно оформить онлайн у любого страховщика, имеющего соответствующую лицензию. Полис КАСКО в 9 из 10 страховых компаний можно приобрести только офлайн, то есть, после личного визита в страховую. Часто для оформления страховки требуется личный осмотр автомобиля, что также доставляет ряд неудобств страхователям.

- Обязательный характер при оформлении автокредита. Всем, кто покупает машину в рассрочку в автосалоне или по автокредиту в банке, стоит смириться с тем, что без КАСКО не обойтись. Наличие договора ОСАГО при этом также требуется, согласно закону РФ.

В целом, минусы КАСКО нельзя считать серьезными недостатками, которые могут стать реальной причиной отказа от оформления данной автостраховки. Наличие такого полиса особенно рекомендуется тем, кто обладает дорогим авто. В случае любых бед с машиной страховщик КАСКО возместит все убытки.

Стоит ли делать страховку КАСКО

- Главная

- Блог

- F. A. Q.

- Чем отличается ОСАГО от КАСКО

- Новинки мира авто

- Новости автомобильного рынка

- Популярное

- Двигатель

- Кузов

- Салон

- Система охлаждения

- Трансмиссия

- Фильтры

- Шины и диски

- Электрооборудование

Чем отличается ОСАГО от КАСКО

Среди большого числа услуг на страховом рынке бывает сложно сориентироваться, и автосфера – не исключение. Задачу облегчает то, что основных типов страховых полисов всего два – КАСКО и ОСАГО. И все же многие считают, что это всего лишь названия разных покрытий ущерба. На самом же деле между этими двумя видами страхования есть большая разница.

Определения и область страхования

В случае ДТП она выплатит второй стороне компенсацию, освободив от этого вас, но свое ТС придется ремонтировать самостоятельно.

Также существует версия, что этот КАСКО произошел от итальянского casco – «шлем», «корпус», – не сильно поменяв значение, ведь страховка защищает не человека, а его «дорожный шлем», то есть кузов автомобиля.

Два страховых полиса

Обязательно или нет?

В самом сокращении ОСАГО есть слово «обязательное», и оно подкреплено Федеральным законом №40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств». П.1. ст.4 в редакции 2019 года звучит так:

«Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением случаев, предусмотренных пунктами 3 и 4 настоящей статьи».

Напоминания о самых важных действиях после покупки автомобиля

Если по истечении 10 дней с момента оформления автомобиля полис не будет оформлен, то согласно ст. 12.37 ч.2 КоАП вам могут выписать штраф на сумму от 500 до 800 рублей. А в случае ДТП по вашей вине придется самостоятельно оплатить ремонт машин, пострадавших в нем.

Оформление полиса КАСКО – всегда добровольное решение.

Стоимость и покрытие страховки

Раз ОСАГО страхует не автомобиль, а личную ответственность перед другими участниками дорожного движения, то на его цену влияют:

- водительский стаж;

- история ДТП;

- количество застрахованных лиц.

Важно! Если в полис вписывают больше одного человека, сумма рассчитывается по стажу того участника, который получил права позже всех. Из-за того, что в первые 2 года после окончания автошколы аварии случаются чаще, чем у опытных водителей, страховые компании применяют к молодым водителям повышающий коэффициент (его еще называют КБМ или коэффициент бонус-малус). То есть, полис становится дороже, даже если из четырех человек новичок всего один. Зато, проведя за рулем больше 5 лет, можно рассчитывать на снижение стоимости страховки – конечно, при условии, что в предыдущий период не было ДТП.

Если же страховой компании приходилось выплачивать суммы по вашему полису, – не так важно, в предыдущий период или за всю историю сотрудничества, – повышения КБМ не избежать. А вот насколько, зависит от того, как часто вы попадали в ДТП. Так автолюбителей стимулируют соблюдать ПДД и водить аккуратнее.

Цена страховки увеличится и в том случае, если оформляется мультидрайв: полис защищает любого, кто окажется за рулем указанного автомобиля. Это происходит потому, что у страховой компании нет никаких данных о таких водителях, и она нуждается в покрытии собственных рисков.

При всех этих условиях стоимость полиса ОСАГО вряд ли превысит 20 тысяч рублей (и не будет ниже 5 тысяч). По сравнению с максимальной суммой (400 тысяч рублей, если поврежден чужой автомобиль и 500 тысяч – если требуется лечение пострадавшего по вашей вине водителя и/или его пассажиров), на которую можно рассчитывать в случае ДТП, она выглядит справедливо.

Цена КАСКО существенно отличается от стоимости полиса обязательного страхования. Это также следует из его назначения. Раз компания защищает ваши интересы в любом случае (а не только если виновато третье лицо, как с ОСАГО), и эти интересы – материальные (в противовес гражданской ответственности), то и спектр влияющих на финальную сумму факторов здесь заметно шире:

- возраст владельца;

- водительский стаж;

- страховая история;

- модель автомобиля и статистика выплат по ней;

- страховая сумма;

- год выпуска машины;

- вид оплаты страхового полиса: в рассрочку или единовременно.

И если для возраста, стажа и страховой истории работают те же правила, что и с ОСАГО, то с остальными все немного сложнее. Например, удорожание может повлечь неудачный выбор модели или долгожданная покупка автомобиля классом повыше. Все дело в том, что при расчете страховой агент учтет статистику выплат именно по конкретной модели и будет при этом отталкиваться от ее рыночной стоимости. По этой же причине защита нового автомобиля обойдется дороже, чем подержанного (по закону рынка большинство сложных технических устройств теряет до 50% от стоимости в первые два года использования). Но стоит помнить о том, что большинство страховых компаний не работают с ТС старше 10, а то и 7 лет. То есть, если для вас полис КАСКО принципиально важен, оптимальным решением станут автомобили в возрасте от 2 до 7 лет. Небольшой бонус может дать и оплата в рассрочку, но это всегда остается на усмотрение страховой компании.

Цены на КАСКО значительно выше стоимости ОСАГО

В результате средняя цена полиса КАСКО составляет 6-7% от стоимости автомобиля, в редких случаях достигая 12%. При этом, если документом предусмотрена защита от угона или полного уничтожения, страховая компания может возместить полную стоимость ТС.

Условия выплат

Выплата по ОСАГО предназначена исключительно для пострадавшего в ДТП, а его виновник будет оплачивать ремонт своего автомобиля самостоятельно.

В любом случае, всем участникам необходимо оставаться на месте аварии до приезда полиции и составления протокола, по которому страховая сможет восстановить произошедшее и перевести повреждения в деньги. Эта обязанность также регламентируется ст. 12.27 КОАП РФ, нарушение которой может обернуться лишением прав на год-полтора или арестом на 15 суток. Важно не только не покидать место ДТП, но и не передвигать автомобили и предметы, которые относятся к аварии (например, детали запчастей или ограждений).

В выплате по КАСКО могут отказать, если:

- в крови водителя найдут алкоголь или следы наркотиков – потому что страховые компании требуют ответственного отношения к закону;

- у автомобиля не будет карточки техосмотра – потому что состояние ТС фактически может не соответствовать заявленному при расчете рыночной стоимости, что обесценивает договор;

- полицию вызвали не сразу после ДТП – здесь работают те же правила, что и в случае с ОСАГО;

- подписано заявление о том, что претензий к другим участникам аварии нет – соответственно, нет и виновников, с которых страховая могла бы взыскать ущерб;

- произведен полный или частичный ремонт ТС – после этого обычно невозможно корректно оценить ущерб.

Также всегда остается вероятность разночтений в условиях конкретного договора, поэтому обсуждать спорные пункты лучше со страховым агентом до подписания документа.

Знак аварийной остановки на фоне ДТП

Сроки действия

Договор страхования ОСАГО всегда заключается сроком на 1 год.

Сроки, на которые можно защитить автомобиль по КАСКО, варьируются: есть даже полисы, действующие 15 суток или 5 лет. Но самые популярные варианты – 6 месяцев и 1 год.

Защита при банкротстве страховщика

Если компания, застраховавшая вас по ОСАГО, обанкротится, а вы пострадаете в ДТП, траты на ремонт автомобиля возместит Российский Союз Автостраховщиков.

В случае с КАСКО риски выше: выплаты придется добиваться в суде. Лучший способ избежать такой неприятной ситуации – ответственно подойти к выбору страховой компании, изучив ее репутацию и историю выплат.

Заключение

ОСАГО и КАСКО – не взаимозаменяемые, а дополняющие друг друга полисы. Чтобы получить максимальную защиту, стоит задуматься о заключении обоих договоров.

Где оформить КАСКО

Автострахование — защита имущественных интересов застрахованного лица. Помогает компенсировать затраты по восстановлению транспорта после ДТП, поломки, на покупку нового автомобиля после угона, хищения или возместить ущерб третьим лицам. Автолюбитель может застраховать свою собственность в любой компании, которую он выберет. В какой страховой лучше оформить КАСКО, есть ли смысл искать выгоду?

Выбираем лучшие условия

КАСКО — добровольное страхование автотранспорта. Если речь не идет о новой машине, взятой в кредит, автолюбитель сам решает, покупать ли ему полис. Страхуют не ответственность водителя, а само транспортное средство от различных рисков. Возмещение получает страхователь (или выгодоприобретатель). Если тарифы по ОСАГО утверждаются законодательством, то цену КАСКО компания страховщик формирует на основании целого ряда факторов (возраст, марка машины, водительский стаж и другие моменты).

Нужно ли КАСКО, если есть ОСАГО? Оформление добровольной страховки гарантирует защиту от большого количества рисков. Застраховавшись дополнительно по программе КАСКО, водитель не будет нести убытки при форс-мажорных обстоятельствах, связанных с личным автомобилем.

Страховые компании предлагают водителям/автовладельцам оформить стандартную страховку от рисков:

- ДТП;

- Кража, угон ТС;

- Поломки от загоревшейся проводки, столкновения с любыми одушевленными и неодушевленными предметами, повреждения при падении с высоты или вниз, из-за провалившейся дороги, снежного, каменного обвала;

- Стихийные бедствия;

- Причинение вреда здоровью водителя, пассажиров.

Какое КАСКО лучше оформить

Полное. Защищает «от всего» — от ДТП до стихийных бедствий. Оформляют для авто новых, покупаемых в кредит, или с пробегом (не старше 10 лет). На стоимость страховки влияет марка, возраст ТС, водительский стаж, безаварийная езда и другие факторы. Для дорогой, новой машины тариф более низкий. Чем старше транспорт, тем дороже полис. Срок страховки — 1 год.

Частичное, с одним страховым риском. Чаще всего страхуют от ДТП. У некоторых страховщиков есть программы защиты автомобиля от более серьезного вреда — угона, уничтожения. Как вариант частичного КАСКО — страховка не на полную стоимость ТС, а в фиксированной сумме. Такой полис рекомендуем оформлять для машин, возрастом более 10 лет, в качестве дополнения к автогражданке (ОСАГО). Страховка стоит дешевле полного КАСКО, но для новых и дорогих ТС такого возмещения не хватит.

50/50. Франшиза — 50% стоимости стандартной страховки от угона, гибели машины. Оплата — при оформлении договора, но после покупки полиса машина уже под защитой. Оставшиеся 50% страхователь может внести в момент наступления страхового случая. Если случай не произойдет, платить не нужно, и удастся сэкономить. Для получения компенсации за другие случаи (кроме угона и гибели) застрахованные лица могут доплатить 25% стоимости полиса. Есть ограничения для ТС — отсутствие обременений, не старше 3-8 лет, для водителя — от 23 лет со стажем от 2-5 лет. В страховку вписывают только одного водителя. Плюсы — при покупке КАСКО можно заплатить половину суммы, гарантирует защиту от угона и полной гибели ТС, побуждает соблюдать ПДД. Программа выгодна тем, кто ездит без аварий. Минусы — ограничения для страхователя, автомобиля, количества водителей в полисе. Продукт недоступен в небольших населенных пунктах и отдельных регионах. Частые страховые случаи увеличивают размер страховых платежей до 30% цены полиса. КАСКО 50/50 не годится для кредитных автомобилей.

Кроме того, на страховом рынке есть совершенно новые продукты, например, КАСКО on/off — поминутное страхование автомобилей. Страховщик рекомендует сервис для некредитных ТС, возраст — до 7 лет. Защита работает через мобильное приложение. Страхователь самостоятельно активирует полис перед поездкой и отменяет по ее завершении (через смартфон). С нажатием кнопок «старт-финиш» программа считает время действия страхового полиса, который покрывает риски угона, ДТП во время движения ТС. Стоимость страхования зависит от стиля вождения (оценивается с помощью GPS, акселерометра, гироскопа смартфона). Застраховать авто по КАСКО on/off выгодно водителям, которые редко ездят, но хотят защититься от неприятностей в пути, или жителям мегаполисов, которые вынуждены из-за пробок оставлять свою машину.

Стоимость автострахования — как не переплатить

Влияние определенных факторов на размер платы за страхование наглядно демонстрирует онлайн калькулятор. При расчете КАСКО нужно внести данные о ТС и сведения о желаемых условиях страхования:

- Вид КАСКО — полное, частичное или другой вариант. Полис с одним риском на 20-40% дешевле, но не годится для кредитного авто, поскольку банки требуют защиту от всех рисков.

- Франшиза — часть убытков, которые СК не покрывает при наступлении страхового случая. Размер франшизы устанавливают в процентном соотношении и рассчитывают от страховой суммы или размера ущерба — по угону и гибели авто до 10%, по другим рискам — от 0 до 2 %. Нулевая франшиза существенно повышает стоимость полиса, но оправдана в случае, когда нужно оформить КАСКО на новый автомобиль, для возмещения крупного ущерба.

- Страховая сумма, на которую страхуют ТС. Агрегатное КАСКО — сумма уменьшается с каждой очередной выплатой, неагрегатное — остается без изменений. При выборе неагрегатной схемы стоимость полиса увеличивается на 15-20%, но такая схема более выгодна в плане урегулирования убытков. Агрегатное страхование годится для уверенных, опытных водителей с безаварийной ездой.

- Способ возмещения ущерба. Самым дешевым будет полис с ремонтом на СТО СК.

- Возраст водителя, водительский стаж. Чем меньше опыт и возраст, тем дороже страховка.

- Оформление краткосрочного КАСКО обойдется дороже, чем страхование на год. СК часто учитывают историю страховки водителей по ОСАГО.

- Хорошая противоугонка и другие охранные системы снижают стоимость полиса.

Советы по выбору страховой компании

Где лучше оформить КАСКО. Если вы живете в большом городе, выбирайте страховщика из числа крупных, известных хорошей репутацией на страховом рынке страны, с опытом работы от 7 лет. У таких компаний, как правило, сервис развит лучше, чем у других. Они используют новые технологии, которые существенно упрощают жизнь клиентам и делают КАСКО более умным. Например, Ингосстрах предлагает автострахование с функцией «Телематика» (дистанционная помощь водителю в отслеживании состояния автомобилей, оповещение об аварийных ситуациях и другие полезные опции), «СПМ-страхование» — покупку полиса онлайн, без посещения офиса.

Рейтинг. Посмотрите в интернете рейтинги СК, Почитайте отзывы клиентов о лидерах. Оцените качество обратной связи (как быстро отвечает на жалобы, срок урегулирование дел). Есть ли круглосуточная техподдержка? Не упускайте информацию о случаях нарушения сроков и занижения выплат.

Проверьте на сайте ЦБ состояние лицензии выбранной СК (есть ли лицензия, срок ее действия). Не покупайте страховку, если у страховщика лицензия отозвана, ограничена или приостановлена.

Промониторьте программы страхования у 2-3 компаний в вашем городе и выберите подходящие вам условия. Чем больше предложений у страховщика, тем проще сделать выбор.

Внимательно читайте условия страхования, в частности, риски, порядок возмещения, уведомления страховщика о наступлении страхового события, сроки. Уточните трактовку всех терминов, особенно тех, что касаются рисков. Если нет подробного описания значений, компания может в спорных ситуациях отказать в компенсации для покрытия ущерба.

Правила страхования прописывают в тексте соглашения или оформляют в виде приложения. Следите, чтобы в правилах, утвержденных компанией, и договорах страхования не было условий, которые вы не можете выполнить. Например, не везде есть стоянки с охранными системами, а в договоре прописано такое условие. Это может стать причиной отказа СК от страховых выплат.

Следите, чтобы в соглашении было четко указано, какие случаи не считаются страховыми. Важно знать, в какой ситуации водителю не стоит рассчитывать на возмещение.

Перед оформлением полного КАСКО рекомендуем собрать документы на авто, охранную сигнализацию, комплекты ключей и брелоков от защитных систем. Их отсутствие послужит причиной отказа в возмещении при угоне ТС.

У большинства страховщиков КАСКО на новый автомобиль активируется с момента постановки ТС на учет в ГИБДД.

«Ингосстрах», «СМП-страхование» — оптимальные предложения для машин от 500 000 до 1 000000 руб. В «Росгосстрахе» выгоднее страховать автомобили vip-класса (от 1,5 млн. руб.).

При выборе программы автострахования проанализируйте соотношение страхового взноса и возмещения. Для сравнения тарифов разных компаний пользуйтесь публичной информацией. Хороший страховщик, который установил ценник ниже рыночного для конкретного сегмента авто, предложил условия лучше, чем конкуренты.