КАСКО с франшизой

Франшиза в автостраховании: выгодно или есть подвох?

При оформлении полиса КАСКО в страховых компаниях автовладельцу иногда предлагают сэкономить и рассмотреть вариант страховки с франшизой. Многих это ставит в тупик. Как? Страховщики идут на уменьшение своей прибыли? Наверное, в чем-то подвох. Считали и разбирались вместе с экспертами.

Франшиза на подъеме

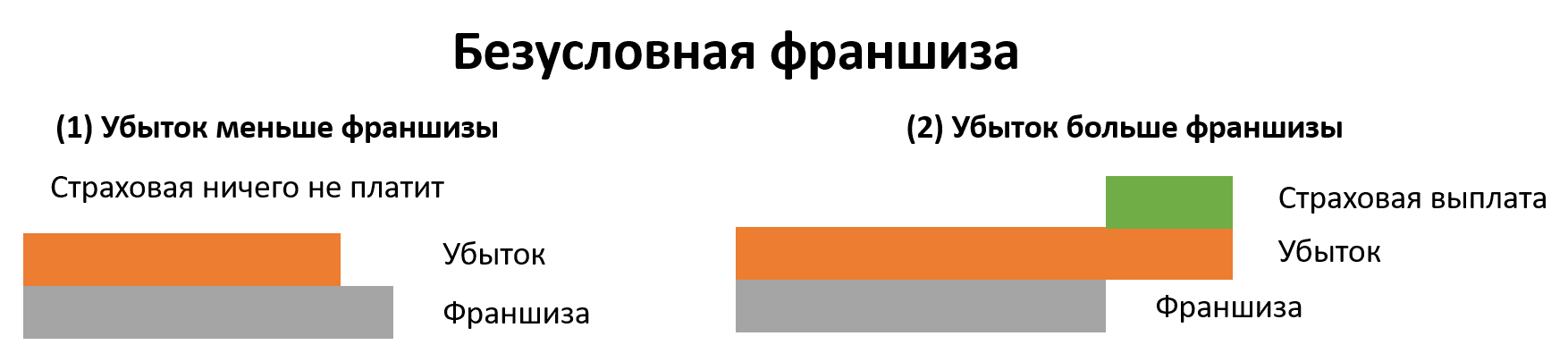

Франшиза — часть страховой суммы, которую автовладелец оплачивает при возможном ущербе за свой счет. Размер франшизы определяется при заключении договора со страховой компанией. Схема работает так: если убыток ниже размера франшизы, ремонт оплачивает автовладелец из личных средств. Если убыток выше, оставшуюся часть компенсирует страховщик.

Франшиза в автостраховании была законодательно определена 21 января 2014 года — при вступлении в силу поправок в ФЗ № 4015–1 «Об организации страхового дела в Российской Федерации». Хотя этот финансовый инструмент появился в стране давно.

Как разъясняет Александр Михайлов, старший вице-президент автофинансовой компании «Европлан»: «Франшиза появилась на рынке больше десяти лет назад, но широкое распространение получила в последние три года. Трудно было объяснить и продавцам, и клиентам выгоды страхования с франшизой, наладить взаимодействие со СТОА при урегулировании франшизных убытков. Но когда люди „распробовали“, популярность франшизы стала расти очень быстро».

Рост интереса к экономному КАСКО произошел в то время, когда Россию «накрыл» очередной финансовый кризис, и стоимость страховых полисов, увеличилась.

«Из-за падения курса рубля выросла стоимость запчастей, а вслед за этим и тарифы на страхование. Только с начала 2015 года полисы КАСКО подорожали, в среднем, на 10%-30%, в зависимости от марки и модели автомобиля, превратившись для многих в непозволительную роскошь. Как результат — продажи полисов рухнули более чем на 30%», — рассказывает начальник управления андеррайтинга автострахования АО «СОГАЗ» Юрий Стрекалов

Экономический кризис, «ударивший» по доходам, заставил автовладельцев пересмотреть отношение к КАСКО. Одни решили, на свой страх и риск, ограничиться полисами ОСАГО, другие же заинтересовались новым предложение страховых компаний. Изменили взгляд на страхование автомобилей и банки, предоставляющие автокредиты. По мнению Юрия Стрекалова «ранее они редко соглашались на страхование с франшизой. Ведь если автовладелец не сможет покрыть за свой счет даже небольшой ущерб автомобилю, это отразится на рыночной стоимости предмета залога». Ситуация изменилась, и «банки, потерявшие заметную часть прибыли от продаж полисов, тоже стали лояльнее относится к продуктам с франшизой».

Еще об одной причине, по которой страховые компании активно предлагают клиентам заключение договора КАСКО с франшизой, говорит Илья Григорьев, руководитель управления андеррайтинга компании «АльфаСтрахование»: «Макроэкономическая ситуация изменила поведение людей. В условиях неопределенности они стремятся обновить автомобили за счет страховых компаний. В результате этого увеличилась частота заявлений о повреждениях».

Эксперимент: КАСКО с франшизой и без

Чтобы проверить выгоду франшизы, мы решили «застраховать» гипотетический подержанный седан, и позвонили в пару страховых компаний: «Ингосстрах» и «INTOUCH». Попросили сделать предварительный расчет стоимости полиса КАСКО — с франшизой и без нее. Результат: в компании «Ингосстрах» полная страховка стоит почти 49 тыс. руб. в первом случае и почти 37 тыс. руб. — во втором. Сумма франшины — 10 тыс. руб., оплачивать ее необходимо второго страхового случая. Первый раз компания починит повреждения на автомобиле полностью за свой счет.

В «INTOUCH» клиенту предлагается выбрать порог, выше которого компания оплачивает авторемонт за счет своих средств: 10, 20, 30 и 50 тыс. руб. Действует франшиза с первого обращения по страховому случаю. Стоимость полиса КАСКО в нашем случае составила: с франшизой- 25 тыс. руб., без нее — 48 тыс. руб.

Сэкономить на аккуратных

Выгода для клиента, на первый взгляд, налицо. Ведь разница в стоимости полиса, в разных страховых компаниях в нашем случае составила 12 и 13 тыс. руб. В чем же выгода для страховых?

Илья Афанасьев, управляющий партнер, юрист компании «Антистраховщик» уверен, что «самая главная причина, по которой страхователям предлагают франшизу, — снижение риска обращений к страховщику с малозначительными убытками, такими, как повреждения стекол, мелкие царапины на бамперах и потертости на кузовных элементах».

И это так: ведь владельцы полиса КАСКО (без франшизы) несколько раз в год могли обращаться в страховую компанию, чтобы, к примеру, покрасить бампер, на котором были потертости. А вот с более дешевым полисом КАСКО (с франшизой), автовладелец подумает-подумает и решит, что можно ездить и с поцарапанным бампером. Ведь стоимость его ремонта, скорее всего, ниже обозначенной в договоре суммы франшины. Отсюда вывод: страховая компания несет меньшие убытки на восстановление автомобиля своего клиента. А он, в свою очередь, старается ездить аккуратнее.

Кому выгодна франшиза

Оформлять полис КАСКО по сниженной стоимости, благодаря франшизе, выгодно опытным и аккуратным водителям, которые демонстрируют безаварийную езду. Александр Михайлов считает, что это решение подходит и «владельцам не новых машин, готовым, в случае чего, починить ее не у официального дилера. То есть людям, заявляющим, в среднем, менее одного страхового случая».

Кому невыгодна франшиза

Их много: неопытные водители, так называемые «подснежники» — те, кто садятся за руль исключительно в бесснежное время года, лихачи. Есть и еще одна категория автомобилистов, которым не стоит соглашаться на франшизу при автостраховании. Об этом говорит Александр Цыганов, заведующий кафедрой «Страховое дело» Финансового университета при Правительстве РФ, доктор экономических наук, профессор: «Есть интересный пример со страховой статистикой, которую проанализировали в отношении водителей-молодых мам. Оказалось, что для этих категорий водителей существенно растет убыточность из-за незначительных аварий, связанных с обращением внимания на ребенка, сидящего на заднем сидении, и отвлечением от дорожной ситуации».

Какую франшизу выбрать

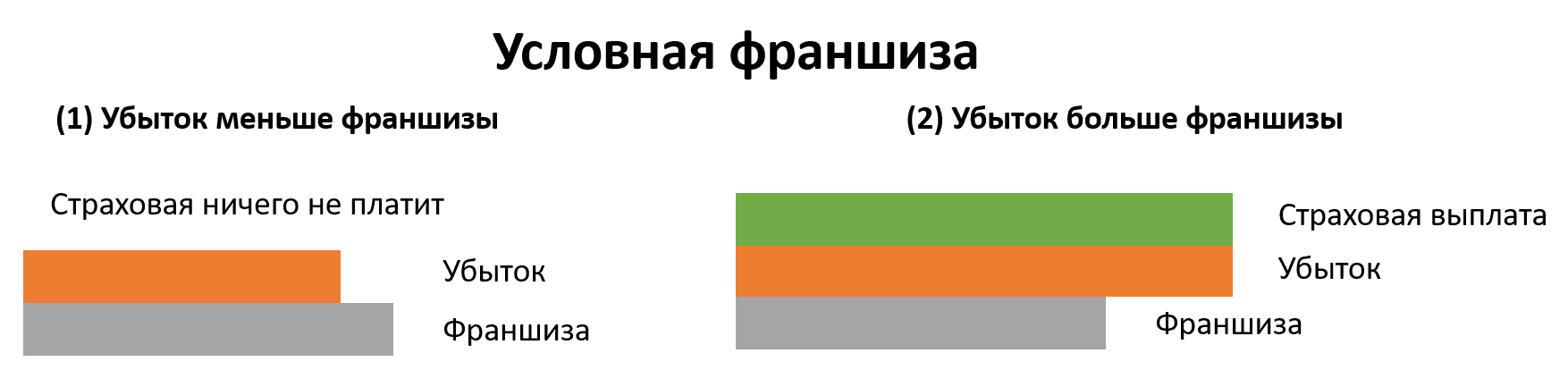

Кроме безусловной франшизы существуют и другие виды: условная, франшиза со второго случая, льготная и временная.

Условная франшиза не «прижилась» среди российских автостраховщиков.

Разъясняет Александр Михайлов: «Условная франшиза в автостраховании — утопия. Рассмотрим жизненную ситуацию: у клиента автомобиль с условной франшизой 15 тыс. руб., т. е. при наступлении страхового случая с убытком меньше 15 тыс. платит клиент, если больше — страховая компания, причем всю сумму. Например, клиент поцарапал бампер, покраска которого стоит 10 тыс. руб. Каковы его действия? Идеально честный клиент сам оплатит ремонт. Неблагонадежный клиент, скорее всего, намеренно добавит немного повреждений (например, дополнительно задев забор), чтобы бампер пришлось менять полностью. Для мошенника это прямая экономия 10 тыс. руб., для страховой компании — убыток примерно на 50 тыс. руб. Если же в любом случае вычитать 15 тыс. руб. из каждого страхового случая при безусловной франшизе, такого соблазна у клиента не возникнет».

Франшиза со второго случая, она и предлагалась нам во время звонка в компанию «Ингосстрах», предполагает, что ущерб при первом страховом случае полностью возмещает страховщик, а франшиза начинает действовать со второго случая и далее.

Льготная франшиза в автостраховании устанавливается только в том случае, если автовладелец является виновником ДТП. Если авария произошла по вине другого водителя, страховая компания полностью возмещает ему ущерб.

Временная франшиза основана на том, что страховая компания возмещает ущерб только в определенное время — к примеру, в будни. Если страховой случай произошел в выходной день, клиент самостоятельно оплачивает ремонт автомобиля.

На деле страховые компании в основном предлагают безусловную франшизу, иногда продавая франшизу со второго случая.

Илья Афанасьев объясняет это так: «Безусловная франшиза гораздо выгоднее страховщику, чем клиенту. Прикрываются страховщики тем, что франшиза дает страхователю скидку при покупке полиса».

Будет ли расти франшиза

Минувший год наглядно показал, как на фоне нестабильной экономической ситуации быстро подскочила стоимость страхования автомобиля. И тут же автовладельцам стали предлагать «спасительный круг» — франшизу, как способ удешевления полиса КАСКО. Так ли будет всегда? Или ее стоимость тоже вырастет? Это разъясняет Александр Цыганов: «Франшиза обычно формируется в процентах от стоимости полиса. И если цена на него будет расти, будет расти и франшиза — это в абсолютных цифрах. Если франшиза условно привязывается к стоимости ремонта, как цена покраски 1-2-3 простых деталей, то ее размер объективно будет расти с ней».

Воспользоваться франшизой при автостраховании или нет — вопрос непростой. Разумеется, основным фактором при принятии положительного решения будет стоимость полиса КАСКО. Но если она окажется подходящей, не спешите сразу страховать машину — почитайте отзывы о страховой компании. А вдруг она просто продает полисы и вовсе не горит желанием возмещать вам ущерб? И чтобы добиться возмещения, придется не раз спорить и отстаивать свои права. И, конечно же, честно признайтесь себе, насколько вы аккуратный водитель. Есть ли доступ к управлению у членов семьи? Будут ли они внимательны за рулем? Если положительных ответов больше, чем отрицательных, тогда с франшизой вы сможете сэкономить на полисе КАСКО. Безаварийной вам езды/

Как работает франшиза в КАСКО

- 1. Что такое страховая франшиза

- 2. Основные виды

- 3. Другие виды франшизы

- 4. Плюсы страхования с франшизой

- 5. Недостатки

В целях защиты автомобиля от угона, повреждений автовладельцы оформляют полис КАСКО. Стоимость определяется маркой машины, стажем водителя, наличием встроенной сигнализации и другими факторами. При высокой цене полиса выгодно оформить договор с франшизой. Что такое франшиза в страховании КАСКО? Для собственника транспортного средства это экономия на страховке с сохранением гарантии получения выплат на дорогостоящий ремонт или при утрате авто. Для страховой компании – это шанс снизить число обращений с мелкими несерьезными поломками, при которых оформление документов часто превышает сумму страхового возмещения.

Что такое страховая франшиза

Агенты не рассказывают подробно автовладельцам, что такое КАСКО с франшизой. В результате такие договоры до сих пор вызывают много вопросов. Хотя этот инструмент для уменьшения стоимости полиса, избавления от лишних бюрократических процедур давно используют в России и других странах. Согласно принятой терминологии, это освобождение страховщика от возмещения части убытков страхователя в размере, закрепленном в договоре.

Франшиза в КАСКО — что это такое простыми словами? Это сумма, которую водителю не выплатят при возникновении страхового случая. Точный размер устанавливается при оформлении полиса. Например, страховка КАСКО с франшизой в размере 30000 рублей означает, что восстановление машины в пределах этой суммы автовладелец будет оплачивать самостоятельно. Ремонт может стоить дороже. Тогда страховщик оплатит только работы, превышающие 30000 рублей, или полностью все затраты в зависимости от того, что закреплено договором.

Оформляя полис, надо четко понимать, что несет с собой франшиза при КАСКО: плюсы и минусы. Необходимо сравнить экономию на цене страховой премии, величину освобождения от возмещения убытков, оценить возможные траты на ремонт. Разобравшись, что такое франшиза КАСКО, как это работает, можно подобрать выгодный тариф.

Основные виды

Чаще всего встречается франшиза условная или безусловная.

- Условная франшиза в КАСКО означает, что компания оплатит ущерб с одним условием: если убытки по размеру превысят прописанную в договоре сумму. Например, если сумма в договоре составляет 30000 рублей, а замена запчастей стоила 10000, то к страховщикам идти бессмысленно. Если же работы обошлись автовладельцу в 36000 рублей, то он полностью получит их у своей страховой. Этот вид франшизы сейчас стал использоваться реже, чем раньше. Слишком большое количество мошенников пытается незаконно получить компенсацию.

- Безусловная франшиза в КАСКО. Когда в договорах не прописаны конкретные условия, франшиза автоматически рассматривается как безусловная. Гражданин может требовать у компании возмещения расходов выше установленной суммы. Если взять предыдущий пример с ценой ремонта 36000 рублей при франшизе 30000, то водитель вправе требовать компенсацию 6 тысяч рублей. Остальные деньги придется заплатить самостоятельно.

Этот же принцип работает, когда сумма освобождения установлена в процентном соотношении к стоимости убытков. Но чаще такой способ расчета франшизы применяют не при повреждении, а при угоне или полной утрате авто. Размер освобождения от возмещения ущерба составляет до 10 процентов стоимости транспортного средства с учетом износа.

Другие виды франшизы

Страхователи предлагают другие виды франшиз в полисах КАСКО, среди них:

- временная (выплата компенсации при страховом случае в конкретное время, например, по будням);

- льготная (выплата компенсации при отсутствии вины автовладельца в причинении убытков);

- высокая (покрытие дорогостоящих убытков страховщиком с последующим возмещением у автовладельца);

- регрессивная (с увеличением размера франшизы снижается стоимость полиса).

Каждый из видов франшиз в страховании КАСКО выгодно использовать в зависимости от опыта водителя, марки транспортного средства, условий, в которых человек вынужден передвигаться. Например, временная станет средством экономии для людей, которые в выходные ставят автомобиль на стоянку. Высокую выберут владельцы автофур или машин с дорогим обслуживанием.

Динамическую франшизу со второго страхового случая оценят опытные водители, редко попадающие в неприятности на дороге. При первом обращении страховщик полностью возмещает затраты на ремонт. Во второй раз размер освобождения увеличивается и растет с каждым следующим обращением. Некоторые автомобилисты, оформив такой договор, не спешат в свою компанию с небольшими поломками. Выгоднее самостоятельно отремонтировать технику, а в страховую идти, только если требуется серьезный ремонт.

Плюсы страхования с франшизой

Вот несколько основных преимуществ, которые характерны практически для всех вариантов договоров.

- Снижают затраты на приобретение страховых полисов КАСКО, в том числе для молодых или неопытных автомобилистов, чей водительский стаж не превышает 3 лет. Риск попасть в ДТП у них выше, чем у людей с большим стажем вождения. Поэтому услуги страховых компаний для них стоят дороже. Франшиза позволяет оптимизировать расходы.

- Дают фактическую возможность застраховаться от тотальной гибели или угона транспортного средства. Страховщики часто отказывают в заключении договоров с ограниченными рисками, чтобы не снижать стоимость полиса. КАСКО с большим размером освобождения обеспечит водителю гарантию получения компенсации при утрате автомобиля.

- Позволяют сохранить скидку за безаварийность, так как расходы на мелкий ремонт оплачивает автовладелец.

- Экономят время. Водителю не нужно собирать документы в страховую компанию в тех случаях, когда ремонт дешевле сделать самому.

- Способствуют соблюдению правил ПДД на дороге, чтобы не стать виновником происшествий и не оплачивать часть ущерба. Если ДТП произойдет по вине второго автомобилиста, с него можно взыскать сумму франшизы.

В некоторых договорах КАСКО предусмотрена возможность ее выкупа. Застраховавший свою машину человек вправе вернуть страховой организации деньги, которые сэкономил, оплачивая полис. Взамен страховщик возмещает полный ущерб. Это выгодно, когда требуются дорогостоящие работы по восстановлению машины.

Недостатки

Если невнимательно изучить условия договора, то выгода достанется лишь страховой компании. Среди возможных недостатков встречаются следующие:

- Большие траты на ремонт при большом числе страховых случаев, из-за которых экономия на оплате полиса может себя не оправдать.

- Не всегда предоставляется полный пакет КАСКО, из него могут быть исключены некоторые операции, например, замена лобового стекла или фар.

- Невозможность оформить договор на автомобиль, купленный в кредит.

- Возможные злоупотребления со стороны страховых компаний, связанные с определением размера ущерба. Клиенту придется заказывать независимую экспертизу.

- Не подходит, если нет свободных денег на восстановление машины.

На аварийность и появление ущерба влияют разбитые дороги или слабая освещенность улиц, наличие светофоров или оборудованных тротуаров.

Водителю, сомневающемуся в своих способностях обеспечить безаварийную езду, выгоднее оформить обычный полис КАСКО. Тогда страховщик возьмет риски на себя и компенсирует ущерб полностью.

Условия заключения договора автокаско отличаются в разных компаниях. Автовладельцу стоит внимательно проанализировать предложения и остановиться на более выгодном для него. Подписывать договор нужно с надежной компанией. Иначе полис добровольного автострахования не поможет получить компенсацию. При правильном подходе можно с помощью небольших вложений обеспечить надежную защиту от непредвиденных трат на восстановление автомобиля.

Что такое страховка с франшизой и когда она выгодна

Франшиза в страховке может стать неприятной неожиданностью. Она означает, что за помощь при наступлении страхового случая придётся частично заплатить из своего кармана. Даже при наличии полиса. Разбираемся, как работает страховая франшиза и почему туристический полис с франшизой невыгоден, а каско с франшизой вполне можно взять.

Что такое франшиза

Франшиза — это сумма, которую человек заплатит сам при наступлении страхового случая. Если размер ущерба будет меньше франшизы, то и заплатит человек меньше. Если больше — всё, что сверх, покроет страховая компания.

Рассмотрим, как это работает, на примере туристической страховки, каско и имущественного страхования.

1. Франшиза в туристических страховках

Франшизу часто «вшивают» в полисы, которые идут вместе с пакетными турами. Расчёт — на то, что туристы практически никогда не читают условия страховых договоров. При этом франшиза позволяет сделать турстраховку максимально дешёвой.

Пример. Турист купил полис с франшизой в $30. За границей он заболел и обратился к врачу. Осмотр врача и стоимость лекарств составили $50. Из них $30 по условиям страховки платит турист (это та самая франшиза), а остальные $20 компенсирует страховая.

Покупать туристическую страховку с франшизой не рекомендуется.

Экономия на полисе в 10–50 ₽ в случае болезни или травмы обернётся затратами в $25–50 — столько обычно составляет франшиза.

Пример. Если нужна будет медицинская помощь, турист с полисом от Абсолют Страхования заплатит 381 ₽ за страховку и 3643 ₽ ($50 франшизы) за лечение. Турист с полисом без франшизы от «Тинькофф» потратит только 388 ₽ на полис.

Кроме франшизы, нужно учитывать условия страхования. Некоторые полисы предполагают минимальные выплаты только при опциях по умолчанию, например при простуде или вывихе. Этого на лечение может не хватить.

Вместо такой страховки (или вместе, если полис идёт в пакете с туром) лучше выбрать вариант без франшизы и с нужными опциями, например с помощью при аллергии или обострении хронических заболеваний.

Сравнить предложения разных страховых и выбрать оптимальный по цене полис можно на сайте-агрегаторе. Там указано, есть ли в страховке франшиза.

Полисы без франшизы и с франшизой а на Сравни.ру.

Выбрать полис без франшизы, который защитит в путешествии

2. Франшиза в каско

Каско — необязательная, но полезная страховка.

По ней положены положены выплаты:

- при ДТП по вине автовладельца или третьих лиц;

- при угоне авто;

- при повреждениях машины от упавших веток, сосулек и т. п.

Стоимость каско с франшизой всегда ниже минимум на размер франшизы. При повреждении машины её владелец платит за ремонт сумму, равную франшизе или меньше — если размер ущерба не превысил франшизу.

Пример. Клиент покупает каско с франшизой 10 тысяч ₽. В этом случае полис дешевле минимум на те же 10 тысяч ₽. Это экономия автовладельца в случае, если за год с машиной ничего не случится.

В случае же ущерба клиент заплатит за восстановление авто лишь 10 тысяч ₽, остальное покроет страховая. То есть автовладелец как бы компенсирует скидку за страховку. Если же с машиной произойдут два и более страховых случаев, платить франшизу придётся в каждом из них. Это дополнительные расходы.

Как зависят от числа ДТП расходы по каско с франшизой и без

Расчёт для Hyundai Sonata 2021 года выпуска стоимостью 1,5 миллиона ₽ для водителя 36 лет со стажем 18 лет в страховой компании «Ренессанс».

| Каско без франшизы | Каско с франшизой в 30 000 ₽ | |

|---|---|---|

| Стоимость полиса | 77 000 ₽ | 45 000 ₽ |

| Экономия, если за год с машиной ничего не случилось | 0 ₽ | 32 000 ₽ |

| Расходы, если за год произошло одно ДТП | 77 000 ₽ за страховку | 75 000 ₽ = 45 000 ₽ за страховку + 30 000 ₽ на компенсацию расходов |

| Расходы, если за год произошло два ДТП | 77 000 ₽ за страховку | 105 000 ₽ = 45 000 ₽ за страховку + 2*30 000 ₽ на компенсацию расходов в каждом из ДТП |

Франшиза по каско может быть абсолютной или «франшизой виновника».

- При абсолютной франшизе клиент оплачивает её в полном размере или частично (если сумма ущерба меньше размера франшизы).

- Если у автовладельца каско с «франшизой виновника», то он ничего не платит при ДТП по вине другого водителя. Для этого нужно, чтобы виновник аварии был официально установлен. При этом есть у него ОСАГО или нет, значения не имеет: страховая покроет весь ущерб.

Каско с франшизой выгодно, если за год происходит не больше одного страхового случая.

Автор YouTube-канала «Честный страховой» Ромил Чумаков рекомендует использовать каско с франшизой опытным водителям, которые хотят разумно сэкономить. По словам эксперта, в 80–90% случаев с автомобилем что-либо происходит не чаще одного раза в год. В этом случае франшиза выгодна. Лишь в 10–20% случаев с автомобилем происходят несчастья два раза в год и чаще, что делает франшизу по каско невыгодной.

Читайте по теме:

3. Франшиза в страховании имущества

В имущественном страховании бывают условная и безусловная франшизы. Разницу между ними объясняет заместитель гендиректора компании «РСХБ-Страхование» Андрей Гусаров.

● При условной франшизе клиент сам возмещает убыток, если его размер меньше или равен франшизе. Если же ущерб больше франшизы, то страховая выплачивает всю сумму, от клиента ничего не требуется.

Пример. Условная франшиза в полисе равна 10 тысячам ₽. Если ущерб от подтопления составил 8000 ₽, клиент возмещает его самостоятельно. Если же ущерб — 15 тысяч ₽, страховая выплачивает всю сумму в полном объёме. От клиента ничего не требуется.

● Безусловная франшиза работает стандартно: при наступлении страхового случая клиент возмещает ущерб в размере франшизы. Всё, что сверх — платит страховая. Сумма ущерба на размер компенсации никак не влияет.

Пример. При пожаре квартира пострадала на 100 тысяч ₽. Полис был с безусловной франшизой в 10 тысяч ₽. Это значит, что страховая компания выплатит компенсацию в 90 тысяч ₽, остальные 10 тысяч ₽ — расходы клиента. Если бы франшиза была условной размером в 10 тысяч ₽, то клиенту возместили бы все 100 тысяч ₽ ущерба.

Страхование имущества с франшизой выгодно.

Применение франшизы снижает стоимость полиса.

Пример. Страховка от «Тинькофф» для квартиры в Москве, согласно калькулятору, стоит 2310 ₽. При франшизе в 10 тысяч ₽ цена уже 1890 ₽. При франшизе 20 тысяч ₽ полис стоит 1510 ₽.

Условная франшиза выгоднее безусловной, так как убытки в случае пожара или кражи обычно существенно больше размера франшизы. Минус в том, что страховки с франшизой предлагают нечасто.

Экономим на страховке с помощью франшизы

Что такое франшиза?

Потребители чаще всего не знают, что такое франшиза, думая, что это просто скидка. Конечно, применение франшизы позволяет снизить стоимость полиса, прилично сэкономить на страховке. Но важно понимать, что полис с франшизой предполагает снижение цены взамен того, что при возникновении страхового случая, часть убытка не будет возмещена. Таким образом, франшиза в страховании – это часть страхового возмещения, которую клиент оплачивает самостоятельно.

Можно взять в качестве примера сегмент автострахования и говорить о применении франшизы в каско. Если обычно вы ездите аккуратно и рассчитываете, что страховой полис может и не пригодиться, то франшиза вполне ваш вариант. Вы заплатите за страховку небольшую сумму. В то же время, если страховой случай все-таки произойдет, вы можете быть уверены в том, что страховка, пусть и за вычетом франшизы, покроет ущерб.

Предлагая клиентам полисы с франшизой, страховщики, в свою очередь, привлекают значительно больше клиентов, чем если бы такой возможности снизить стоимость страхового полиса не было.

Виды франшиз

Франшизы разделяют на несколько видов. Бывают условная франшиза, безусловная и динамическая. Остановимся на каждой из них подробнее.

Условная франшиза. Страховщик указывает в договоре определённую величину франшизы. Например, вы получили ущерб, возмещение по которому составило бы 1 тысячу рублей. При этом размер установленной франшизы выше. В таком случае вы не получите возмещение ущерба. Однако, если ущерб превысил сумму франшизы, то страховая компания покроет его целиком.

Безусловная франшиза. Такая франшиза не выплачивается клиенту и действует на протяжении всего срока договора страхования. Например, в страховой компании «Согласие» франшиза по каждому страховому случаю позволяет экономить на стоимости каско до 40%. Франшиза не применяется в случае, если в ДТП водитель застрахованного авто невиновен, а виновное лицо установлено. Также франшиза не действует при повреждении стекол, рассеивателей фар / фонарей в случае их ремонта на СТОА вместо замены.

Динамическая франшиза. Это вид безусловной франшизы, которая применяется не с первого страхового события, а только со второго или третьего. С каждым новым убытком размер динамической франшизы может увеличиваться. Например, вы выбрали динамическую франшизу, заключив договор каско в страховой компании «Согласие». При заявлении первого события франшиза составит 0% от страховой суммы, второго события – 15 тысяч рублей.

В каких видах страхования встречается франшиза

Полисы с франшизой наиболее популярны в автостраховании, но существуют и во многих других видах страхования. Например, в страховании путешественников. В этом случае вам придется самостоятельно оплатить часть расходов при обращении за медицинской помощью в поездке.

Используется франшиза и в страховании имущества (квартир и домов), но не так часто. Все дело в том, что франшиза при страховании квартир и домов не влияет на стоимость полиса так существенно как в автостраховании.

Плюсы и минусы страховки с франшизой

Преимущества для страхователей

Главное преимущество полиса с франшизой для страхователя – снижение стоимости страховки. Кроме того, для таких полисов сроки оформления сокращенные, документов, которые необходимо предоставить для страховой, как правило, меньше. Это логично: страховая компания по упрощенной системе оформляет страховые полисы, которые накладывают на нее меньше ответственности.

Сокращение сроков оформления и количества документов. Так как страховая компания по полису с франшизой меньше рискует своими финансами, то и оформлять такой полис проще. Часто на это требуется меньше документов, а проверка идёт быстрее.

Преимущества для страховой компании

При страховом случае компания платит меньшую сумму, чем по договору без франшизы, а иногда не платит вовсе.

Недостатки для страхователя

Возмещение при страховом случае меньше, чем по страховке без франшизы. Иногда оно отсутствует полностью.

Недостатки для страховой компании

Страховка с франшизой стоит дешевле, страховая компания получает меньше денег. Это главный минус.

Вывод

Решить для себя нужно ли вам заключать договор страхования с франшизой можно, если думать не о моментальной выгоде. Оцените, насколько высоки ваши риски в страховой период. Наконец, обращайтесь только к проверенным страховщикам. Исчерпывающую информацию вы можете получить у страховых консультантов компаний. Опытный менеджер поможет вам принять окончательное решение о том, какой полис выбрать – с франшизой или без нее. Сайт компании должен содержать подробную информацию о том, как действует полис с франшизой. На сайтах страховщиков полис купить удобно и быстро – вы можете сделать это онлайн, не выходя из дома.

КАСКО с франшизой

Автомобиль — крупное приобретение и долгосрочное вложение денег. Когда автовладелец покупает машину, он заботится о комфорте, безопасности и свободе передвижения. Однако ситуации на дороге и в жизни могут скорректировать будущее. Непредсказуемый случай срывает планы и причиняет финансовые затруднения. Чтобы ничего не заставило беспокоиться о дополнительных расходах, существует страхование КАСКО.

- покроет расходы на ремонт автомобиля при попадании в аварию;

- компенсирует убытки в случае полной гибели транспортного средства;

- обеспечит страховое покрытие при наступлении риска «Хищение».

Что такое франшиза

Цена страховки является для автовладельцев важным вопросом при оформлении договора страхования. Одним из формирующих ее значение факторов выступает франшиза. Это стоимостной объем убытков, который возьмет на себя страхователь при наступлении страхового случая. Иными словами, страховая компания снимает с себя часть финансовой ответственности в установленных договором пределах. Размер франшизы обозначается в процентном выражении от стоимости объекта или определяется фиксированной суммой. Цена КАСКО без франшизы дороже полиса с франшизой, разница может составлять до 55%.

При выборе стоит соизмерять выгоду, получаемую при оформлении договора с франшизой, с убытками, которые придется возместить при возникновении ДТП. Страховщик готов переложить на себя полную финансовую ответственность за понесенные риски, а готовы ли вы переплатить за страховой полис при его покупке? На чаше весов стоит экономия сегодня и риски в будущем. Каждый решает сам, что ему важно и на что он рассчитывает. Главная задача страховщика — обеспечить страхователя полной информацией об условиях соглашения, разъяснить спорные моменты.

Виды страхования

Наиболее часто используют безусловную франшизу. Она влияет на сумму страховой выплаты при наступлении страхового случая. Сумма возмещения уменьшается на сумму франшизы, прописанную в договоре. Если же стоимость убытков находится в пределах объёма франшизы, то страхователь покрывает их самостоятельно.

Франшиза может действовать с наступления первого страхового случая, а может вступать в расчет суммы возмещения, начиная со второго и следующих за ним событий (Оптимальное КАСКО).

Страхователь самостоятельно принимает решение — применять при заключении договора франшизу или нет. Это зависит от таких факторов:

- возможность автовладельца покрыть минимальный ущерб самостоятельно;

- стоимость автомобиля и целевое назначение его использования.

Для одних автомобиль — это средство передвижения, для других — предмет роскоши.

КАСКО с франшизой: плюсы и минусы

Основная цель применения данного полиса для страхователя — это снижение его стоимости, для страховщика — снижение количества обращений по страховым выплатам.

- вы не обращаетесь в страховую компанию из-за мелких повреждений, не тратите время на оформление всех необходимых документов для получения страхового возмещения;

- у вас большой опыт безаварийной езды, вы не хотите, чтобы мелкие аварии с незначительными повреждениями (царапины, сколы) испортили вашу страховую историю. Осведомленные водители знают, что каждое ДТП, по которому некому предъявить регрессное требование, понижает скидку при продлении полиса.

Для определенности в вопросе выбора КАСКО с франшизой необходимо понимать все преимущества такого вида страхования и взвешенно подойти к конкретному случаю. Подобный полис помогает сэкономить на цене страховки, но экономия довольно хрупкая: при возникновении события на дороге придется сделать возврат из своего кармана.

Использование франшизы выгодно тем, кто ценит время, имеет долгосрочный безаварийный водительский стаж и готов уладить мелкие проблемы собственными силами. Важно понимать, что затраты личного времени на сбор документов при небольшой аварии превышают затраты физических усилий и вложенных в ремонт повреждений денег.

Применение франшизы оправдано, если вы уверенный в себе и навыках вождения человек и никогда не попадали в ДТП. Для новичков, напротив, воспользоваться данным условием не самый удачный вариант, так как они больше подвержены рискам на дороге.

При желании улучшить страховую историю и заработать скидку при пролонгации удобно оформить КАСКО с франшизой. Таким образом вы избежите в своем «послужном списке» ДТП с малыми убытками.

Нужна ли франшиза в полисе КАСКО? Вопрос, на который страхователь должен ответить лично. Вы можете обратиться в офис страховой компании по месту жительства, либо позвонить по многоканальному телефону. Адреса и режим работы офисов в Москве, Санкт-Петербурге и других городах России вы можете посмотреть на нашем сайте в разделе «Офисы».

Наши сотрудники лояльны ко всем клиентам и предложат выгодные условия страхования. КАСКО с франшизой — это практическая возможность для клиентов сэкономить на оформлении полиса, а специалисты страховой компании «АльфаСтрахование» подскажут, как правильно ею воспользоваться.