Договор международного финансового лизинга транспортных средств

Лекция 8. Отдельные виды договоров

8.2. Договор международного финансового лизинга

В современных условиях развития мировой экономики финансовый лизинг получил широкое распространение, поскольку он связан с привлечением хозяйствующими субъектами различных стран дополнительных источников финансирования в производственную и иные сферы.

Сам термин «лизинг» (англ. leasing, производное от lease — аренда) означает долгосрочную аренду машин, оборудования, транспортных средств и других объектов производственного назначения. В учебной литературе отмечалось, что в международной договорной практике финансовый лизинг сложился как особая разновидность института аренды. В законодательстве отдельных стран он также традиционно рассматривается как особый вид аренды, представляющий собой коммерческую деятельность по приобретению за свой счет (либо за счет кредитных средств) имущества одним лицом (лизингодателем) с целью его передачи в аренду другому лицу (лизингополучателю) и извлечения доходов от этой деятельности в виде получения арендных платежей.

Особенность договора лизинга состоит в том, что лизингодатель (в роли которого нередко выступают коммерческие банки, инвестиционные фонды, страховые компании, а также специализированные лизинговые компании) передает имущество, специально приобретенное по договору купли-продажи, в пользование лизингополучателю, сам его не используя. Это позволяет рассматривать лизинг не только как разновидность аренды, но и как своеобразную форму долгосрочного кредитования («инвестирования»), при которой лизингополучатель погашает «кредитные средства» (т.е. денежные средства, затраченные на закупку оборудования) путем регулярной выплаты лизингодателю в согласованном между ними размере арендных платежей. Сумма этих платежей складывается из стоимости оборудования (как правило, соответствующей его полной амортизации), расходов лизингодателя, связанных с приобретением оборудования (например, в случае пользования кредитными средствами), а также суммы, составляющей непосредственно прибыль лизингодателя.

Таким образом, в случае заключения договора лизинга возникают взаимно между собой связанные трехсторонние отношения.

Основным актом, регулирующим лизинговые отношения в международной торговой практике, является Конвенция УНИДРУА о международном финансовом лизинге, которая была подписана в 1988 г. в Оттаве (поэтому в литературе она часто именуется как Оттавская конвенция). Кроме проекта этой Конвенции УНИДРУА, содержащей прежде всего унифицированные нормы, эта международная организация подготовила также модельный договор лизинга. Участниками конвенции являются Франция, Италия, Испания, Венгрия, Панама, Латвия, Россия (с 1 января 1999 г.), Белоруссия (с 1 марта 1999 г.), Узбекистан (с 1 февраля 2001 г.) и другие государства.

Оттавская конвенция 1988 г. применяется к участникам лизинга в тех случаях, когда коммерческие предприятия лизингодателя (арендодателя) и лизингополучателя (арендатора) находятся в разных государствах. Участником Конвенции должно быть и государство коммерческого предприятия поставщика оборудования, являющегося предметом лизинга.

Из Оттавской конвенции, следует, что финансовый лизинг представляет собой сделку, оформляемую двумя видами договоров: договором купли-продажи (поставки) между лизингодателем и поставщиком оборудования, выбранного по спецификации лизингополучателя, и договором лизинга между лизингодателем и лизингополучателем, на основании которого лизингополучатель использует оборудование взамен на выплату периодических платежей.

Финансовый лизинг характеризуется как вид деятельности, при осуществлении которой: а) лизингополучатель сам определяет оборудование и выбирает поставщика, не полагаясь «на опыт и суждение арендодателя»; б) предоставляемое в лизинг оборудование приобретается лизингодателем только в связи с договором лизинга, о чем он должен поставить в известность продавца; в) периодические платежи, подлежащие выплате по договору лизинга, рассчитываются с учетом амортизации всей или существенной части стоимости оборудования.

Предметом финансового лизинга является, как правило, движимое имущество (оборудование): производственное оборудование, включая комплектующее оборудование и средства производства. Им, кроме того, могут быть транспортные средства всякого рода, а также оборудование, тесно связанное с недвижимым имуществом и являющееся принадлежностью земельного участка либо присоединенным к земельному участку имуществом (например, буровая установка).

В течение срока действия договора финансового лизинга собственником арендуемого имущества остается лизингодатель, права которого защищаются в случае банкротства лизингополучателя. На это имущество не может быть обращено взыскание по требованиям кредиторов лизингополучателя.

По договору финансового лизинга на лизингодателя возлагаются обязанности приобрести в собственность имущество для передачи в лизинг, а также обеспечить его передачу лизингополучателю в состоянии, соответствующем условиям договора и назначению имущества.

Поскольку выбор поставщика и оборудования по данному договору лежит на пользователе оборудования (лизингополучателе), а не на приобретателе (лизингодателе), в Конвенции, как общее правило, предусмотрено освобождение лизингодателя от ответственности перед лизингополучателем в отношении проданного оборудования. При этом лизингополучатель вправе обращаться с претензиями, относящимися к основным характеристикам оборудования (к качеству, комплектности оборудования и т.д.), которое он сам выбирал, не к лизингодателю, а непосредственно к поставщику оборудования.

Это, однако, не освобождает лизингодателя от обязанности обеспечить передачу оборудования лизингополучателю. Если оборудование не поставлено или поставлено с просрочкой, или не соответствует условиям договора поставки, лизингополучателю предоставлены права: а) отказаться от предоставляемого в лизинг оборудования или расторгнуть договор лизинга; б) приостановить периодические платежи, подлежащие уплате по договору лизинга, до тех пор, пока лизингодатель не обеспечит надлежащее исполнение, предложив лизингополучателю соответствующее оборудование.

Обязанности лизингополучателя перед лизингодателем по договору финансового лизинга совпадают с обычными обязанностями арендатора по договору аренды. Он обязан выплачивать периодические платежи, проявлять надлежащую заботу в отношении оборудования, использовать его разумным образом и поддерживать в состоянии, в котором получил, с учетом нормального износа и тех изменений, которые согласованы сторонами. По истечении срока действия договора лизинга лизингополучатель обязан возвратить имущество в указанном состоянии, если только он не воспользовался правом покупки или продолжения его лизинга на последующий период.

Вопросы, которые прямо не регулируются в Оттавской конвенции, подлежат разрешению в соответствии с общими принципами, на которых она основана, а при отсутствии таковых — в соответствии с правом, применимым в силу норм международного частного права. В самой Конвенции предусмотрены отдельные коллизионные нормы, с помощью которых определяются подлежащие применению правовые нормы, регулирующие вещные права на различные виды имущества. В частности, в случаях, когда предметом лизинга является оборудование, присоединенное к земельному участку или ставшее принадлежностью земельного участка, вопрос о том, стало или нет указанное оборудование такой принадлежностью (или было присоединено к земельному участку), и возникающие в связи с этим правовые последствия для лизингодателя и обладателя вещных прав на данный земельный участок определяются законом государства местонахождения этого земельного участка.

В зависимости от вида оборудования, являющегося предметом лизинга, решается вопрос о выборе норм законодательства для признания вещных прав за лизингодателем, конкурсным управляющим («доверительным собственником») либо кредиторами в случае банкротства лизингополучателя. Так, в отношении зарегистрированного морского либо воздушного судна в этом случае подлежит применению право государства их регистрации; в отношении оборудования, которое обычно перемещается из одной страны в другую, включая авиационные двигатели, — право государства, в котором находится основное коммерческое предприятие арендатора; в отношении другого оборудования — право государства местонахождения этого оборудования.

Между странами СНГ была в 1998 г. заключена Конвенция о межгосударственном лизинге (ее подписали Армения, Белоруссия, Киргизия, Таджикистан, Украина), но она не вступила в силу, поскольку не была ратифицирована необходимым числом государств.

В России действует Закон о лизинге 1998 г., согласно которому вопрос о применении права решается по соглашению сторон в соответствии с Конвенцией УНИДРУА о международном финансовом лизинге (п. 3 ст. 10 Закона).

В ст. 24 Закона о лизинге воспроизводятся отдельные коллизионные привязки, содержащиеся в ст. 7 этой Конвенции, в частности те, которые установлены для признания вещных прав в случае банкротства лизингополучателя. В зависимости от вида сдаваемого в лизинг оборудования в Законе о лизинге содержатся отсылки к праву: страны регистрации судов или кораблей (в отношении воздушных и морских судов); страны местонахождения лизингополучателя (в отношении других предметов лизинга, которые могут перевозиться из одной страны в другую, например, двигатели летательных аппаратов); страны, в которой на момент возникновения спора находится предмет лизинга (в отношении любых предметов лизинга).

Специальные законы или иные акты о лизинге были приняты в Азербайджане, Белоруссии, Молдавии, Казахстане, Узбекистане и других странах СНГ.

Договор финансовой аренды — лизинг: виды и особенности сделок

Лизинг («leasing» — аренда, англ.) позволяет выдавать клиенту имущество в аренду с последующим переходом в его собственность. Договор финансовой аренды (лизинг) составляется на конкретный период. Арендующий получает выгоду — налоговые преференции (льготные режимы с благоприятными условиями). А также финансовые удобства в использовании имущества. Примерами являются финансовый лизинг автомобилей, оборудования, техники, недвижимости. Это важный инструмент для решения инвестиционных проблем, согласовывающий интересы поставщиков, арендодателей, инвесторов и кредиторов.

Что такое финансовая аренда (лизинг)?

Лизинг, в международном понятии, включает финансовую и операционную разновидность. В нашем законодательстве первый вид — аналог финансовой, а второй — обычной аренды. При этом лизингом у нас называют лишь финансовый вариант («financial leasing»). Данный вид инвестиционной деятельности описывает закон о лизинге. Это вид предпринимательства, при котором средства вкладываются в покупку имущества у производителя и передачу его в аренду на срок с возможностью приобретения арендатором.

Лизинг, в международном понятии, включает финансовую и операционную разновидность. В нашем законодательстве первый вид — аналог финансовой, а второй — обычной аренды. При этом лизингом у нас называют лишь финансовый вариант («financial leasing»). Данный вид инвестиционной деятельности описывает закон о лизинге. Это вид предпринимательства, при котором средства вкладываются в покупку имущества у производителя и передачу его в аренду на срок с возможностью приобретения арендатором.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Как выглядит сделка?

К примеру, клиент решил приобрести спецтехнику для предприятия. Лизинговая сделка состоит из следующих этапов:

- Обращение в лизинговую компанию.

- Предоставление пакета документов.

- Согласие компании и клиента на сделку.

- Заключение договоров по лизингу и купли-продажи от поставщика.

- Оплата клиентом счёта по авансу и страховке.

- Передача клиенту техники.

- Внесение клиентом платежей согласно графику.

- Окончание договора, выкуп спецтехники.

Фирмы обычно предлагают ряд программ, которые позволяют выбрать наиболее приемлемые условия: моментальный, экономный или гибкий договор. Его могут успешно заключить малые и средние предприятия без финансовой истории. Сделка обеспечивается самим предоставляемым в лизинг имуществом.

Лизингодатель покупает объект на основании нужд клиента и предоставляет его в пользование с последующим выкупом на протяжении периода договора. А также финансирует, доставляет, устанавливает и запускает его. За ним остаётся право собственности до полного расчёта, что удобно и предприятию — клиенту, который имеет право использования на этот же срок. При этом имущество эксплуатируется, с его помощью получают прибыль.

Объекты и субъекты финансовой аренды

Предметом лизингового договора в РФ не может быть:

- природа или участок земли;

- имущество, не участвующее в обороте;

- плоды интеллектуальной деятельности.

В лизинговую аренду могут сдаваться:

- движимое имущество: автомобили, оборудование, вычислительная техника, транспорт;

- недвижимость: сооружения, здания, самолёты, морские и речные суда, космические объекты.

Популярными объектами подобных договоров является:

- сельскохозяйственная, строительная техника;

- горнодобывающее, нефтяное оборудование;

- телекоммуникации;

- покупка автомобиля в лизинг и авиация.

Субъекты лизинга — резиденты и нерезиденты РФ. В традиционной сделке предусматриваются трёхсторонние отношения. Состав может сократиться, если лизинг предоставляется самим продавцом (поставщиком) имущества.

Участие трёх субъектов — отличие финансовой аренды от обычной, где фигурируют только арендодатель и арендатор. В первом варианте риски гораздо меньше, имущество может сдаваться в аренду неоднократно.

Виды финансового лизинга

Разновидности лизинговых соглашений:

- финансовое (долгосрочные договоры);

- операционное (краткосрочная аренда).

По существу — это один из видов займов с обязательной фиксированной регулярной оплатой.

В общем случае можно выделить следующий перечень видов лизинга:

- Внешний (международный) и внутренний (для резидентов одного государства).

- В зависимости от сроков — краткосрочный (операционный, от 1 до 3 лет) и долгосрочный (финансовая аренда, сравнимая со сроком эксплуатации объекта, более 3 лет).

- Прямой, раздельный и возвратный — по форме, условиям договора и числу участников.

- С полной и неполной амортизацией.

- С полным или частичным обслуживанием от арендодателя.

Финансовый лизинг

При договоре финансового лизинга объекты приобретаются в собственность для сдачи в аренду на период, сравнимый с их амортизацией. Арендодатель обычно полностью возмещает затраты, получает прибыль за счёт выплат. В конце сделки:

При договоре финансового лизинга объекты приобретаются в собственность для сдачи в аренду на период, сравнимый с их амортизацией. Арендодатель обычно полностью возмещает затраты, получает прибыль за счёт выплат. В конце сделки:

- имущество возвращается;

- либо заключается новое соглашение;

- или имущество (актив) выкупается по остаточной стоимости.

Данный тип аренды называют капитальным лизингом. Риск арендодателя минимален, а условия аналогичны банковскому кредиту. При этом:

- оборудование полностью возмещается по стоимости;

- плата вносится периодически по стоимости объекта и проценту прибыли для арендодателя;

- арендатора можно объявить банкротом, если он не может выполнить соглашение.

На основе финансового лизинга сформировались следующие виды долгосрочных аренд:

- Возвратный лизинг, состоящий из двух договоров: владелец продаёт оборудование второй стороне и одновременно заключает соглашение по аренде у покупателя, которым может быть банк, страховая или лизинговая компания. При этом собственник имущества меняется, а пользователь остаётся тот же. Инвестор кредитует предыдущего владельца и получает право собственности на объект.

- Раздельная форма лизинга. В соглашении участвует третья сторона — инвестор: банк, страховая или инвестиционная компания. Лизинговая фирма предварительно заключает контракт на долгосрочную аренду объекта, частично оплачивает его стоимость, после чего получает его в собственность за счёт средств займа. Сделка обеспечивается этим имуществом с оформлением закладной. Арендные платежи в дальнейшем арендатор может вносить инвестору. Лизинговая компания при этом защищает сделку и получает от этого преимущества при погашении долга.

- Прямой лизинг предполагает договор арендатора с производителем, который может быть и лизингодателем. Крупные компании (например, Xerox) имеют свои лизинговые фирмы, продвигающие их продукцию. У нас это предприятия: «КаМАЗ-лизинг», «Туполев».

- Сублизинг предусматривает участие посредника. При его о временной неплатёжеспособности платежи нужно направлять основному лизингодателю.

Операционный лизинг

Сервисный лизинг (он же — операционный) — соглашение на срок от 1 до 3 лет (период, меньший полной амортизации). Отличительная — наличие у арендатора права на досрочное прекращение сделки. Иногда предусмотрены дополнительные услуги — техобслуживание, установка оборудования.

Сервисный лизинг (он же — операционный) — соглашение на срок от 1 до 3 лет (период, меньший полной амортизации). Отличительная — наличие у арендатора права на досрочное прекращение сделки. Иногда предусмотрены дополнительные услуги — техобслуживание, установка оборудования.

Плохие стороны операционного лизинга следующие:

- арендная плата более высокая;

- требуется предоплата, аванс;

- включение в контракты неустойки при досрочном его прекращении;

- другие условия, понижающие риск для арендодателя.

У нас в стране такая форма аренды не получила большого распространения. В законодательстве она названа краткосрочной арендой, регулируемой ГК РФ. Льготы ФЗ «О лизинге» не действуют.

Договор международного финансового лизинга

В ФЗ «О лизинге» указаны следующие формы.

- Внутренний (для резидентов РФ).

- Международный (с участием нерезидентов РФ).

Правовое регулирование действует раздельно для этих двух видов.

Международный финансовый лизинг не подчиняется внутреннему законодательству РФ. Его положения описывает Конвенция о международном финансовом лизинге.

Пример финансового лизинга

Пример: у фирмы XYZ, занимающейся телекоммуникациями, таксофонной сетью, возникла необходимость открыть филиал в некотором городе. Понадобилось оборудование, рабочие места, сервер для базы данных. Поставщиком фирма избрала предприятие IBS Platformix. Заказ состоял из перечня:

- сервер;

- коммутатор;

- ноутбуки, настольные компьютеры;

- система хранения информации.

Общая стоимость — 30 000 $, что существенно для данной небольшой компании. При обращении XYZ за кредитом банк предложил лизинговое соглашение. Фирма внесла аванс 9 000 $ — 30 %. Договор составили на год. Плата по лизингу включала около 24 000 $, в результате чего оборудование обошлось в сумму около 33 000 $. То есть — объект подорожал на 9 %, а ежемесячные платежи не обременяли бюджет фирмы. Экономия по налогу на прибыль — более 4 000 $. Оборудование было включено в собственность предприятия с ускоренной амортизацией, остаточная стоимость — нулевая. Вся экономия — около 5 000 $.

Дополнительно о том, как работает система финансовой аренды имущества или лизинга можно узнать из этого видео:

Лизинг привлекателен для его пользователей возможностью применения ускоренной амортизации объекта, что увеличивает рентабельность. Финансовая аренда — источник денежного обеспечения предприятий, не зависящий от их масштаба и уровня. Это дополнительный приток средств, увеличивающий производство.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Договор международного финансового лизинга

Вы будете перенаправлены на Автор24

Понятие договора международного лизинга

В современной экономической деятельности, в том числе международной, широкое распространение получил финансовый лизинг.

Лизинг – это коммерческая деятельность, направленная на инвестирование привлеченных или свободных финансов, суть которой состоит в том, что арендодатель (лизингодатель) обязуется приобрести в собственность определенное имущество и предоставить его арендатору (лизингополучателю) во временное пользование с возможностью выкупа.

Сущность лизинга в том, что лицо, которое занимается коммерческой деятельностью, нуждается в покупке дорогостоящего оборудования, например, технике, но само его купить средств не имеет. Оно обращается в лизинговую компанию, чтобы она купила ему нужное оборудование и сдала в долгосрочную аренду (лизинг). В договоре может быть указано, что выкуп может быть осуществлен с учетом всех выплаченных платежей. Лизингодатель напрямую не заинтересован в покупке оборудования, но оновыступает предметом лизинга, потому лизинг носит название финансового. Достоинством лизинга является возможность получения дорогостоящего предмета с рассрочкой платежа и возможности его приобретения в собственность в дальнейшем.

Само слово «лизинг» используется в двух значениях:

- обозначение всей совокупности отношений между участниками процесса;

- обозначение договора между лизингодателем и лизингополучателем.

Если участники сделки находятся в разных государствах, то к лизингу добавляется определение международного. Чаще всего предметами лизинга выступает дорогостоящее оборудование, машины и транспорт, например, морские или воздушные суда. Лизингодателем могут быть: банк, инвестиционный фонд, страховая компания или специальная лизинговая компания.

Правовое регулирование международного лизинга

Регулированием международного лизинга занимается как национальное, так и международное законодательство. В 1988 году была принята Конвенция о международном финансовом лизинге в рамках Международного института унификации частного права. Конвенция вступила в силу в 1995 году, и подписали ее девять государств, среди них Российская Федерация.

Конвенция регулирует обе стороны процесса:

- заключение договора поставки, в соответствии с которым арендодатель покупает оборудование у поставщика;

- заключение договора лизинга с арендатором на право пользования оборудованием взамен выплаты периодических платежей.

Готовые работы на аналогичную тему

Таким образом, лизинг можно рассматривать как трехстороннюю сделку, в которой участвует арендатор, арендодатель и поставщик. С точки зрения Т.П. Лазаревой, лизинг оформляется сразу двумя договорами: купли-продажи (договор поставки поставщика и лизингодателем) и собственно лизинга (между арендатором и лизингодателем).

По конвенции лизинг проходит в несколько этапов:

- арендатор выбирает для себя оборудование и выбирает поставщика;

- арендодатель покупает выбранное оборудование с учетом договора лизинга;

- договор лизинга между арендатором и лизингодателем заключается до совершения покупки или в скором времени после нее;

- выплата периодических платежей производится с учетом амортизации стоимости оборудования.

Так как оборудование выбиралось самим арендатором, то никаких претензий к его качеству лизингодателю он предъявить не может. Однако если лизингодатель вмешался в процесс выбора, то он уже несет ответственность. Без согласия арендодателя арендатор не может прекратить действие договора поставки или аннулировать его. Лизингодатель обязан предоставить арендатору оборудование в полной комплектации и в том состоянии, котором в начале его хотел видеть арендатор. Оно не может быть поставлено с просрочкой или не соответствовать условиям договора поставки. Если такое происходит, то арендатор имеет право отказаться от предоставленного ему оборудования или расторгнуть договор лизинга. Кроме того, он может приостановить периодические платежи, пока лизингодатель не исправит ситуацию.

Конвенция применяется тогда, когда оба государства, участвующие в лизинге, являются членами Конвенции и предприятия арендодателя и арендатора находится в разных государствах.

Конвенция не прописывает выкуп оборудования как необходимое условие. Пока действует срок договора лизинга, владельцем оборудования является лизингодатель. Даже если арендатор (лизингополучатель) обанкротился, то на такое имущество не накладывается взыскание.

В России лизинг регулируется ФЗ «О лизинге» 1998 года, в 2002 году в него был внесен ряд изменений с целью привести его в соответствие с Гражданским кодексом. Были выделены две формы лизинга – внутренний и международный, в качестве признака положена резидентность. Однако в данном вопросе закон входит в противоречие с Конвенцией, поскольку понятие резидентность использует административно.

Особенности договора о лизинге

В России чаще всего в качестве арендатора выступает российское юридическое лицо, а лизингодателем является иностранный субъект. Иностранная компания для ведения лизинговой деятельности не обязана создавать филиал или представительство, иметь российскую лицензию, кроме случаев, когда предметом лизинга является недвижимость.

При заключении лизинговой сделки с иностранным лизингодателем российской компании стоит обратить внимание на несколько моментов:

- какая валюта будет установлена для выплаты периодических платежей?

- каким образом можно уменьшить инфляционные риски?

- какая из сторон сильнее подвержена риску изменения курса валюты?

- какие изменения потенциально могут произойти в социально-политическом пространстве страны – участнице лизинговой сделки?

Доходы, которые получил лизингодатель от сдачи в аренду оборудования на территории России, относятся к к доходам иностранной организации от источников в Российской федерации и подлежат обложению налогом на прибыль, высчитываемого с источника выплаты дохода.

Несмотря на явную выгоду для всех сторон-участников договора лизинга, с точки зрения таможенных органов международный финансовый лизинг отнесен к группе риска, поскольку в таких сделках высок риск неуплаты таможенных платежей.

Финансовый лизинг: субъекты, объекты и порядок заключения договора

В рыночной экономике используется целый спектр кредитных и финансовых инструментов. Один из таких инструментов – финансовый лизинг, благодаря которому бизнес способен получить новые возможности для роста и модернизации своей деятельности.

Финансовый лизинг: что это такое?

Срок, на который лизингополучатель получает имущество, не должен превышать срока полной его амортизации.

Автомобиль в лизинг для физических лиц: что это такое и как это работает на практике, вы можете прочесть по ссылке.

1. Объекты лизинга

Объектом выступает недвижимое или движимое имущество из категории основных средств:

- транспорт и спецтехника;

- технические сооружения;

- оборудование;

- здания;

- средства вычислительной техники;

- предприятия;

- другое имущество для предпринимательских целей.

Исключаются из этого списка земельные участки, некоторые природные объекты и имущество, запрещаемое для свободного обращения федеральными нормативными актами.

Популярны среди объектов (предметов) лизинга: сельскохозяйственная, строительная и дорожная техника, автотранспорт и авиационная техника, морские суда, телекоммуникационное оборудование.

2. Субъекты лизинга

Финансовый лизинг предусматривает трехсторонний характер отношений. В сделке участвуют три субъекта:

- лизингодатель – физическое или юридическое лицо, приобретающее за счет своих или привлеченных средств имущество для его последующей передачи во временное пользование;

- лизингополучатель – физическое или юридическое лицо, получающее имущество во временное пользование;

- продавец (поставщик) – лицо, продающее имущество (объект лизинговой сделки): предприятие-изготовитель, торговая организация или физическое лицо, продающее объект лизинга.

Субъектами лизинга могут быть как резиденты, так и нерезиденты РФ, функционирующие на ее территории.

Лизингодателем могут выступать:

- лизинговые компании (как организации, исключительно финансирующие сделки, так и организации, оказывающие дополнительно услуги по техобслуживанию, обучению и т.д.);

- кредитные учреждения и банки, которые по Уставу имеют право на лизинговую деятельность;

- иные организации, у которых в учредительных документах предусмотрена лизинговая деятельность и наличие достаточных средств для этого.

Как юридическому лицу получить автомобиль в лизинг и сколько это будет стоить, вы можете узнать в этой статье.

Это пример классических лизинговых отношений, который объясняет разницу между лизингом и арендой, где участвуют только два субъекта: арендатор и арендодатель.

Что такое лизинг простыми словами и какие существуют основные виды договоров лизинга – читайте по ссылке.

Преимущества финансового лизинга

Финансовый лизинг имеет множество преимуществ перед арендой, покупкой и кредитом:

- лизингодатель снижает риск невозврата денежных средств, в силу сохранения права собственности на передаваемое в пользование имущество;

- лизинг обычно подразумевает кредитование в размере 100% от стоимости имущества, и не требует немедленного начала лизинговых выплат;

- платежи по договору лизинга начинают выплачиваться после установки оборудования на предприятии при достижении соответствующей производительности;

- срок лизинга больше срока кредитования;

- гибкость договора лизинга позволяет сторонам договориться об удобной системе оплаты;

- после окончания срока договора есть возможность выкупить имущество лизингополучателем по остаточной или номинальной стоимости;

- имущество в лизинге не стоит на балансе лизингополучателя, что позволяет не платить налог на имущество;

- лизинговые платежи учитываются как издержки и уменьшают налогооблагаемую базу при расчете налога на прибыль;

- возможность возместить часть лизинговых платежей за счет предоставления субсидий для малого бизнеса из региональных структур;

- продавец (производитель) имущества получает дополнительные каналы сбыта и реализации своей продукции.

Как физическому и юридическому лицу получить оборудование для малого бизнеса в лизинг, вы можете прочесть тут.

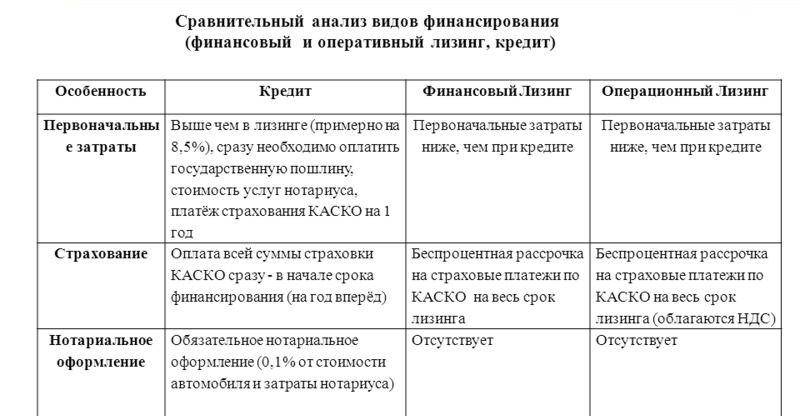

Схема: Сравнительный анализ финансового и оперативного лизинга, а также кредита.

Схема: Сравнительный анализ финансового и оперативного лизинга, а также кредита.

Договор международного финансового лизинга

В современном мире быстрыми темпами развиваются международные правоотношения. Международный финансовый лизинг – это особые лизинговые отношения, которые подразумевают участие субъектов из разных стран.

Он, в свою очередь, подразделяется на: прямой (соглашение заключается между субъектами разных государств) и косвенный (когда имущество импортируется или капитал лизингодателя частично контролируется иностранным государством).

Также международный лизинг можно разделить на импортный и экспортный. При экспортном зарубежной стороной является лизингодатель, при импортном – лизингополучатель.

Договор международного финансового лизинга – образец находится тут.

Чем отличается лизинг от кредита и какие основные преимущества лизинга перед кредитом – узнайте в нашей новой публикации по ссылке.

Схема: Соотношение финансового и оперативного лизинга.

Схема: Соотношение финансового и оперативного лизинга.

Договор финансовой аренды лизинга: образец и основные правила

Основополагающим документом лизинговых взаимоотношений является договор финансового лизинга. Такой договор заключается между лизингодателем и лизингополучателем.

В типовой форме указывается предмет договора, права и обязанности сторон, условия поставки имущества, срок лизинга, страхование, график лизинговых платежей, ответственность каждой из сторон, порядок разрешения споров, использование имущества, его обслуживание и ремонт, реквизиты субъектов.

Важный этап лизинговой сделки – подписание акта приема имущества.

Здесь вы можете скачать образец договора финансовой аренды лизинга.

Договором предусматривается внесение лизингополучателем регулярной платы в течение всего срока эксплуатации имущества. Такая плата называется «лизинговыми платежами», обычно представленными в виде графика.

Образец договора финансового лизинга вы можете посмотреть по этой ссылке.

Финансовый лизинг: что это такое и какими темпами развивается лизинг в России, вы можете узнать в следующем видео:

Договор международного финансового лизинга

Договор международного финансового лизинга — это контракт, участниками (сторонами) которого являются хозяйствующие субъекты, находящиеся в различных государствах. О порядке оформления и содержании данного документа рассказывается в предлагаемой нами статье.

Договор международного лизинга в МЧП

Основной признак международной сделки — это, согласно пункту 1 статьи 1186 ГК РФ, наличие иностранного элемента. Иностранный элемент предполагает, что соблюдается хотя бы одно из следующих условий:

- одной из сторон сделки является иностранная фирма;

- имущество, относительно которого заключается договор, находится за пределами РФ.

В обоих случаях сторонам договора необходимо определиться с выбором законодательства, применимого конкретно в их случае (иностранного или российского).

При этом пункт 3 статьи 1186 ГК РФ указывает, что если к отношениям сторон применим международный договор, в котором участвует РФ, то в первую очередь сторонам необходимо руководствоваться именно его правилами.

В отношении лизингового контракта нормы МЧП (международного частного права) применяются следующим образом:

- Базовым документом для участников выступает Конвенция УНИДРУА о международном финансовом лизинге, принятая 28.05.1988 в городе Оттаве (далее — Конвенция). В РФ данный документ действителен ввиду его ратификации, в соответствии со статьей 1 ФЗ «О присоединении…» от 08.02.1998 № 16.

- В вопросах, которые прямо не урегулированы в положениях Конвенции, участникам контракта необходимо руководствоваться национальным законодательством одной из стран, которое определяется исходя из правил, закрепленных в статье 6 Конвенции. В данном случае стороны вправе использовать право одного из государств по своему выбору, что также подтверждается пунктом 1 статьи 1210 ГК РФ.

В силу пункта 1 статьи 5 Конвенции стороны вправе также вовсе отказаться от применения ее норм либо в своем соглашении изменить те или иные ее положения. При этом важно помнить, что согласие на изменение (или отказ от применения) норм Конвенции должен быть выражен всеми участниками сделки (продавцом, арендатором и арендодателем).

Выбор законодательства

В случае отказа от исполнения норм Конвенции либо отсутствия в ней правил действия сторон в отношении того или иного аспекта сделки участникам необходимо определиться с правом страны, которое подлежит применению. Если все пришли к единому согласию, то они, согласно уже упомянутому пункту 1 статьи 1210 ГК РФ, вправе применять национальное законодательство страны, которая указана ими в соглашении.

Если же соглашения по этому вопросу между ними не достигнуто, необходимо руководствоваться пунктом 2 статьи 1211 ГК РФ, который определяет, что к договорам аренды (лизинга) применяются правила той страны, где находится арендодатель.

Важно помнить и о требованиях пункта 2 статьи 1213 ГК РФ, которым определено, что сделки с недвижимым имуществом, находящимся (зарегистрированном) в РФ, подчиняются российскому праву вне зависимости от выбора сторон.

Заключение договора

При оформлении лизингового контракта с зарубежными контрагентами необходимо помнить о соблюдении формы сделки. Требования к форме, согласно пункту 1 статьи 1209 ГК РФ, определяются исходя из права, которое используется в отношении всей сделки. Таким образом, лизинговые договоры по общему правилу заключаются по форме, установленной законодательством той страны, право которой применяется для их заключения.

Однако в отношении лизинга недвижимости данный вопрос трактуется пунктом 3 статьи 1209 иначе. Он указывает, что при необходимости государственной регистрации сделки порядок ее заключения должен подчиняться российским законам. Таким образом, вне зависимости от того, какое право действует в отношении конкретного лизингового контракта в отношении недвижимости, в случае необходимости государственной регистрации он должен быть составлен в письменной форме, а переход права собственности требуется зарегистрировать в установленном порядке.

Содержание договора

Содержание лизинговой сделки раскрывается в статье 1 Конвенции, согласно которой арендодатель передает арендатору предмет лизинга (средства производства, оборудование, транспорт), приобретенный им по заданию арендатора у третьего участника отношений — продавца (поставщика).

По смыслу пункта 1 статьи 1 Конвенции лизинговый контракт — это исключительно предпринимательская сделка, поэтому участие в ней обычных граждан как физических лиц исключается.

Принципиальным условием сделки является указание предмета лизинга, срока, а также размера (порядка расчета) арендных платежей. При этом Конвенция не устанавливает каких-либо жестких требований к срокам сделки и порядку расчета арендной платы, поэтому стороны вправе регулировать данные вопросы в договоре по своему усмотрению.

Ответственность за выбор поставщика, согласно пункту 2 статьи 1 Конвенции, несет арендатор. Он же впоследствии наделяется правом выступать от имени покупателя по заключенному между арендодателем и поставщиком договору поставки. Соответственно, поставщик должен быть уведомлен арендодателем о том, что в последующем имущество будет передано арендатору.

Пункт 3 статьи 1 Конвенции определяет, что лизинговый контракт может предусматривать как последующий возврат взятого в аренду имущества арендодателю, так и его выкуп арендатором (переход права собственности).

Стоит отметить, что перечисленные требования к лизинговой сделке полностью совпадают с положениями статей 665–667 ГК РФ. Следовательно, коллизий между международным правом и национальным законодательством РФ при исполнении международного лизингового контракта не должно возникнуть.

Подводя итог, осталось отметить, что Конвенция лишь определяет ключевые вопросы, которые необходимы для регулирования лизинговых сделок. В остальном же стороны вправе руководствоваться как положениями национального законодательства (которое учитывает требования международного права), так и коммерческими интересами.